Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Анализ и прогнозирование финансовой устойчивости предприятия

Курсовая работа: Анализ и прогнозирование финансовой устойчивости предприятия

СОДЕРЖАНИЕ

1 Теоретические аспекты прогнозирования финансовой устойчивости предприятия

1.1 Понятие и типы финансовой устойчивости предприятия

1.2 Методика анализа и прогнозирования финансовой устойчивости предприятия

2 Анализ финансовой устойчивости ЗАО «Росс»

2.1 Краткая характеристика предприятия

2.4 Диагностика риска банкротства по методике Э. Альтмана

2.5 Диагностика риска банкротства по методике Г.В. Савицкой

3 Разработка предложений по повышению финансовой устойчивости ЗАО «Росс»

3.1 Основные направления совершенствования

3.2 Определение экономической эффективности внесенных предложений

Список использованной литературы

Введение

В современных экономических условиях деятельность каждого хозяйственного субъекта является предметом внимания обширного круга участников рыночных отношений, заинтересованных в результатах его функционирования.

Для того чтобы обеспечивать выживаемость, необходимо, уметь реально оценивать финансовое состояние, как своего предприятия, так и существующих потенциальных конкурентов. Финансовое состояние важнейшая характеристика экономической деятельности предприятия. Она определяет конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнёров в финансовом и производственном отношении.

Обеспечение финансовой устойчивости любой коммерческой организации является важнейшей задачей ее менеджмента. Финансовое состояние организации можно признать устойчивым, если при неблагоприятных изменениях внешней среды она сохраняет способность нормально функционировать, своевременно и полностью выполнять свои обязательства по расчетам с персоналом, поставщиками, банками, по платежам в бюджет и внебюджетные фонды и при этом выполнять свои текущие планы и стратегические программы.

Финансовые возможности организации практически всегда ограничены. Задача обеспечения финансовой устойчивости состоит в том, чтобы эти ограничения не превышали допустимых пределов. В то же время необходимо соблюдать обязательное в финансовом планировании требование осмотрительности, формирования резервов на случай возникновения непредвиденных обстоятельств, которые могли бы привести к утрате финансовой устойчивости.

Таким образом, в условиях рыночной экономики залогом выживаемости предприятий служит их устойчивое финансовое положение, обеспечение которого в настоящее время особенно актуально в производственном секторе экономики.

Финансовая устойчивость предприятия предопределяется влиянием совокупности внутренних и внешних факторов.

Внешние факторы почти не зависят от предприятий, поэтому они не могут оказывать заметного воздействия на них.

Внутренние факторы являются зависимыми, и потому предприятия посредством влияния на эти факторы могут корректировать свою финансовую устойчивость.

Первую группу внутренних факторов образуют организационно-управленческие факторы, которые определяют цели и стратегию развития предприятия: совершенствование организационной структуры и структуры управления; оптимизация состава работников предприятий по количеству и профессионализму; эффективное использование труда работников, повышение производительности труда; совершенствование уровня менеджмента; повышение культуры предприятия и его репутации; совершенствование маркетинга.

Организационная структура - один из основных элементов управления организацией. Она характеризуется распределением целей и задач управления между подразделениями и работниками организации и направлена, прежде всего, на установление четких взаимосвязей между отдельными подразделениями организации, распределение между ними прав и ответственности.

Современные предприятия действуют в условиях жесткой конкуренции. В таких условиях объективной необходимостью устойчивости предприятий выступает внедрение и совершенствование службы маркетинга, которая устанавливает связь предприятия с рынком путем изучения рынка, определения места предприятия на нем, постоянного контроля изменений его конъюнктуры.

Вторая группа внутренних факторов, путем воздействия на которые можно повысить финансовую устойчивость предприятия, представлена производственными факторами, куда входят: объем, ассортимент, структура, качество продукции; себестоимость, обеспеченность основными и оборотными средствами и уровень их использования; наличие и степень инфраструктуры; экология производства.

Рост объема производства продукции, улучшение ее качества, изменение структуры продукции оказывают непосредственное влияние на результативность работы предприятия, увеличение спроса на нее и повышение цен, результатом чего становятся рост прибыли предприятия и, следовательно, повышение устойчивости его финансового положения.

Особое внимание предприятиям следует уделять определению оптимального размера необходимых оборотных средств, так как данный показатель непосредственно влияет на конечные результаты деятельности. Определение оптимальной потребности в оборотных средствах осуществляется посредством применения экономически обоснованных, прогрессивных норм запасов.

Третью группу факторов, направленных на повышение финансовой устойчивости предприятий, образуют финансово экономические факторы.

Повышение финансовой устойчивости предприятий в рамках данной группы факторов возможно по следующим направлениям: постоянный финансовый анализ деятельности предприятия; повышение платежеспособности; оптимизация структуры имущества и источников его формирования; оптимизация соотношения собственных и заемных средств; повышение прибыльности и рентабельности.

Таким образом, для стабильного финансового положения необходим постоянный анализ финансовой устойчивости предприятия и ее контроль, что и обуславливает актуальность данной темы курсовой работы.

Целью работы явилось рассмотрение теоретических и практических аспектов анализа и прогнозирования финансовой устойчивости организаций с целью разработки направлений повышения эффективности финансово-хозяйственной деятельности предприятия.

Достижение поставленной цели обуславливает выполнение следующих задач:

- рассмотреть экономическую сущность и теоретические аспекты анализа финансового состояния и финансовой устойчивости предприятия;

- дать экономическую характеристику исследуемого предприятия;

- провести анализ финансового состояния и финансовой устойчивости исследуемого предприятия и разработать направления оптимизации его деятельности.

Объектом исследования являются предприятия нефтегазового комплекса.

Теоретической базой исследования явились труды отечественных и зарубежных специалистов в области финансов: А.Н. Саврукова, Г.В. Савицкой, А.Д. Шеремета, Балабанова И.Т. и других. В качестве конкретных методов проведения исследования использованы приемы и методы финансового анализа и финансового менеджмента.

В исследовании применялись основные методы финансового анализа - горизонтальный, вертикальный, сравнительный, факторный. В совокупности, использованные в работе методы позволили обеспечить достоверность экономического анализа.

Такая последовательность анализа позволит обеспечить системный подход в изложении методики финансового анализа и более глубокое усвоение его основ.

1 Теоретические аспекты прогнозирования финансовой устойчивости предприятия

1.1 Понятие и типы финансовой устойчивости предприятия

Финансовое состояние является важнейшей характеристикой деятельности предприятия. Оно определяет конкурентоспособность предприятия и его потенциал в деловом сотрудничестве, является гарантом эффективной реализации экономических интересов всех участников финансовых отношений: как самого предприятия, так и его партнеров.

Финансовое состояние- это способность предприятия финансировать свою деятельность.

Одними из важнейших характеристик финансово-экономической деятельности предприятия являются платежеспособность и финансовая устойчивость.

Под платежеспособностью обычно понимается способность предприятия рассчитываться по краткосрочной кредиторской задолженности имеющимися в его распоряжении денежными средствами и их эквивалентами.

Стабильность деятельности предприятия в долгосрочной перспективе характеризует понятие финансовая устойчивость. То есть финансовую устойчивость можно трактовать, как способность предприятия отвечать по своим долгосрочным финансовым обязательствам.

Отечественные экономисты по-разному трактуют сущность понятия «финансовая устойчивость».

В начале 90-х гг. запас финансовой устойчивости предприятия характеризовали запасом источников собственных средств, при том условии, что его собственные средства превышают заемные. Она оценивалась также соотношением собственных и заемных средств в активах предприятия, темпами накопления собственных средств, соотношением долгосрочных и краткосрочных обязательств, достаточным обеспечением материальных оборотных средств собственными источниками.

Специалист по финансовому анализу М.Н. Крейнина определяет финансовую устойчивость следующим образом[1]:

«Финансовая устойчивость — одна из характеристик соответствия структуры источников финансирования в структуре активов. В отличие от платежеспособности, которая оценивает оборотные активы и краткосрочные обязательства предприятия, финансовая устойчивость определяется на основе соотношения разных видов источников финансирования и его соответствия составу активов».

Л.Т. Гиляровская отмечает[2], что понятие «финансовая устойчивость» организации многогранно, оно более широкое в отличие от понятия «платежеспособность», так как включает в себя оценку различных сторон деятельности организации, поэтому характеристика финансовой устойчивости на основе соотношения собственных и заемных средств с активами организации, отражает только общие черты финансовой устойчивости и требует использования дополнительных характеристик.

Гиляровская дает следующее определение финансовой устойчивости: «финансовая устойчивость — это экономическое финансовое состояние организации в процессе распределения и использования ресурсов, обеспечивающем ее поступательное развитие целях роста прибыли и капитала при сохранении платежеспособности».

Различают следующие типы финансовой устойчивости:

1) абсолютная устойчивость финансового состояния, когда существует излишек источников формирования запасов и затрат;

2) нормально-устойчивое финансовое состояние - запасы и затраты обеспечиваются суммой собственных средств;

3) неустойчивое финансовое состояние, когда запасы и затраты обеспечиваются за счет собственных и заемных средств;

4) кризисное финансовое состояние - запасы и затраты вообще не обеспечиваются источниками формирования.

Устойчивое финансовое состояние – это постоянная платежная готовность, достаточная обеспеченность собственными оборотными средствами и эффективное их использование, четкая организация расчетов, наличие устойчивой финансовой базы.

Оценка финансовой устойчивости позволяет внешним субъектам анализа (прежде всего партнерам по договорным отношениям) определить финансовые возможности организации на длительные перспективы, которые зависят от структуры ее капитала; степени взаимодействия кредиторами и инвесторами; условий, на которых привлечены и обуживаются внешние источники финансирования. Так, многие руководители предприятий, включая представителей государственного сектора экономики, предпочитают вкладывать в дело минимум собственных средств, а финансировать его за счет денег, взятых в долг, однако если структура «собственный капитал — заемный капитал» имеет значительный перекос в сторону долгов, то коммерческая организация может обанкротиться, если сразу несколько кредиторов неожиданно потребуют возвратить свои деньги в «неустановленное» время.

Не менее важным является оценка финансовой устойчивости в краткосрочном плане, что связано с выявлением степени ликвидности баланса, оборотных активов и платежеспособности организации, Платежеспособность и финансовая устойчивость являются важнейшими характеристиками финансово-экономической деятельности предприятия в условиях рыночной экономики.

Изучение финансового состояния должно дать руководству предприятия картину его действительного финансового состояния.

Здесь следует отметить, что информация о прошлом и настоящем финансовом состоянии полезна лишь в той мере, в какой она влияет на будущее положение дел.

Цель анализа финансовой устойчивости не только в том, чтобы установить и оценить финансовое состояние, но и в том, чтобы постоянно проводить работу по его улучшению. Анализ показывает, по каким направлениям следует вести эту работу, дает возможность выявления наиболее важных аспектов и наиболее слабых сторон. Результаты анализа дают ответ на вопрос, каковы возможные способы улучшения финансового состояния в конкретный период его деятельности.

1.2 Методика анализа и прогнозирования финансовой устойчивости предприятия

В процессе финансового анализа применяется ряд специальных способов и приемов. Способы применения анализа финансового состояния можно условно подразделить на две группы: традиционные и математические[3].

В настоящей работе рассматриваются только традиционные методы, к ним относятся: использование абсолютных, относительных и средних величин; прием сравнения, сводки и группировки; прием цепных подстановок.

Прием сравнения заключается в сопоставлении финансовых показателей отчетного периода с их плановыми значениями и с показателями предшествующего периода. Для того чтобы результаты сравнения обеспечили правильные выводы анализа, необходимо установить сопоставимость сравниваемых показателей, т. е. их однородность и однокачественность. Сопоставимость аналитических показателей связана со сравнимостью календарных сроков, методов оценки, условий работы, инфляционных процессов и т. д.

Прием сводки и группировки заключается в объединении информационных материалов в аналитические таблицы, что дает возможность сделать необходимые сопоставления и выводы. Аналитические группировки позволяют в процессе анализа выявить взаимосвязь различных экономических явлений и показателей, определить влияние наиболее существенных факторов и обнаружить те или иные закономерности и тенденции в развитии финансовых процессов.

Прием цепных подстановок применяется для расчета величины влияния факторов в общем комплексе их воздействия на уровень совокупного финансового показателя. Сущность приемов цепных подстановок состоит в том, что, последовательно заменяя каждый показатель базисным, все остальные показатели рассматриваются при этом как неизменные. Такая замена позволяет определить степень влияния каждого фактора на совокупный финансовый показатель. Число цепных подстановок зависит от количества факторов, влияющих на совокупный финансовый показатель. Расчеты начинаются с исходной базы, когда все факторы равны базисному показателю, поэтому общее число расчетов на единицу больше количества определяющих факторов. Степень влияния каждого фактора устанавливается путем последовательного вычитания: из второго расчета вычитается первый, из третьего второй и т. д. Применение цепных подстановок требует строгой последовательности в определении влияния отдельных факторов. Эта последовательность заключается в том, что в первую очередь обращается внимание на степень влияния количественных показателей, характеризующих абсолютный объем деятельности, объем финансовых ресурсов, объем доходов и затрат, во вторую очередь - качественных показателей, характеризующих уровень доходов и затрат, степень эффективности использования финансовых ресурсов.

Прием разниц состоит в том, что предварительно определяется абсолютная или относительная разница (отклонение от базисного показателя) по изучаемым факторам и совокупному финансовому показателю. Затем это отклонение по каждому фактору умножается на абсолютное значение других взаимосвязанных факторов. При изучении влияния на совокупный показатель двух факторов (количественного и качественного) принято отклонение по количественному фактору умножать на базисный качественный фактор, а отклонение по качественному фактору - на отчетный количественный фактор.

Прием цепных подстановок и прием разниц являются разновидностью приема, получившего название элиминирование. Элиминирование - логический прием, используемый при изучении функциональной связи, который предусматривает последовательное выделение влияния одного фактора и исключение влияния всех остальных[4].

На практике основными методами анализа финансового состоянияпредприятия являются горизонтальный, вертикальный, трендовый анализ, метод финансовых коэффициентов, сравнительный анализ, факторный анализ.

Горизонтальный (временной) анализ - сравнение каждой позиции отчетности с предыдущим периодом. Данный метод позволяет выявить тенденции изменения статей отчетности или их групп и на основании этого исчислить базисные темпы прироста. Ценность результатов горизонтального анализа существенно снижается в условиях инфляции, но эти данные можно использовать при межхозяйственных сравнениях.

Вертикальный (структурный) анализ - определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом, т. е. расчет удельного веса отдельных статей отчетности в общем итоговом показателе и оценка его влияния. С помощью вертикального анализа можно проводить межхозяйственные сравнения предприятий, а относительные показатели сглаживают негативное влияние инфляционных процессов.

Горизонтальный и вертикальный виды анализа взаимно дополняют друг друга. Поэтому на практике можно построить аналитические таблицы, характеризующие как структуру отчетности, так и динамику отдельных ее показателей.

Вариантом горизонтального анализа является трендовый анализ - сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т. е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей периодов. Этот анализ носит перспективный или прогнозный характер. С помощью тренда формируются возможные значения показателей в будущем.

Анализ относительных показателей (коэффициентов) - расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязи показателей.

Сравнительный анализ - это и внутрихозяйственный анализ сводных показателей подразделений, цехов, дочерних фирм и т. п., и межхозяйственный анализ предприятия в сравнении данных конкурентов со среднеотраслевыми и средними общеэкономическими данными.

Факторный анализ - анализ влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных и стохастических приемов исследования.

Факторный анализ может быть как прямым, так и обратным, т. е. синтезом - соединением отдельных элементов в общий результативный показатель.

Все перечисленные методы анализа относятся к формализованным. Однако существуют и неформализованные методы: экспертных оценок, сценариев, психологические, морфологические и т. п., которые основаны на описании аналитических процедур на логическом уровне.

Использование приемов анализа для конкретных целей изучения состояния анализируемого хозяйствующего субъекта составляет в совокупности методику анализа.

Различные авторы предлагают разные методики финансового анализа. Детализация процедурной стороны методики финансового анализа зависит от поставленных целей, а также от различных факторов информационного, временного, методического и технического обеспечения[5].

В рыночных условиях, когда хозяйственная деятельность предприятия и его развитие осуществляется за счёт самофинансирования, а при недостаточности собственных финансовых ресурсов - за счёт заёмных средств, важной аналитической характеристикой является финансовая устойчивость предприятия.

Финансовая устойчивость - это определённое состояние счетов предприятия, гарантирующее его постоянную платежеспособность[6]. На практике применяют разные методики анализа финансовой устойчивости. Проанализируем финансовую устойчивость предприятия с помощью абсолютных показателей.

Обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат, который определяется в виде разницы величины источников средств и величины запасов и затрат.

ФС=СОС-ЗЗ, (1.1)

где: ФС- финансовая устойчивость предприятия;

СОС- собственный оборотный капитал;

ЗЗ- общая величина запасов и затрат.

Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников:

1. Наличие собственных оборотных средств;

2. Наличие собственных и долгосрочных заёмных источников (ФТ) формирования запасов и затрат или функционирующий капитал;

Излишек (+) или недостаток (-)

ФТ=КФ-ЗЗ; (1.2)

3. Общая величина основных источников формирования запасов и затрат:

ФО = Капитал и резервы + Долгосрочные обязательства + Займы и кредиты – Внеоборотные активы (1.3)

Излишек (+) или недостаток (-) ФО=ВИ-ЗЗ

С помощью этих показателей определяется трёхкомпонентный показатель типа финансовой ситуации

![]() (1.4)

(1.4)

Возможно выделение 4х типов финансовых ситуаций:

1. Абсолютная устойчивость финансового состояния. Этот тип ситуации встречается крайне редко, представляет собой крайний тип финансовой устойчивости и отвечает следующим условиям: Фс ³О; Фт ³О; Фо ³0; т.е. S= {1,1,1};

2.Нормальная устойчивость финансового состояния, которая гарантирует платежеспособность: Фс< 0; Фт³0; Фо³0; т.е. S={0,1,1};

3.Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, но при котором всё же сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов: Фс<0; Фт<0;Фо³0;т.е. S={0,0,1};

4. Кризисное финансовое состояние, при котором предприятие на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности: Фс<0; Фт<0; Фо<0; т.е. S={0,0,0}.

Задачей анализа финансовой устойчивости является оценка степени зависимости от заемных источников финансирования. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам ее финансово-хозяйственной деятельности. Для анализа финансовой устойчивости используются следующие показатели:

1. Коэффициент автономии (Kа) представляет собой одну из важнейших характеристик финансовой устойчивости предприятия, его независимость от заемного капитала и равен доле источников средств в общем итоге баланса:

Kа = Собственный капитал

Общий итог средств (1.5)

2. Коэффициент финансовой независимости (Kзав) является обратным коэффициенту автономии:

Kзав = 1/Kа (1.6)

3. Коэффициент соотношения заемного и собственного капитала, или коэффициент финансового риска показывает соотношение привлеченных средств и собственного капитала:

Kфр = Привлеченные средства / Собственный капитал (1.7)

Коэффициент маневренности собственного капитала:

Kман = Собственные оборотные средства

Собственный капитал (1.8)

5. Коэффициент покрытия инвестиций показывает, какая часть основных средств и прочих внеоборотных активов профинансирована внешними инвесторами:

Kпдв= Долгосрочные обязательства / Внеоборотные активы (1.9)

6. Коэффициент обеспечения материальных запасов собственными средствами:

Kмз= Собственные оборотные средства / Запасы (1.10)

7. Коэффициент соотношения собственных и заемных средств:

K сс/зс = (Привлеченный капитал + Краткосрочные кредиты банков)

Собственный капитал (1.11)

8. Коэффициент мобильности собственных средств:

Кмоб = (Собственный капитал – Внеоборотные активы)

Собственный капитал (1.12)

Показывает степень мобильности собственных средств предприятия.

Одна их важнейших характеристик финансового состояния предприятия - стабильность его деятельности с позиции долгосрочной перспективы. Она связана, прежде всего, с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов. Так многие предприятия, предпочитают вкладывать в дело минимум собственных средств, а финансировать его за счет денег, взятых в долг. Однако если структура «собственный капитал - заемные средства» имеет значительный перекос в сторону долгов, предприятие может обанкротиться, когда несколько кредиторов одновременно потребуют свои средства обратно в «неудобное» время.

Несмотря на кажущуюся простоту задачи количественного оценивания финансовой устойчивости предприятия, единого общепризнанного подхода к построению соответствующих алгоритмов оценки нет. Показатели, включаемые в различные методики анализа, могут существенно варьировать как в количественном отношении, так и по методам расчета[7].

2 Анализ финансовой устойчивости ЗАО «Росс»

2.1 Краткая характеристика предприятия

ЗАО «Росс» является коммерческой организацией по производству кабельно-проводниковой продукции различных марок. Общество имеет свидетельство о государственной регистрации № 589 серия АО-СР от 19.07.2001г., выданное Городской регистрационной палатой г. Москвы. На основании этих данных 13.12.2002 г. внесена запись в ЕГРЮЛ. Юридический адрес предприятия: г. Москва, ул. Пескова 9.

Деятельность организации не подлежит лицензированию.

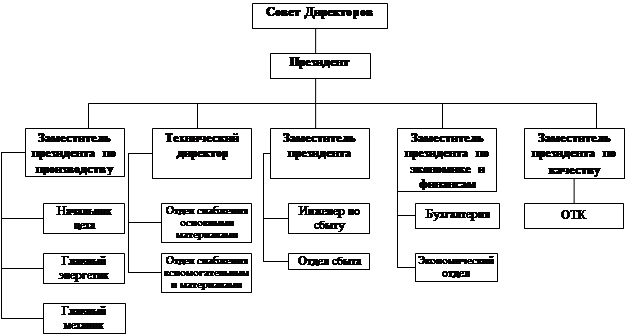

Организационная структура управления ЗАО «Росс» представлена в виде схемы (Рисунок 2.1).

Рисунок 2.1 – Организационная структура управления ЗАО «Росс»

К числу основных поставщиков ЗАО «Росс», относятся московские фирмы ЗАО «Авантек» (поставки меди), ООО «Альстен» (алюминий), ООО «Астронг-Полимер» (пластикат).

ЗАО «Росс» осуществляет поставки готовой продукции следующим организациям: ООО «Промышленные системы», ОАО «РОСНЕФТЬ», ООО «Астион» (г.Москва), ООО «Ространс» (г. Волжский), ОАО «Сибур» (Ямало - Ненецкий АО), а также мелкооптовым фирмам и частным лицам.

В таблице 2.1. представлены основные технико-экономические показатели, характеризующие деятельность ЗАО «Росс» в 2005- 2006 годах.

Таблица 2.1

Основные технико-экономические показатели ЗАО «Росс» в 2005 2006 гг., тыс. руб.

| Показатели | Периоды | Отклонение | ||

| 2005 | 2006 | абсолют | относит,% | |

| 1 | 2 | 3 | 4 | 5 |

| 1.Объем реализованной продукции (выручка от продаж), тыс. руб. | 85 955,00 | 62 325,00 | -23 630,00 | -27,49 |

| 2.Среднесписочная численность работающих, чел. | 98 | 55 | -43 | -43,9 |

| в том числе рабочих, чел.. | 70 | 35 | -35 | -50,0 |

| 3.Среднегодовая выработка на одного работающего, тыс.руб., в т.ч. | 877,09 | 1 133,18 | 256,09 | 29,20 |

| работника, тыс. руб. | 1 227,93 | 1 780,71 | 552,79 | 45,02 |

| 4 Фонд заработной платы промышленно-производственного персонала, т.р. | 8 566,00 | 2 874,00 | -5 692,00 | -66,45 |

| 5. Среднегодовая заработная плата промышленно-производственного персонала, т.р. | 713,80 | 239,60 | -474,20 | -66,43 |

| 6.Среднегодовая стоимость основных производственных фондов, тыс.руб. | 35 902,50 | 34 551,50 | -1 351,00 | -3,76 |

| 7.Среднегодовая стоимость оборотных средств, тыс.руб. | 22 078,00 | 21 125,00 | -953,00 | -4,32 |

| 8 Полная себестоимость реализованной продукции, тыс. руб | 68 872,00 | 52 043,00 | -16 829,00 | -24,44 |

| 9. Валовая прибыль, тыс.руб. | 17 083,00 | 10 282,00 | -6 801,00 | -39,81 |

| 10.Затраты на один рубль реализации продукции,р. | 0,80 | 0,84 | 0,03 | 4,21 |

| 11.Прибыль от продаж, тыс. руб. | 1 131,00 | -4 895,00 | -6 026,00 | -532,80 |

| 12. Прибыль до налогообложения, тыс. руб.. | -1 009,00 | -8 133,00 | -7 124,00 | 706,05 |

| 14 Рентабельность основного вида деятельности, % | 1,32 | -7,85 | -9,17 | -696,90 |

| 15 Рентабельность капитала, % | 1,64 | -9,41 | -11,05 | -672,76 |

Как видно из таблицы 2.1, размер объема реализации продукции в течение рассматриваемого периода сократился на 27,49% (23 630,0 т.р.), что обусловлено сокращением среднесписочной численности персонала с 98 чел. на начало года до 55 чел. на конец года (на 44%). Среднегодовая выработка на одного рабочего в 2005 году составила 877,09 т.р., а в 2006 году – 1 133,18 т.р. Среднегодовая заработная плата на одного работающего сократилась на 66,43% и составила 239,6 т.р., что связано с сокращением фонда заработной платы.

Полная себестоимость продукции в 2006 году сократилась на 24,44% и составила 52 043,00 тыс. руб. Прибыль от продаж также снизилась на 6 026 тыс. руб. или 532,8% за счет сокращения объема реализации продукции. Затраты на 1 руб. реализации возросли с 0,80 р. в 2005 году до 0,84 р. в 2006 году.

Среднегодовая стоимость оборотных средств уменьшилась на 953 тыс. руб. или на 4,32 %. Это произошло за счет уменьшения готовой продукции для перепродажи с 12 427 тыс. руб. до 4489 тыс. руб, расходов будущих периодов с 338 до 126 тыс. руб., НДС по приобретенным ценностям с 995 до 531 тыс. руб., дебиторской задолженности с 5427 тыс. руб в 2005 году до 1575 тыс. руб. в 2006 году. Среднегодовая стоимость основных фондов уменьшилась на 1351 тыс. руб., что составило 3,76%.

Рентабельность реализации продукции снизилась на 696,9% за счет снижения прибыли от продаж. Рентабельность капитала также имеет отрицательную динамику за счет снижения прибыли до налогообложения с -1009 тыс. руб. до -8133 тыс. руб.

В российской и зарубежной практике существуют различные методики диагностики банкротства предприятия. Применительно к ЗАО «Росс» будут использованы четыре методики, основывающиеся на анализе системы показателей, всесторонне характеризующих экономическую деятельность предприятия.

2.2 Диагностика риска банкротства по методике Федеральной службы по финансовому оздоровлению и банкротству РФ

В целях обеспечения единого методического подхода при проведении сотрудниками ФСФО России анализа финансового состояния организаций приказом руководителя ФСФО РФ от 23 января 2001 г. N 16 были утверждены Методические указания по проведению анализа финансового состояния организаций [8]. Методические указания установили порядок проведения сотрудниками ФСФО России анализа финансового состояния организаций при выполнении экспертизы и составлении заключений по соответствующим вопросам, проведении мониторинга финансового состояния организаций, осуществлении иных функций ФСФО России. Проведем расчет и анализ показателей финансового состояния ЗАО «Росс» по данной методике на основе показателей отчетности (приложения 1 и 2).

Среднемесячная выручка (К1) рассчитывается как отношение выручки, полученной организацией за отчетный период, к количеству месяцев в отчетном периоде:

К1 = Валовая выручка организации по оплате,

Т

где Т - количество месяцев в рассматриваемом отчетном периоде.

В 2005 г.: К1= ![]() т.р.

т.р.

В 2006 г.: К1 = ![]() т.р.

т.р.

Доля денежных средств в выручке (К2) организации рассчитывается как доля выручки организации, полученная в денежной форме, по отношению к общему объему выручки:

К2=![]()

В 2005 г.: К2= ![]()

В 2006 г.: К2 = ![]()

Среднесписочная численность работников (К3).

В 2005 г.: К3=55 чел.

В 2006 г.: К3=98 чел.

Степень платежеспособности общая (К4) определяется как частное от деления суммы заемных средств (обязательств) организации на среднемесячную выручку:

К4 = (стр. 690 + стр. 590) (форма N 1) / К1

В 2005 г.: К4= ![]()

В 2006 г.: К4 = ![]()

Коэффициент задолженности по кредитам банков и займам (К5) вычисляется как частное от деления суммы долгосрочных пассивов и краткосрочных кредитов банков и займов на среднемесячную выручку:

К5 = (стр. 590 + стр. 610) (форма N 1) / К1

В 2005 г.: К5= ![]()

В 2006 г.: К5 = ![]()

Коэффициент задолженности другим организациям (К6) вычисляется как частное от деления суммы обязательств по строкам "поставщики и подрядчики", "векселя к уплате", "задолженность перед дочерними и зависимыми обществами", "авансы полученные" и "прочие кредиторы" на среднемесячную выручку. Все эти строки пассива баланса функционально относятся к обязательствам организации перед прямыми кредиторами или ее контрагентами:

К6 = (стр. 621 + стр. 625) (форма N 1) / К1

В 2005 г.: К6= ![]()

В 2006 г.: К6 = ![]()

Коэффициент задолженности фискальной системе (К7) вычисляется как частное от деления суммы обязательств по строкам "задолженность перед государственными внебюджетными фондами" и "задолженность перед бюджетом" на среднемесячную выручку:

К7 = (стр. 623 + стр. 624) (форма N 1) / К1

В 2005 г.: К7= ![]()

В 2006 г.: К7 = ![]()

Коэффициент внутреннего долга (К8) вычисляется как частное от деления суммы обязательств по строкам "задолженность перед персоналом организации", "задолженность участникам (учредителям) по выплате доходов", "доходы будущих периодов", "резервы предстоящих расходов", "прочие краткосрочные обязательства" на среднемесячную выручку:

К8 = (стр. 622 + стр. 630 + стр. 640 +стр. 650 + стр. 660) (форма N 1) / К1

В 2005 г.: К8= ![]()

В 2006 г.: К8 = ![]()

Степень платежеспособности по текущим обязательствам (К9) определяется как отношение текущих заемных средств (краткосрочных обязательств) организации к среднемесячной выручке:

К9 = стр. 690 (форма N 1) / К1

В 2005 г.: К9= ![]()

В 2006 г.: К9 = ![]()

Коэффициент покрытия текущих обязательств оборотными активами (К10) вычисляется как отношение стоимости всех оборотных средств в виде запасов, дебиторской задолженности, краткосрочных финансовых вложений, денежных средств и прочих оборотных активов к текущим обязательствам организации:

![]()

В 2005 г.: К10= ![]()

В 2006 г.: К10= ![]()

Собственный капитал в обороте (К11) вычисляется как разность между собственным капиталом организации и ее внеоборотными активами:

К11 = (стр. 490 - стр. 190) (форма N 1)

В 2005 г.: К11= -15349-35529 = - 50878

В 2006 г.: К11= -24560- 33574 = - 58134

Доля собственного капитала в оборотных средствах (коэффициент обеспеченности собственными средствами) (К12) рассчитывается как отношение собственных средств в обороте ко всей величине оборотных средств:

К12 = (стр. 490 - стр. 190) / стр. 290 (форма N 1)

В 2005 г.: К12= ![]()

В 2006 г.: К12= ![]()

Коэффициент автономии (финансовой независимости) (К13) вычисляется как частное от деления собственного капитала на сумму активов организации:

К13 = стр. 490 / (стр. 300) (форма N 1)

В 2005 г.: К13= ![]()

В 2006 г.: К13= ![]()

Коэффициент обеспеченности оборотными средствами (К14) вычисляется путем деления оборотных активов организации на среднемесячную выручку и характеризует объем оборотных активов, выраженный в среднемесячных доходах организации, а также их оборачиваемость:

К14 = стр. 290 (форма N 1) / К1

В 2005 г.: К14= ![]()

В 2006 г.: К14 = ![]()

Коэффициент оборотных средств в производстве (К15) вычисляется как отношение стоимости оборотных средств в производстве к среднемесячной выручке. Оборотные средства в производстве определяются как средства в запасах с учетом НДС минус стоимость товаров отгруженных:

К15 = (стр. 210 + стр. 220) - стр. 215 (форма N 1) / К1

В 2005 г.: К15= ![]()

В 2006 г.: К15 = ![]()

Коэффициент оборотных средств в расчетах (К16) вычисляется как отношение стоимости оборотных средств за вычетом оборотных средств в производстве к среднемесячной выручке:

К16 = (стр. 290 - стр. 210 - стр. 220 + стр. 215) (форма N 1) / К1

В 2005 г.: К16= ![]()

В 2006 г.: К16 = ![]()

Рентабельность оборотного капитала (К17) вычисляется как частное от деления прибыли, остающейся в распоряжении организации после уплаты налогов и всех отчислений, на сумму оборотных средств:

К17 = стр. 190 (форма N 2) / стр. 290 (форма N 1)

В 2005 г.: К17= ![]()

В 2006 г.: К17 = ![]()

Рентабельность продаж (К18) вычисляется как частное от деления прибыли, полученной в результате реализации продукции, на выручку организации за тот же период:

К18 = стр. 050 (форма N 2) / стр. 010 (форма N 2)

В 2005 г.: К18= ![]()

В 2006 г.: К18 = ![]()

Среднемесячная выработка на одного работника (К19) вычисляется как частное от деления среднемесячной выручки на среднесписочную численность работников:

К19 = К1 / стр. 850 (форма N 5)

В 2005 г.: К19= ![]()

В 2006 г.: К19 = ![]()

Эффективность внеоборотного капитала (фондоотдача) (К20) определяется как отношение среднемесячной выручки к стоимости внеоборотного капитала:

К20 = К1 / стр. 190 (форма N 1)

В 2005 г.: К20= ![]()

В 2006 г.: К20 = ![]()

Коэффициент инвестиционной активности (К21) вычисляется как частное от деления суммы стоимости внеоборотных активов в виде незавершенного строительства, доходных вложений в материальные ценности и долгосрочных финансовых вложений на общую стоимость внеоборотных активов:

![]()

В 2005 г.: К21= ![]()

В 2006 г.: К21 = ![]()

Коэффициенты исполнения текущих обязательств перед федеральным бюджетом (К22), бюджетом субъекта Российской Федерации (К23), местным бюджетом (К24), а также перед государственными внебюджетными фондами (К25) и Пенсионным фондом Российской Федерации (К26) вычисляются как отношение величины уплаченных налогов (взносов) к величине начисленных налогов (взносов) за тот же отчетный период:

Кi = налоги (взносы) уплач. / налоги (взносы) начисл.,

где i = 22, 23, 24, 25, 26

Результаты расчета финансовых показателей ЗАО «Росс», используемых для диагностики банкротства в соответствии с методическими указаниями Федеральной службы по финансовому оздоровлению и банкротству РФ в 2006 году представлены в приложении 3.

Анализ данных табл. 2.2 показывает, что в целом состояние предприятия можно охарактеризовать как предкризисное. У предприятия имеется недостаток собственных оборотных средств(-56 320,0), доля собственного капитала в оборотных активах составляет -3,55, что указывает на большую финансовую зависимость предприятия от заемных средств (значение коэффициента финансовой независимость составляет - 0,45).

Низкий уровень рентабельности оборотного капитала указывает на его неэффективное использование, поскольку на один рубль, вложенный в оборотные актины, предприятие получает 38к. убытка. Тоже можно отнести и к рентабельности продаж предприятия (-0,06).

2.3 Диагностика риска банкротства по правилам проведения арбитражными управляющими финансового анализа предприятия

Нормативные значения финансовых коэффициентов, используемых для диагностики банкротства арбитражными управляющими согласно «Правил проведения арбитражными управляющими финансового анализа»[9] (утверждены Постановлением Правительства РФ от 26 июня 2003г. № 367) приведены в Таблице 2.2.

Таблица 2.2

Граничные и нормальные значения финансовых коэффициентов

| Наименование показателя | Значение показателей | ||

| Нормальное | Проблемное | Кризисное | |

| 1. Коэффициент абсолютной ликвидности | Больше 0,04 | От 0,04 до 0,02 | Меньше 0,02 |

| 2. Коэффициент текущей ликвидности | Больше 2 | От 2 до 1 | Меньше 1 |

| 3. Показатель обеспеченности обязательств должника его активами | Больше 1,5 | От 1,5 до 1 | Меньше 1 |

| 4. Степень платежеспособности по текущим обязательствам | Меньше 3 мес. | От 3 мес. до 12 мес. | Больше 12 мес. |

| 5. Коэффициент автономии (финансовой независимости) | Больше 0,5 | От 0,5 до 0,3 | Меньше 0,3 |

| 6. Коэффициент обеспеченности собственными оборотными средствами | Больше 0,3 | От 0,3 до 0 | Меньше 0 |

| 7. Доля просроченной кредиторской задолженности в пассивах | 0 | От 0 до 0,2 | Свыше 0,2 |

| 8. Отношение дебиторской задолженности к совокупным активам | 0 | От 0 до 0,1 | Свыше 0,1 |

| 9. Рентабельность активов | Больше 0,1 | От 0,1 до -0,1 | Меньше -0,1 |

| 10. Норма чистой прибыли | Больше 0,08 | От 0,08 до -0,08 | Меньше -0,08 |

Расчет финансовых коэффициентов:

1. Коэффициент абсолютной ликвидности

на начало года ![]()

на конец года ![]()

2. Коэффициент текущей ликвидности

на начало года ![]()

на конец года ![]()

3. Показатель обеспеченности обязательств должника его активами

на начало года ![]()

на конец года ![]()

4. Степень платежеспособности по текущим обязательствам

на начало года ![]()

на конец года ![]()

5. Коэффициент автономии (финансовой независимости)

на начало года ![]()

на конец года ![]()

6. Коэффициент обеспеченности собственными оборотными средствами

на начало года ![]()

на конец года ![]()

![]() 7. Доля просроченной

кредиторской задолженности в пассивах

7. Доля просроченной

кредиторской задолженности в пассивах

![]() на начало

года

на начало

года

на конец года

8. Отношение дебиторской задолженности к совокупным активам

на начало года ![]()

на конец года ![]()

9. Рентабельность активов

на начало года ![]()

на конец года ![]()

10. Норма чистой прибыли

на начало года ![]()

на конец года ![]()

На основании проведенных расчетов, составим таблицу значений финансовых коэффициентов предприятия на начало и конец 2006 года (приложение 4).

Расчет финансовых коэффициентов, применяемых в данной методике, позволяет сделать вывод о том, что финансовое состояние предприятия в целом на конец отчетного периода является проблемным. Расчетные значения большинства показателей находится значительно ниже норматива.

2.4 Диагностика риска банкротства по методике Э. Альтмана

Опыт прогнозирования банкротства организации за рубежом базируется в ряде случаев на факторных моделях. Среди множества методов можно выделить пятифакторную модель Э. Альтмана (коэффициент вероятности банкротства). Формула Альтмана имеет следующий вид:

Z5 = 1,2Коб + 1,4Кн.п. + 3,3Кр + 0,6Кп + Кот ,

где Коб – доля покрытия активов собственным оборотным капиталом;

Кн.п. – рентабельность активов, исчисляемая по нераспределенной прибыли;

Кр – рентабельность активов;

Кп – коэффициент покрытия по рыночной стоимости акционерного капитала;

Кот – отдача всех активов.

В таблице 2.3 представлена взаимосвязь значения Z5 и возможности возникновения банкротства. На основе этой методики проведем расчет вероятности банкротства ЗАО «Росс» в 2006 году.

Таблица 2.3

Вероятность банкротства по модели Э.Альтмана

| Значение Z 5 | Вероятность банкротства |

| 1,8 и меньше | очень высокая |

| от 1,81 до 2,7 | высокая |

| от 2,71 до 2,9 | возможная |

| от 3 и выше | очень малая |

| Критическое значение индекса Z - счета = 2,7 | |

Коб – доля покрытия активов собственным оборотным капиталом, характеризующая платежеспособность организации:

![]()

На начало года: ![]()

На конец года: ![]()

Кн.п. – рентабельность активов, исчисляемая по нераспределенной прибыли:

![]()

На начало года: ![]()

На конец года: ![]()

Кр – рентабельность активов;

![]()

На начало года: ![]()

На конец года: ![]()

Кп – коэффициент покрытия по рыночной стоимости акционерного капитала:

![]()

На начало года: ![]()

На конец года: ![]()

Кот – отдача всех активов

![]()

На начало года: ![]()

На конец года: ![]()

Таблица 2.4

Показатели вероятности банкротства ЗАО «Росс»

| Показатель | Значение показателя, т.р. | |

| начало 2006 | конец 2006 | |

|

Доля покрытия активов собственным оборотным капиталом (Коб) |

-0,78 | -1,27 |

| Рентабельность активов по нераспределенной прибыли ( К н.п.) | -0,02 | -0,18 |

| Рентабельность активов по прибыли до налогообложения (Кр) | -0,02 | -0,18 |

| Коэффициент покрытия по рыночной стоимости акционерного капитала | 0,0002 | 0,0002 |

| Отдача активов | 1,31 | 1,36 |

На начало года: Z5= 1,2*(-0,78)+1,4*(-0,02)+3,3*(-0,02)+0,06*(0,0002)+1,31= -0,05

На конец года: Z5= 1,2*(-1,27)+1,4*(-0,18)+3,3*(-0,18)+0,06*(0,0002)+1,36= -0,48

Согласно таблице 2.4, в 2006г. степень вероятности банкротства ЗАО «Росс» очень высокая, т.к. Z5 < 1,8 (-0,48<1,8).

Следует иметь в виду, что представленная модель диагностики банкротства предприятия может показывать объективный результат только для тех акционерных обществ, акции которых свободно продаются на рынке ценных бумаг, т.е. имеют рыночную стоимость. ЗАО «Росс» не соответствует этому условию, поэтому результаты, полученные согласно этой методике нуждаются в дополнительной проверке.

2.5 Диагностика риска банкротства по методике Г.В. Савицкой

Многие отечественные специалисты рекомендуют к использованию методику диагностики банкротства Г.В. Савицкой. Сущность этой методики – классификация предприятий по степени риска, исходя из фактического уровня показателей финансовой устойчивости и рейтинга этих показателей в баллах [10].

Для использования этой методики применительно к ЗАО «Росс», воспользуемся моделью с тремя балансовыми показателями (Таблица 2.5).

I класс – предприятия с хорошим запасом финансовой устойчивости, позволяющим быть уверенным в возврате заемных средств;

II класс – предприятия, демонстрирующие некоторую степень риска по задолженности, но еще не рассматривающиеся как рискованные;

III класс – проблемные предприятия;

IV класс – предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению. Кредиторы рискуют потерять свои средства и проценты;

V класс – предприятия высочайшего риска, практически несостоятельные.

Таблица 2.5

Группировка предприятий на классы по уровню платежеспособности

| Показатель | Границы классов согласно критериям | ||||

| I класс | II класс | III класс | IV класс | V класс | |

| Рентабельность совокупного капитала, % | 30 и выше (50 баллов) | 29,9-20 (49,9-35 баллов) | 19,9-10 (34,9-20 баллов) | 9,9-1 (19,9-5 баллов) | менее 1 (0 баллов) |

| Коэффициент текущей ликвидности | 2,0 и выше (30 баллов) | 1,99 -1,7 (29,9-20 баллов) | 1,69-1,4 (19,9 -10 баллов) | 1,39:1,1 (9,9 - баллов) | 1 и ниже (0 баллов) |

| Коэффициент финансовой независимости | 0,7 и выше (20 баллов) | 0,69-0,45 (19,9 - 10 баллов) | 0,44-0,30 (9,9-5 баллов) | 0,29 -0,20 (5-1 баллов) | менее 0,2 (0 баллов) |

| Границы классов | 100 баллов | 99-65 баллов | 64-35 баллов | 34-6 баллов | 0 баллов |

Согласно этим критериям определим, к какому классу относится ЗАО «Росс» (Таблица 2.5). Для этого проведем расчет необходимых показателей на основе имеющихся данных (Таблица 2.6).

Таблица 2.6

Финансовые показатели предприятия в 2006г., тыс. руб.

| Показатель | Период, г. | |

| 2005 | 2006 | |

| Собственный капитал | -15349 | -24560 |

| Заемный капитал | 80939 | 70323 |

| Прибыль до НО | -1009 | -8133 |

| Оборотные активы | 30061 | 12189 |

| Расходы будущих периодов | 338 | 126 |

| Краткосрочные обязательства | 80939 | 70323 |

| Доходы будущих периодов | 0 | 0 |

| Резервы предстоящих расходов и платежей | 0 | 0 |

| Валюта Баланса | 65590 | 45763 |

Рентабельность совокупного капитала, %:

![]()

На начало года: R= ![]()

На конец года: R=![]()

Коэффициент текущей ликвидности

![]()

На начало года:![]()

На конец года:![]()

Коэффициент финансовой независимости

![]()

На начало года:![]()

На конец года:![]()

Таблица 2.7

Финансовые показатели ЗАО «Росс» в 2006г.

| Показатель | На начало 2006 г. | На конец 2006 г. | ||

| фактический уровень показателя | Количество баллов | фактический уровень показателя | Количество баллов | |

| Рентабельность совокупного капитала, % | -3,08 | 0 | -35,54 | 0 |

| Коэффициент текущей ликвидности | 0,37 | 0 | 0,17 | 0 |

| Коэффициент финансовой независимости | -0,23 | 0 | -0,54 | 0 |

| Итого | - | 0 | - | 0 |

Данные Таблицы 2.7 свидетельствуют о том, что по степени финансового риска, исчисленного с помощью данной методики, ЗАО «Росс» в 2006г. можно отнести к V классу, причем на конец года оно ухудшило свое положение.

3 Разработка предложений по повышению финансовой устойчивости ЗАО «Росс»

3.1 Основные направления совершенствования

Для улучшения финансового состояния ЗАО «Росс» необходимо проведение следующих мероприятий:

- увеличение производственной мощности предприятия за счет введения новой экструзионной линии;

- продажа неиспользуемых объектов основных средств и земельного участка;

- ускорение расчетов с покупателями и заказчиками;

- оптимизация запасов материалов;

- снижение себестоимости продукции за счет сокращения затрат на закупку сырья и материалов;

- сокращение управленческих расходов.

Признание того факта, что в настоящее время у большинства российских предприятий существуют проблемы по управлению, формированию, распределению прибыли, требует рассмотрения определенных методов разрешения данных вопросов.

Среди факторов, влияющих на прирост прибыли, ведущая роль принадлежит снижению стоимости продукции. Выбор путей сокращения текущих издержек производства основывается на анализе структуры себестоимости. Для материальных отраслей промышленности наиболее характерным путем является экономия материальных ресурсов, для трудоемких – улучшение использования основного капитала, для энергоемких – экономия топлива и электроэнергии. При производстве продукции повышенного качества текущие издержки чаще всего возрастают. Однако в результате реализации этой продукции по повышенным ценам прибыль также возрастает. Вообще максимизация прибыли является главнейшей целью деятельности любого предприятия.

Анализ политики формирования и использования прибыли ЗАО «Росс» показал, что на показатель прибыли коммерческой организации влияют определенные производственные и ценовые факторы. Среди прочих можно выделить влияние фактора цен, их изменение оказывает сильное влияние на уровень прибыли, поэтому нельзя не учитывать те факторы, которые непосредственно влияют на уровень цен на продукцию рассматриваемого предприятия.

В то же время на изменение уровня цен оказывают влияние следующие факторы: качество реализуемой продукции, рынки сбыта, конъюнктура рынка, инфляционные процессы. Все эти факторы определяют концепцию и направления товарной стратегии коммерческой организации.

Товарная стратегия предполагает определенный курс действий товаропроизводителя. В ее задачу входит обеспечение преемственности решений и мер по формированию ассортимента, поддержанию конкурентоспособности товаров, нахождению оптимальных товарных ниш (сегментов). Кроме этого сюда входит разработка и осуществление стратегии упаковки, маркировки, обслуживания товаров.

В настоящее время часть продукции ЗАО «Росс», требует дальнейшего ее сопровождения, т.е. гарантийное и постгарантийное обслуживание. Так предлагая данные услуги покупателям ЗАО «Росс» может привлечь дополнительного покупателя и увеличить рыночную долю данной продукции. Как следствие, это приведет к увеличению объема выручки и прибыли предприятия.

При анализе деятельности ЗАО «Росс» особое внимание следует уделить рассмотрению влияния такого фактора, как рынки сбыта, так как этот фактор оказывает значительное влияние на уровень среднереализационных цен.

ЗАО «Росс» реализует свою продукцию по достаточно широкому спектру сбытовых каналов. В силу своей специфики, а также в силу нехватки оборотных средств, предприятие вынуждено устанавливать различные цены на свою продукцию для разных покупателей.

Например, большую часть своей продукции предприятие реализует по договорным, более высоким ценам многочисленным оптовым покупателям (в основном, это юридические лица), а часть продукции реализуется по линии взаимозачетов с различными поставщиками материалов.

В связи с этим рекомендуется увеличить в общей массе долю продукции, продаваемой по договорным, более высоким ценам. Это обусловит повышение среднего уровня цены одной единицы изделия, и в результате увеличит прибыль от реализации продукции. При постоянной нехватке финансовых средств ЗАО «Росс» не в состоянии в достаточно короткие сроки выполнять крупные заказы клиентов на изготовление отдельных видов продукции, в связи с этим рекомендуется использовать в деятельности займы и кредиты. При этом затраты на оплату процентов по ним будут гораздо ниже, если бы предприятие вообще не произвело и не реализовало эту продукцию.

Немаловажное значение в нахождении путей по максимизации прибыли коммерческой организации играет такой производственный фактор как амортизация основных фондов. Способ начисления амортизации предопределяет налогооблагаемую базу в начислении налога на прибыль и налога на имущество предприятия. Внедрение новых объектов основных фондов, необходимых для прироста объема продаж, обуславливает увеличение амортизационных начислений, закладываемых в себестоимость реализуемой продукции. Себестоимость единицы продукции определяет отпускную цену товаров, работ, услуг и, следовательно, уровень прибыли, приходящийся на единицу продукции. Поэтому в целях снижения затрат на единицу изделия и увеличения рентабельности продаж и продукции рекомендуется выбирать метод начисления амортизации, позволяющий устанавливать цену продукции, покрывающую производственные и реализационные затраты, таким образом, чтобы цена продаж была допустимой как для предприятия, так и для потребителей продукции.

Для успешной реализации предложенных мероприятий предлагается провести следующие действия по совершенствованию производственного процесса:

- ликвидировать диспропорцию цен между потребляемыми в производстве материально денежными средствами (в связи с опережающими темпами роста производственных затрат по сравнению с темпами роста дохода от реализации швейной продукции) и реализуемой фирмой швейной продукцией;

- модернизировать основные средства предприятия.

3.2 Определение экономической эффективности внесенных предложений

Рассчитаем изменение средней цены реализации продукции ЗАО «Росс» в зависимости от рынков сбыта продукции в табл. 3.1

В результате изменения цены единицы продукции ЗАО «Росс» получит дополнительной суммы прибыли от продаж:

15 х 39539 = 593 тыс. руб.

Размер чистой прибыли, полученной в результате внедрения предлагаемого мероприятия, т.е. без учета налога на прибыль, составит:

593 - (59,3 х 0,24) = 450 тыс. руб.

В связи с изменением рынков сбыта продукции средний уровень цены одной единицы изделия увеличился на 5% в общей массе доли продукции, продаваемой по договорным ценам, сумма чистой прибыли увеличилась на 450,0 тыс. руб.

Таблица 3.1

Влияние рынков сбыта продукции на изменение цены единицы продукции ЗАО «Росс»

| Рынки сбыта | Средняя цена единицы продукции, руб. | Объем продаж, шт. | Структура продаж, % | Изменение цены единицы продукции, руб. | |||

| факт | план | факт | план | Отклонение | |||

| 1.Постоянным потребителям | 3200 | 156200 | 143940 | 41 | 36 | -5 | -16 |

| 2.По договорным ценам | 3500 | 205300 | 234400 | 54 | 59 | +5 | +175 |

| 3. Прочие | 3300 | 16840 | 17050 | 5 | 5 | - | - |

| ВСЕГО | - | 378340 | 395390 | 100 | 100 | - | 15 |

В табл. 3.2 отражено влияние разработанных мероприятий на основные показатели деятельности ЗАО «Росс».

Увеличение объемов производства приведет к необходимости расширения рынка сбыта, поиска наиболее выгодных партнеров. Это достигается путем стимулирования работников сбыта (менеджеров) с помощью введения повременно-премиальной системы оплаты труда. Предлагается доплата менеджеру по сбыту определенного процента от суммы дополнительно заключенных договоров с покупателями. Такое стимулирование повысит заинтересованность работников сбыта в поиске новых сбытовых каналов, в заключении договоров на более выгодных условиях. Это приведет к получению дополнительной прибыли предприятия.

Таблица 3.2

Основные показатели деятельности ЗАО «Росс» в результате структурных изменений рынка сбыта

| №п/п | Показатели | Отчетный период | Плановый период |

| 1 | 2 | 3 | 4 |

| 1 | Выпуск продукции в отчетном периоде, шт. | 378340 | 395390 |

| 2 | Выручка от продажи товаров, продукции, работ, услуг, тыс. руб. | 62325 | 74704,5 |

| 3 | Себестоимость проданных товаров, продукции, работ, услуг, тыс. руб. | 52043 | 63746,5 |

| 4 | Валовая прибыль, тыс. руб. | 10282 | 10958 |

| 5 | Затраты на 1 рубль проданных товаров, р. | 0,84 | 0,85 |

| 6 | Рентабельность производственной деятельности, % | 7,9 | 14,0 |

| 7 | Рентабельность продаж, % | 6,6 | 7,1 |

В результате предложенного мероприятия получим следующие результаты.

Выручка от продажи товаров, продукции, работ, услуг:

38434 х 1825 = 74704,5 тыс. руб..

Себестоимость проданных товаров, продукции, работ, услуг:

38434 х 1500 = 63746,5 тыс. руб..

Валовая прибыль: 74704,5 – 63746,5 = 10958 тыс. руб.

Прибыль, остающаяся в распоряжении предприятия: 10958 - (10958 х 0,24) = 8328 тыс. руб.

Прирост чистой прибыли: 8328 - 7814 = 514 тыс. руб.

Экономический эффект от данного мероприятия представлен в табл. 3.3.

В результате предложенных мероприятий экономического стимулирования работников ЗАО «Росс» существенно повысится производительность труда, а, следовательно, результативность использования рабочего фактора и других производственных факторов.

Таблица 3.3

Экономический эффект от стимулирования работников ЗАО «Росс»

| Показатели | Значение |

| 1 | 2 |

|

1.Себестоимость единицы изделия, р. - факт - план |

2900 3000 |

|

2.Цена за единицу изделия, р. - факт - план |

3500 3650 |

|

3.Выручка от продажи товаров, продукции, работ, услуг, тыс. руб. - факт - план |

132419 140284 |

|

4.Объем производства за год, штук - факт - план |

378340 384340 |

|

5.Валовая прибыль, тыс. руб. - факт - план |

22701 24982 |

|

6.Налог на прибыль, тыс. руб. - факт - план |

5448 5996 |

|

7.Чистая прибыль, тыс. руб. - факт - план |

17253 18986 |

Заключение

В настоящей курсовой работе достигнута поставленная цель и решены все поставленные задачи.

Результаты целевого анализа текущей деятельности ЗАО «Росс» указывают на кризисное состояние предприятия. Главной проблемой ЗАО «Росс» является то, что руководство вовремя не смогло идентифицировать кризисную ситуацию и вовремя начать трансформацию организации. Эта ситуация на данный момент сужает свободу выбора антикризисных процедур, которые возможно применить.

На предприятии происходит отвлечение значительной части денежных средств в дебиторскую задолженность (1575 тыс.руб. на конец 2006 года), создание излишних запасов товарно-материальных ценностей (2942 тыс.руб. на конец 2006 года) и готовой продукции (4489 тыс. руб. на конец 2006 года) при существующем уровне и объемах производства. Как следствие, на предприятии недостаточно средств на погашение текущей кредиторской задолженности перед поставщиками и подрядчиками, персоналом, бюджетом и внебюджетными фондами. Поэтому ЗАО «Росс» вынуждено привлекать дорогостоящие банковские кредиты (на конец 2006 года их размер составил 65884 тыс.руб.).

В ЗАО «Росс» имеется значительное количество основных средств, их остаточная стоимость на конец 2006 года составила 33054 тыс.руб. Необходимо определить перечень оборудования (инвентаря, приспособлений), не используемого в текущей производственной деятельности, что позволит либо продать его, либо сдать в аренду по ценам спроса на соответствующем рынке. При этом потенциальными покупателями этого оборудования могут выступать кредиторы, поставщики материалов. Кроме того, продажа неиспользуемого оборудования позволит предприятию сократить платежи налога на имущество организаций, который платится с остаточной стоимости основных средств.

Обобщая вышесказанное, для улучшения финансового состояния ЗАО «Росс» необходимо проведение следующих мероприятий:

- увеличение производственной мощности предприятия за счет введения новой экструзионной линии;

- продажа неиспользуемых объектов основных средств и земельного участка;

- ускорение расчетов с покупателями и заказчиками;

- оптимизация запасов материалов;

- снижение себестоимости продукции за счет сокращения затрат на закупку сырья и материалов;

- сокращение управленческих расходов.

Список использованной литературы

1. Гражданский кодекс Российской Федерации часть вторая от 26 января 1996 г.

2. Федеральный закон от 26 октября 2002 г. N 127-ФЗ «О несостоятельности (банкротстве)»

3. Методические указания по проведению анализа финансового состояния организаций, утверждены Приказом ФСФО РФ от 23 января 2001 г. № 16

4. Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса», утвержденных распоряжением Федерального управления по делам о несостоятельности (банкротстве) при Госкомимуществе РФ № 31-р от 12.08.1994 г.

5. Правила проведения арбитражным управляющим финансового анализа, утверждены постановлением Правительства РФ от 25 июня 2003 г. № 367

6. Временные правила проверки арбитражным управляющим наличия признаков фиктивного и преднамеренного банкротства (утв. постановлением Правительства РФ от 27 декабря 2004 г. N 855)

7. Анохин В.С. Предупреждение банкротства и восстановление платежеспособности несостоятельного должника // Хозяйство и право. - 2006. - № 1. - С. 48

8. Гончаров А.И. Предупреждение банкротства коммерческой организации по законодательству РФ: методология и механизмы реализации // Законодательство и экономика. – 2006. - № 9. – С. 33-35

9. Гончаров А.И. Система правовых критериев - долговых показателей для предупреждения банкротства коммерческой организации // Право и экономика. – 2006. - № 8. – С. 15-22

10. Гусева Т. Нужен ли новый порядок признания юридического лица банкротом? // Законодательство и экономика. – 2006. - № 10. – С. 15-17

11. Дорохина Е.Г. Природа правоотношения несостоятельности (банкротства) // Журнал российского права. – 2006. - № 5. – С. 15-18

12. Дорохина Е.Г. Государственное регулирование в сфере банкротства // Право и экономика. 2006. - № 2. – С. 15-18

13. Жане А.А. Ликвидация или банкротство // Право и экономика. – 2005. - № 12. – С. 41-42

14. Камышан В.А. Как повысить эффективность процедур банкротства // Российский налоговый курьер №-2, 2005. с. 16-23.

15. Карелина С.А. Правовое регулирование несостоятельности (банкротства): учебно-практическое пособие. – М.: - Волтерс Клувер», 2006. – 356 с.

16. Киперман Г. Оценка финансовой устойчивости коммерческой организации // Финансовая газета. 2005 - № 7. – С. 8

17. Король И.А. Административная ответственность при банкротстве // Российская юстиция. 2006. - № 11. – С. 18-19

18. Литвинов Н. О чем поведает баланс. Финансовый анализ годовой отчетности // Двойная запись. - 2005. - № 3. – С. 18-19

19. Нейман Е. Диагностика кризиса в компании // Консультант бухгалтера. – 2005. -№ 1. – С. 22-25.

20. Савицкая Г.В. Анализ хозяйственной деятельности предприятия.4-е перераб. и доп. – Минск: ООО «Новое Знание», 2006. – 688 с.

21. Семенова О.П. Как оценить финансовое состояние организации и угрозу банкротства // Налоговый вестник. - 2003. - № 4. – С. 22-24

22. Ткачев В.Н., Милов П.О. Признание должника несостоятельным как способ защиты нарушенных прав и как мера принуждения // Законодательство и экономика. – 2006. - № 11. – С. 22-23

23. Четверкина А. Правила проведения арбитражным управляющим финансово-экономического анализа // Право и экономика № 9, 2004. с. 23-29.

Приложение 3

Показатели финансового состояния ЗАО «Росс» в 2006г.

| Показатель | Значение на начало 2006г. | Значение на конец 2006г. |

| 1. Общие показатели | ||

| Среднемесячная выручка (К1) | 7 162,92 | 5 193,75 |

| Доля денежных средств в выручке (К2) | 1 | 1 |

| Среднесписочная численность персонала (К3) | 55 | 98 |

| 2. Показатели платежеспособности и финансовой устойчивости | ||

| Степень платежеспособности общая (К4) | 11,3 | 13,54 |

| Коэффициент задолженности по кредитам (К5) | 9,93 | 12,69 |

| Коэффициент задолженности другим организациям (К6) | 1,24 | 0,79 |

| Коэффициент задолженности фискальной системе (К7) | 0,08 | 0,05 |

| Коэффициент внутреннего долга (К8) | 0,05 | 0,01 |

| Степень платежеспособности по текущим обязательствам (К9) | 11,3 | 13,54 |

| Коэффициент покрытия текущих обязательств оборотными активами (К10) | 0,37 | 0,17 |

| Собственный капитал в обороте (К11) | -50 878,00 | -58 134,00 |

| Доля собственного капитала в оборотных активах (К12) | -1,69 | -4,77 |

| Коэффициент финансовой автономии (13) | -0,23 | -0,54 |

| 3. Показатели деловой активности | ||

| Продолжительность оборота оборотных активов (К14) | 4,2 | 2,35 |

| Продолжительность оборота средств в производстве (К15) | 3,42 | 2,02 |

| Продолжительность оборота средств в расчетах (К16) | 0,78 | 0,33 |

| 4. Показатели рентабельности | ||

| Рентабельность оборотного капитала(К17) | -0,03 | -0,67 |

| Рентабельность продаж (К18) | 0,01 | -0,08 |

| 5. Показатели интенсификации процесса производства | ||

| Среднемесячная выработка на одного работника (К19) | 130,23 | 53 |

| Фондоотдача (К20) | 0,2 | 0,16 |

| 6. Показатели инвестиционной активности организации | ||

| Коэффициент инвестиционной активности (К21) | 0,02 | 0,02 |

| 7. Показатели исполнения обязательств перед бюджетом и государственными внебюджетными фондами | ||

| Коэффициент исполнения текущих обязательств перед федеральным бюджетом (К22) | - | - |

| Коэффициент исполнения текущих обязательств перед бюджетом субъекта РФ (К23) | - | - |

| Коэффициент исполнения текущих обязательств перед местным бюджетом (К24) | - | - |

| Коэффициент исполнения текущих обязательств перед государственными внебюджетными фондами (К25) | - | - |

| Коэффициент исполнения текущих обязательств перед Пенсионным фондом РФ (К26) | - | - |

Приложение 4

Финансовые коэффициенты на начало и конец 2006 года и оценка финансового состояния предприятия ЗАО «Росс»

| Наименование показателей | Значение показателя на начало года | Финансовое состояние предприятия на начало года | Значение показателя на конец года | Финансовое состояние предприятия на конец года |

| 1. Коэффициент абсолютной ликвидности | 0,002 | кризисное | 0,002 | кризисное |

| 2. Коэффициент текущей ликвидности | 0,069 | кризисное | 0,024 | кризисное |

| 3. Показатель обеспеченности обязательств должника его активами | 0,51 | кризисное | 0,5 | кризисное |

| 4. Степень платежеспособности по текущим обязательствам | 11,29 | проблемное | 13,54 | кризисное |

| 5. Коэффициент автономии (финансовой независимости) | -0,234 | кризисное | -0,54 | кризисное |

| 6. Коэффициент обеспеченности собственными оборотными средствами | -0,234 | кризисное | -0,54 | кризисное |

| 7. Доля просроченной кредиторской задолженности в пассивах | 0,84 | нормальное | 0,07 | проблемное |

| 8. Отношение дебиторской задолженности к совокупным активам | 0,08 | проблемное | 0,03 | проблемное |

| 9. Рентабельность активов | 0,54 | нормальное | 0,73 | нормальное |

| 10. Норма чистой прибыли | -0,012 | проблемное | -0,13 | проблемное |

[1] Крейнина М.Н. Финансовый менеджмент / Учебное пособие. – М.: Изд-во «Дело и сервис», 2004 г. – 304 с.

[2] Экономический анализ: Учебник для вузов/ Под ред. Л.Т. Гиляровской. – М.: ЮНИТИ-ДАНА, 2002. –527с.

[3] Кожинов В.Я. Основы бухгалтерского учета. М., 2003.

[4] Ильин А.И. Планирование на предприятии: Учебник. – М.: Новое знание, 2001.

[5] Волков О.И., Скляренко В.К. Экономика предприятия: Курс лекций. – М.: ИНФРА-М, 2003.

[6] Бланк И.А. Финансовая стратегия предприятия. – Киев: Эльга: Ника-центр, 2006. – 711 с.

[7] Тупицын А.Л. Управление финансовой устойчивостью предприятия. – Новосибирск, 2006. – 100 с.

[8] Приказ ФСФО РФ от 23.01.2001 N 16 "Об утверждении "Методических указаний по проведению анализа финансового состояния организаций"// "Вестник ФСФО РФ", N 2, 2001

[9] Постановление Правительства РФ от 25.06.2003 N 367 "Об утверждении правил проведения арбитражным управляющим финансового анализа"// "Собрание законодательства РФ", 30.06.2003, N 26, ст. 2664

[10] Савицкая Г.В. Методика комплексного анализа хозяйственной деятельности: Краткий курс. – 3-е изд., испр. – М.: ИНФРА-М, 2006г.- 320с.

© 2009 База Рефератов