Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Анализ привлекательности инвестиционного проекта на примере проекта строительства и последующей продажи жилого дома

Курсовая работа: Анализ привлекательности инвестиционного проекта на примере проекта строительства и последующей продажи жилого дома

Московский Государственный Университет

Экономики, Статистики и Информатики

Институт Статистики и Эконометрики

Кафедра Высших Финансовых Вычислений

Курсовая работа

на тему:

Анализ привлекательности инвестиционного проекта на примере проекта строительства и последующей продажи жилого дома

Выполнила: Мади Диана

Группа ДСК-401

Проверил: Нефёдов Андрей

Геннадиевич

Москва, 2007

СОДЕРЖАНИЕ

ВВЕДЕНИЕ. 3

1. Понятие инвестиционного проекта. Теоретические аспекты анализа 5

1.1 Методы оценки инвестиций 5

1.1.1 Метод NPV.. 6

1.1.2 Метод рентабельности инвестиций (PI) 6

1.1.3 Метод расчета внутренней нормы рентабельности (IRR) 7

1.1.4 Метод расчета срока окупаемости. 7

1.1.5 Выбор ставки дисконтирования. 9

2. Проект строительства жилого дома. 14

2.1 Предпринимательский замысел проекта (цель проекта) 14

2.2 Описание проекта и текущее состояние. 14

2.3 Организационный план. 15

2.4 Описание модели. 17

2.4.1 Принятые упрощения и ограничения. 17

2.4.2 Особенности финансовой модели. 17

2.4.3 Описание расчетной модели. 18

2.4.4 Основные статьи расходов (оттоки) 18

2.4.5 Основные статьи доходов (притоки) 21

2.5 Финансовый план. 23

2.5.1 Финансирование проекта. 24

2.5.2 Возврат заемных средств. 24

2.6 Показатели эффективности проекта. 26

2.7 Анализ рисков проекта. 27

2.7.1 Качественный анализ. 27

2.7.2 Количественный анализ. 27

Заключение. 28

Список использованной литературы.. 29

ВВЕДЕНИЕ

Рынок недвижимости, являясь частью инвестиционного рынка, имеет уникальные особенности. Он представляет собой сферу вложения капитала в объекты недвижимости и систему экономических отношений, которые возникают при расширенном производстве. Эти отношения появляются между строителями и инвесторами при купле – продаже недвижимости, ипотеке, аренде и т. д.

Российский рынок недвижимости находится в стадии становления и постепенного развития. Однако важным условием становления и развития рынка недвижимости является привлечение инвестиций – как иностранных, так и стороны российских партнёров.

Предмету настоящей работы наиболее соответствует следующее определение инвестиции :

Инвестиции – это долгосрочное вложение капитала для будущего повышения благосостояния инвестора. При этом подразумевается, что основной целью инвестиции является достижение результата (повышения благосостояния), выраженного в денежной форме.

Другими словами, степень эффективности инвестиций определяется путём сопоставления выраженных в виде денежных потоков ресурсов и результатов их использования.

При этом процедуру сопоставления в общеэкономической практике принято называть анализом инвестиции или анализом эффективности инвестиции.

Как правило, в процессе анализа инвестиции решаются следующие задачи :

выявление экономической целесообразности инвестиции, т.е. выявление абсолютного превышения результатов над вложенными ресурсами ;

выявление наиболее эффективной инвестиции среди альтернативных ;

выявление наиболее эффективного портфеля инвестиции.

В абсолютном большинстве случаев целью анализа инвестиций является обоснование инвестиционного решения, которое должен принять инвестор.

Целью моей курсовой работы является получение практических навыков в анализе эффективности инвестиционных проектов.

Для достижения поставленной цели необходимо решить следующие задачи:

1. Освещение наиболее известных и применяемых на практике способов анализа инвестиционной привлекательности проектов:

ü Чистый приведенный доход (NPV)

ü Рентабельность капиталовложений (PI)

ü Внутренняя норма прибыли (IRR)

ü Сравнительная характеристика критериев NPV и IRR

ü Срок окупаемости инвестиций (PP)

ü Коэффициент эффективности инвестиции (ARR);

2. Способы оценки рисков инвестиционного проекта (анализ чувствительности);

3. Анализ эффективности капиталовложений в проект строительства жилого дома;

4. Анализ рисков проекта.

5. Выводы по проведенному исследованию.

Объектом исследования данной курсовой работы является жилой дом, расположенный по адресу: Московская область, г. Дмитров, ул. Вокзальная.

1. Понятие инвестиционного проекта. Теоретические аспекты анализа

В наиболее общем смысле под инвестиционным проектом понимают любое вложение капитала на срок с целью извлечения дохода. В специальной экономической литературе по инвестиционному проектированию и проектному анализу инвестиционный проект рассматривается как комплекс взаимосвязанных мероприятий, направленных на достижение определенных целей в течение ограниченного периода времени.

Формы и содержание инвестиционных проектов могут быть самыми разнообразными - от плана строительства нового предприятия до оценки целесообразности приобретения недвижимого имущества. Во всех случаях, однако, присутствует временной лаг (задержка) между моментом начала инвестирования и моментом, когда проект начинает приносить прибыль.

1.1 Методы оценки инвестиций

В основе принятия инвестиционных решений лежит оценка инвестиционных качеств предполагаемых объектов инвестирования, которая в соответствии с методикой современного инвестиционного анализа ведется по определенному набору критериальных показателей эффективности. Определение значений показателей эффективности инвестиций позволяет оценить рассматриваемый инвестиционный объект с позиций приемлемости для дальнейшего анализа, произвести сравнительную оценку ряда конкурирующих инвестиционных объектов и их ранжирование, осуществить выбор совокупности инвестиционных проектов, обеспечивающих заданное соотношение эффективности и риска.

Оценка эффективности инвестиций является наиболее ответственным этапом принятия инвестиционного решения, от результатов которого в значительной мере зависит степень реализации цели инвестирования. В свою очередь, объективность и достоверность полученных результатов во многом обусловлены используемыми методами анализа. В связи с этим важно рассмотреть существующие методические подходы к оценке эффективности инвестиций и определить

В экономической теории известны следующие методы оценки инвестиционных проектов в условиях определенности (определенность- эта ситуация, когда нам точно известны величины денежных потоков то проекта, то есть дисперсия равна нулю):

Методы, основанные на применении дисконтирования:

а) метод определения чистой текущей стоимости NPV;

б) метод расчета индекса прибыльности IP;

с) метод расчета внутренней нормы рентабельности IRR;

д) расчет дисконтированного срока окупаемости.

Методы, не использующие дисконтирование (эта группа методов является частным случаем первой группы и рассматривать ее необходимости нет).

1.1.1 Метод NPV

Метод NPV - определение разницы между суммой дисконтированных денежных поступлений от реализации проекта и дисконтированной текущей стоимости всех затрат.

![]()

|

![]() - денежный поток в период t.

- денежный поток в период t.

Иногда можно использовать эквивалентный аннуитет если проекты имеют разную продолжительность:

![]()

Преимущества критериев дисконтирования

• учитывается альтернативная стоимость используемых ресурсов;

• в расчет принимаются реальные денежные потоки, а не условные бухгалтерские величины, т.е. оценка инвестиционных проектов проводится с позиции инвестора и не зависит от учетной политики:

• оценка инвестиционньгх проектов производится исходя из цели обеспечения благосостояния собственника предприятия- акционера.

Недостатки критериев дисконтирования

(проистекают из исходных предположений):

• повышение акционерной стоимости фирмы- не единственная цель предприятия (кроме того, существуют маркетинговые, социальные, научно-технические, психологические и другие цели), следовательно, ограничиваться искючительно финансовыми критериями нельзя: в дополнение к ним в системе контроллинга должны использоваться и другие критерии, оценивающие факторы психологического, социального, научно-технического плана;

• менеджеры не всегда действуют рационально и не всегда стремятся к этому; цели менеджеров не всегда совпадаютс целями фирмы;

•некоторые из используемых ресурсов трудно оценить в денежном выражении (например, такие, как время высококвалифицированных сотрудников).

1.1.2 Метод рентабельности инвестиций

Метод рентабельности инвестиций - расчитывается индекс прибыльности PI.

![]()

Таблица 1 Достоинства и недостатки критерия рентабельности

|

• Простота расчета• Соответствие общепринятым методам бухучета и, как следствие доступность исходной информации • Простота для понимания и традиционность использования |

Не учитывается стоимость денег во

времени Показатель учитывает относительные, а не абсолютные величины (рентабельность может оказаться большой, в то время как прибыль- маленькой) Риск учитывается лишь косвенно (превышение расчетной рентабельности над минимально приемлимой величиной- это "запас", показывающий, на сколько мы имеем право ошибиться) Не учитывается альтернативная стоимостьиспользуемых для проекта ресурсов (денежных, кадровых, информационных и т. д.) Неаддитивность (рентабельность проектане равна сумме величин рентабельности его этапов. |

1.1.3 Метод расчета внутренней нормы рентабельности

IRR- уровень окупаемости инвестиций, то есть k, при котором NPV=0.

![]() ,

,

где k- неизвестное.

1.1.4 Метод расчета срока окупаемости.

Это- тот срок, который понадобится для возмещения суммы первоначальных инвестиций. Этот метод хорошо работает при следующих условиях:

все сравниваемые проекты должны иметь одинаковый период реализации;

все проекты предполагают разовое вложение средств;

ежегодные денежные потоки на протяжение срока жизни проекта примерно равны.

Таблица 2. Достоинства и недостатки критерия окупаемости

| Достоинства | Недостатки |

| • Простота расчета | • Привязка к учетным данным (обычно доход определяют не по денежным потокам, а по данным бухгалтерского учета) |

| • Простота для пони- мания и традиции применения | • Инвестиции производят для получения выгод, превышающих затраты. Критерий окупаемости показывает, когда инвестор сможет "вернуть свое", и ничего не говорит о том, какую выгоду принесет проект за пределами срока окупаемости. В результате инвестиционное предложение с меньшим сроком окупаемости может показаться более предпочтительным, чем вариант, способный принести больший суммарный доход |

| •Соответствие общепринятым методам бухучета и, как следствие, доступность исходной информации | • Риск учитывается лишь косвенно (разность между ддительностью жизненного цикла проекта и сроком окупаемости- это "запас времени" для того, чтобы проект стал экономически выгодным) |

| • Не учитывается альтернативная стоимость используемых для проекта ресурсов (денежных, кадровых, информационных и т.д). | |

| • Неаддитивность (окупаемость проекта неравна сумме окупаемостей его этапов) |

Так как NPV в этом методе не учитывается, использовать его для ранжирования инвестиций не рекомендуется.

1.1.5 Выбор ставки дисконтирования

В целом методы дисконтирования более совершенны, чем традиционные: они отражают законы рынка капитала, позволяя оценить упущенную выгоду от выбора конкретного способа использования ресурсов, т.е. экономическую стоимость ресурсов. Однако в чистом виде эти критерии могут использоваться только в условиях "совершенного рынка": для анализа инвестиций в условиях неопределенности, неполной информации потребуются модификации критериев. Основная проблема, которая встает при использовании критериев дисконтирования денежных потоков - выбор ставки дисконтирования.

Ставка дисконтирования должна отражатъ альтернативную стоимость капитала, поэтому она зависит от возможностей вложения капитала, имеющихся у предприятия. В литературе встречается множество различных подходов к определению ставки дисконтирования. Рассмотрим наиболее распространенные (средневзвешенная стоимость капитала, процент по заемному капиталу, ставка по безопасным вложениям и др.) и приведем оценку достоинств и недостатков каждого подхода.

Выбор ставки дисконтирования опираясь на стоимость капитала.

Можно предложить следующую формулу определения средневзвешенной стоимости капитала WACC (если приравнять требуемую доходность, то есть ставку дисконта к WACC).

![]() для

для ![]() ;

;

![]() для

для ![]() ., где

., где

![]() ,

,![]() ,

,![]() - удельный вес в активах

предприятиях собственных, краткосрочных и долгосрочных кредитов и займов;

- удельный вес в активах

предприятиях собственных, краткосрочных и долгосрочных кредитов и займов;

![]() ,

,![]() ,

,![]() - их соответствующая стоимость в

%;

- их соответствующая стоимость в

%;

r- ставка рефинансирования;

t- средняя ставка налога на прибыль.

Использование средневзвешенной стоимости капитала в качестве ставки дисконтирования имеет преимущества:

• стоимость капитала можно точно рассчитать;

• по стоимости капитала можно судить по крайней мере об одном из возможных вариантов альтернативного использования ресурсов- возврате денег акционерам и кредиторам пропорционалъно их вкладам в капитал предприятия.

Однако есть у этого подхода и недостатки, которые заключаются в следующем:

• средневзвешенная стоимость капитала рассчитывается на снове процента по заемным средствам и дивиденда, но и процент, и дивиденды включают в себя поправку на риск; в ходе дисконтирования поправка на риск учитывается при расчете сложного процента, поэтому риск как бы нарастает равномерно с течением времени (однако это происходит не всегда);

• средневзвешенная стоимость капитала не является постоянной величиной в результате осуществления инвестиций она может измениться при следующих условиях:

=> если риск планируемого инвестиционного проекта сильно отличается от риска деятелъности фирмы в настоящее в время;

=> если для осуществления проекта предприятию необходимо привлечь дополнительный капитал из одного конкретного источника (например, взять кредит);

• средневзвешенная стоимость капитала усредняет все риски предприятия, так как для всех инвестиционных проектов используется одна и та же ставка дисконтирования, но различные инвестиционные проекты одного и того же предприятия могут сильно отличаться по степени и характеру риска;

• использование средневзвешенной стоимости капитала в качестве ставки дисконтирования предполагает, что внутренняя норма рентабельности любого инвестиционного проекта предприятия должна быть выше средневзвешенной стоимости капитала, но это не обязательно: у одного проекта она может быть выше, у другого ниже, важно лишь, чтобы внутренняя норма рентабельности всего инвестиционного портфеля предприятия была не ниже стоимости капитала (с учетом возможного изменения стоимости капитала в результате осуществления инвестиционного проекта).

Выбор ставки дисконтирования опираясь на процент по заемному капиталу.

Это текущая эффективная ставка процента по долгосрочной задолженности, т.е. процент, под который предприятие может взять в долг в настоящее время. Действительно, если капитал можно либо инвестировать, либо вернуть заимодавцам, то процент по заемным средствам равен альтернативной стоимости капитала. Следует подчеркнуть, что в качестве ставки дисконтирования следует использовать только эффективную ставку процента, которая может отличаться от номинальной, поскольку период капитализации процентов может бьггь разным.

Выбор ставки дисконтирования опираясь на ставку по безопасным вложениям.

Ставку процента по безопасным вложениям можно рассматривать как вмененную (альтернативную) стоимость денег. Определим, что понимается под безопасностью вложений. Существуют определенные виды риска, которые невозможно устранить на практике и которые отражаются на всех процентных ценных бумагах (например, риск изменения процентных ставок в будущем). Для практического использования было бы целесообразно несколько упростить задачу, сведя весь многообразный спектр рисков к вероятности того, что фактические денежные доходы окажутся меньше запланированных. Это значит, что в качестве ставки дисконтирования можно использовать ставку процента по таким инвестициям, риск неплатежа (или непоступления денежных доходов) по которым практически нулевой. На Западе роль такой ставки обычно играет ставка процента по государственным ценным бумагам. В условиях России для этого использовались ставки по ГКО и другим федеральным финансовым инструментам. Сейчас можно предложить использовать ставку рефинансирования. Недостаток этого подхода в условиях России в том, что трудно определитъ, какие вложения считать безрисковыми.

Выбор ставки дисконтирования опираясь на ставку по безопасным вложениям с поправкой на риск.

|

![]()

![]()

где r- искомая ставка дисконтирования; ![]()

![]() -показатель

"бета" характеризующий взаимосвязь между среднерыночной доходностью и

доходностью данной инвестиции;

-показатель

"бета" характеризующий взаимосвязь между среднерыночной доходностью и

доходностью данной инвестиции; ![]() - среднерыночная доходность;

- среднерыночная доходность; ![]() - доходностъ

безопасного вложения. "Бета" характеризует взаимосвязь между

доходностью данной инвестиции и среднерыночной доходностью. Например, если

коэффициент

- доходностъ

безопасного вложения. "Бета" характеризует взаимосвязь между

доходностью данной инвестиции и среднерыночной доходностью. Например, если

коэффициент ![]() =

2, это означает, что при росте среднерыночной доходности на 1% доходность по

данной инвестиции вырастет на 2%. Для большинства инвестпроектов промышленных

предприятий получить коэффициент

=

2, это означает, что при росте среднерыночной доходности на 1% доходность по

данной инвестиции вырастет на 2%. Для большинства инвестпроектов промышленных

предприятий получить коэффициент ![]() практически невозможно.

практически невозможно.

Выбор ставки дисконтирования опираясь на ставку по безопасным вложениям с поправкой на риск по методу наращения (этот метод более подробно рассматривается в п. 2.1.3)

Более тонкий способ учета риска путем введения в анализ ставки дисконтирования скорректированной с учетом риска- использование ставки дисконтирования с учетом риска по методу наращения.

Норма дисконта по методу наращения означает, что

ставка дисконтирования зависит не только от фазы, но и от этапа реализации

проекта и норма дисконта для этапа проекта равна: ![]() , где

, где

![]() - коэффициент роста безрисковой

ставки для данной

- коэффициент роста безрисковой

ставки для данной ![]() (степень риска проекта,

определенная экспертным путем) для данного этапа (определяется экспертным

путем).

(степень риска проекта,

определенная экспертным путем) для данного этапа (определяется экспертным

путем).

Выбор ставки дисконтирования опираясь на ставку с поправкой на риск и стоимость долга.

Использование средневзвешенной стоимости капитала в качестве ставки дисконтирования "уравнивает" риски всех инвестиционных проектов предприятия. Чтобы отразить различия в риске разных проектов, показатель средневзвешенной стоимости капитала можно несколько модифицировать. Один из возможных подходов- дисконтировать денежные потоки по ставке, отражающей только риск самого проекта и не учитывающей эффект финансирования, как будто проект финансируется исключительно собственными средствами. Единственная проблема- возможность предприятия взять целевой кредит на осуществление определенного проекта под льготный процент, который может оказаться значительно ниже, чем в среднем на рынке. Тогда осуществление инвестиционного проекта позволит предприятию сэкономить часть процентных выплат, а отказ от этого проекта втоматически означает отказ от льготного кредита. Поэтому ставку дисконтирования, равную стоимости собственного капитала, можно использовать, если рассматривать приведенную стоимость проекта как сумму следующих составляющих:

1) приведенной стоимости денежных потоков проекта после налогов, но без учета кредита и процентов по нему;

2) приведенной стоимости налогов, сэкономленных в результате использования заемных средств за счет того, что часть процентов включается в себестоимость и исключается из налогооблагаемой прибыли;

3) приведенной стоимости процентных выплат, сэкономленомленных за счет использования льготных кредитов (если таковые есть).

Обозначим скорректированную приведенную стоимость APV.

![]()

где ![]() - налоговые отчисления,

сэкономленные вследствие использования конкретной схемы финансирования;

- налоговые отчисления,

сэкономленные вследствие использования конкретной схемы финансирования; ![]() - величина

процентов, сэкономленных в году t в результате использования льготного кредита;

- величина

процентов, сэкономленных в году t в результате использования льготного кредита;

![]() - процент

по заемным средствам, скорректированный с учетом уменьшения налога на прибыль

вследствие включения процентов по заемным средствам в себестоимость).

- процент

по заемным средствам, скорректированный с учетом уменьшения налога на прибыль

вследствие включения процентов по заемным средствам в себестоимость).

Чтобы отразить разницу между рискованностью денежных потоков, слагаемые дисконтируют по различным ставкам. Денежные потоки, связанные с экономией налогов и использованием льготного кредита, необходимо дисконтировать по ставке, равной проценту по заемным средствам: денежные потоки, возникающие из-за экономии налогов и процентов, точно известны. Денежные потоки, связанные с осуществлением самого проекта, связаны с наибольшим риском, а потому их необходимо дисконтировать по ставке, равной проценту по безопасным вложениям плюс премия за риск конкретного проекта.

Основные преимущества скорректированной приведенной стоимости следующие:

•учтена специфика проекта;

•учтен эффект особенностей финансирования проекта;

•частично учтена различная степень риска для разных денежных потоков.

Недостатки метода:

•не учтены конкретные источники риска:

•разная степень риска разных денежных потоков учтена лишь частично (например, риску могут быть подвержены не все денежные потоки от операций, а только их часть- например, издержки на материалы и комплектующие);

•затруднено определение точного "значения поправки на риск;

•риск учтен через ставку дисконтирования, т.е. предполагается, что более отдаленные по времени денежные потоки сопряжены с большим риском (что не всегда соответствует истине).

Выбор ставки дисконтирования опираясь на альтернативную стоимость денег.

Под альтернативной стоимостью денег обычно понимают внутреннюю норму рентабельности предельного принятого или предельного непринятого проекта. Например, у предприятия есть три инвестиционных проекта: А, В, С и каждому проекту соответствует свое значение IRRi.

Предприятие решило осуществлять проекты А и С, а от проекта В отказаться (ранжирование могло вестись и по критерию IRR). Таким образом, предприятие может взять в качестве ставки дисконтирования внутреннюю норму рентабельности предельного принятого проекта или внутреннюю норму рентабельности предельного непринятого проекта.

С точки зрения теории использование внутренней нормы рентабельности предельного принятого или предельного не принятого проекта вполне оправдано, но недостаток метода в том, что на практике определить это значение достаточно сложно и, кроме того, проценты по предельному принятому проекту и предельному непринятому проектам будут различны.

Итак, существует множество разнообразных подходов к определению ставки дисконтирования, причем у каждого из них есть свои "плюсы" и "минусы". Выбор ставки дисконтирования инвестиционных проектов- непростая задача. Трудность заключается в том, что с позиции математики не только результат оценки, но и результат ранжирования инвестиционных проектов зависит от ставки дисконтирования.

2. Проект строительства жилого дома

Вашему вниманию предлагается проект строительства и последующей продажи жилого дома по адресу: Московская область, г. Дмитров, ул. Вокзальная.

Проект построен на основе измененных данных реально функционирующего объекта.

2.1 Предпринимательский замысел проекта (цель проекта)

Основной целью проекта строительства жилого дома является его коммерческий успех, а также удовлетворение потребностей г.Дмитрова Московской области в муниципальном и коммерческом жилье путем выполнения условий инвестиционного контракта с городом.

2.2 Описание проекта и текущее состояние

Основные показатели проекта

· Площадь участка – 5600 кв.м.;

· Площадь застройки – 3800 кв.м;

· Предполагаемая численность населения дома – 850 человек;

· Открытые гостевые автостоянки – 62 машино/мест;

· Площадь коммерческой недвижимости и объектов инфраструктуры (офисные помещения) – 70,8 кв.м;

· Монолитно-кирпичный жилой дом Г-образной формы, состоящий из двух 15-и этажных и двух 17-и этажных секций;

· Общая площадь квартир в жилом доме –17.707 кв.м;

· Жилая площадь квартир в жилом доме – 9088,9 кв.м;

· Количество квартир в жилом доме – 268 квартир;

· Себестоимость строительства жилья (с учетом всего комплекса организационных, проектных и строительных работ) составляет 23530 рублей за м2 общей площади квартир.

Ценовая политика (средняя стоимость квартир при продаже) определяется в зависимости от стадии строительства:

· Начальная стадия - нулевой цикл, фундаменты - 1000 у.е за 1 м2 жилой площади;

· Строительство первого - третьего этажей - 1100 у.е за 1 м2 жилой площади;

· Строительство четвертого – седьмого этажей - 1250 у.е за 1 м2 жилой площади;

· Строительство восьмого – двенадцатого этажей - 1350 у.е за 1 м2 жилой площади;

· Строительство выше двенадцатого этажа - 1450 у.е за 1 м2 жилой площади;

В зависимости от этажности и месторасположения квартиры предполагается изменение стоимости в пределах 5%.

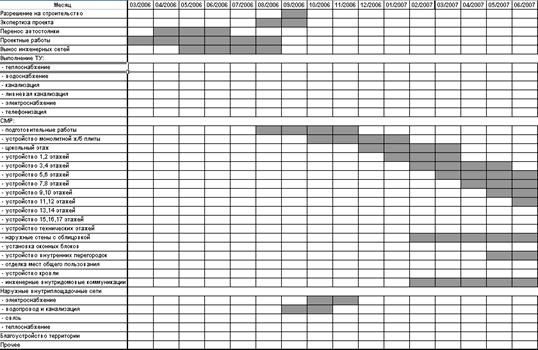

В данном разделе представлены основные показатели календарного плана реализации проекта.

Таблица 3. Календарный план реализации проекта

|

№ |

Этап |

Начало этапа |

Окончание этапа |

Продолжительность, мес. |

| 1 | Проектирование, экспертиза проекта | 01.03.2006 | 15.09.2006 | 6,5 |

| 2 | Подготовка площадки, вынос инженерных сетей | 15.05.2006 | 30.09.2006 | 4,5 |

| 3 | Строительство | 01.10.2006 | 31.03.2008 | 18 |

| 4 | Благоустройство территории | 01.04.2008 | 15.05.2008 | 1,5 |

| 5 | Продажа квартир | 01.10.2006 | 31.03.2008 | 18 |

Таблица 4. Календарный план (диаграмма Ганта)

2.4 Описание модели

2.4.1 Принятые упрощения и ограничения

Финансовый анализ проекта реконструкции здания основывался на балансе расходных и доходных частей проекта. Расчеты проводились на основании действующих в РФ принципов бухгалтерского учета и налогового законодательства.

В финансовой модели проекта дается оценочный прогноз деятельности компании (затрат, доходов и финансовых результатов) на период до 3-х лет.

Все расчеты проводились в рублях.

Основным источником финансирования считался коммерческий кредит по ставке 18% годовых. Максимальный срок кредитования принимался равным 3 (Трём) годам, с возможностью досрочного погашения кредита. Проценты начислялись ежемесячно. В случае недостатка оборотных средств применялась схема начисления сложного процента.

Применялись следующие допущения и ограничения:

· Инфляция рубля не учитывалась,

· Применялись ставки налогов и сборов, действующие в РФ (Москва) в феврале 2006г.,

· В состав всех расходов и доходов включается НДС.

2.4.2 Особенности финансовой модели

При прогнозировании реализации проекта строительства жилого комплекса была выбрана модель, в основе которой был положен инвестиционный контракт – производится не прямая продажа квартир по договору купли-продажи, а с покупателем заключается договор долевого участия в строительстве и будущий собственник выступает в качестве соинвестора проекта. Это позволило отсрочить уплату НДС и налога на прибыль до максимально возможного времени, кроме того, отказ от прямой продажи квартир до момента ввода здания в эксплуатацию позволил избежать уплаты НДС с авансовых платежей, к категории которых были бы отнесены все поступления средств от потенциальных покупателей квартир.

2.4.3 Описание расчетной модели

Расчетный период составлял 3 года с разбивкой по месяцам.

Основными факторами, которые оценивались при прогнозировании результатов деятельности, были денежные потоки (cash-flow) , т.е. потоки реальных денег в связи с получением доходов и осуществлением затрат.

Доходы далее именовались притоками денежных средств, а расходы оттоками.

Суммарный денежный поток инвестиционного проекта был разделен на три составляющих:

· Денежный поток от операционной или основной деятельности предприятия,

· Денежный поток от инвестиционной деятельности предприятия и

· Денежный поток от финансовой деятельности предприятия.

К притокам от операционной деятельности в данном случае ничего отнесено не было, т.к. основная деятельность предприятия не рассматривалась. К оттокам от операционной деятельности были отнесены налоги (НДС и налог на прибыль предприятий), возникающие в результате реализации проекта.

К притокам от инвестиционной деятельности были отнесены доходы, связанные с продажей квартир. К оттокам – весь перечень расходов, связанных с проектированием, получением необходимых разрешительных документов и строительством.

К притокам от финансовой деятельности было отнесено поступление кредитных средств, к оттокам – уплата % и возврат заемных средств.

2.4.4 Основные статьи расходов (оттоки)

В связи с тем, что сводный сметный расчет проекта пока не проводился для прогнозирования результатов деятельности компании был применен метод основанный на стоимости основных видов работ, учитывающий строительные объемы и их среднюю стоимость.

Основные расходы представлены в таблице 4.

Таблица 5. Расходы, непосредственно связанные с проектированием и строительством

|

Общая стоимость млн.рублей |

Стоимость на 1 мІ рублей |

Стоимость на 1 мІ $ |

|

| Выкуп прав по проекту |

26,10 |

1 467,9 | 50,6 |

| ПиР |

11,60 |

652,4 | 22,5 |

| Перенос автостоянки |

1,20 |

67,5 | 2,3 |

| Вынос инженерных сетей |

9,97 |

560,7 | 19,3 |

| СМР |

293,17 |

16 488,6 | 568,6 |

| Наружные внутриплощадочные сети |

9,54 |

536,6 | 18,5 |

| Выполнение Т.У. |

20,00 |

1 124,9 | 38,8 |

| Благоустройство территории |

3,86 |

217,0 | 7,5 |

| Прочее |

12,78 |

718,8 | 24,8 |

Строительные объемы:

· Площадь квартир – 17780 м2;

· Холлы, вестибюли, лестницы и пр. – 8029 м2;

При определении стоимости проектных работ весь комплекс проектирования был оценен в 652,4 руб/м2 при общей продолжительности данного вида работ в 7 месяцев. При определении объема работ высчитывалось на общую площадь квартир. Таким образом, в расчетах для определения стоимости проектных работ площадь объекта составляла 17780 м2.

В состав проектных работ были включены:

· Разработка эскизного проекта – 2% от общей суммы расходов на проектирование, продолжительность 1,5 месяца;

· Выпуск проектной документации (стадия «П») – 31% от общей суммы расходов на проектирование, продолжительность 3 месяца;

· Выпуск рабочей документации и экспертиза проекта – 67% от общей суммы расходов на проектирование, продолжительность 2 месяца.

Все работы выполняются последовательно. В начале очередного этапа выплачивается 50% от необходимой суммы и 50% выплачиваются по завершении этапа.

Общая стоимость расходов на проектирование составит около 11,6 млн. руб.

Для освобождения земельного участка от существующих объектов выполнялись работы по выносу автомобильной стоянки из территории предполагаемого строительства на вновь обустраиваемую автомобильную стоянку. Расходы на данный вид работы составили 1,20 млн.руб.

После утверждения проекта планировки осуществлялся вынос существующих инженерных сетей за территорию земельного участка, предназначенного для застройки. Стоимость выполнения работ составила 9,97 млн.руб.

Строительство объекта

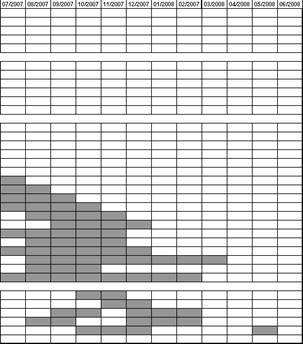

Основные расходы, непосредственно связанные со строительством объекта представлены в таблице 5.

Таблица 6. Расходы, связанные со строительством

Строительно-монтажные работы (фундамент, возведение несущих конструкций, стен, перекрытий, кровли) были оценены исходя из средней стоимости квадратного метра здания при возведении монолитно-кирпичного строения в 17207,4 руб/м2 при общей площади квартир 17780 м2.

Муниципальные квартиры площадь которых составляет 12% от общей площади квартир в доме необходимо сдать с минимальным уровнем отделки, стоимость которой оценена в 0,760 тыс.руб/м2 при площади таких квартир в 2133,60 м2.

Также в доме будет общая система кондиционирования, стоимость которой оценена в 0,177тыс.руб./м2 из расчета общей площади здания.

Внутренние инженерные сети (электричество, отопление, водоснабжение, канализация и т.д.) в доме оценивались исходя из 0,820тыс.руб./м2 общей площади здания.

Выполнение основного объема строительно-монтажных работ планируется осуществлять собственными силами. Расходы, связанные со строительством планируется осуществить по следующему графику:

· Около 20% общей суммы расходов на строительно-монтажные работы в течении первых трех месяцев

· по 5,5 % ежемесячно - в последующие 13 месяцев;

· оставшиеся 8,5% - в последние два месяца строительства.

Стоимость работ, связанных со строительством комплекса оценивается в 305,95 млн.руб.

Себестоимость жилья в жилом доме составила около 17208 руб/м2.

2.4.5 Основные статьи доходов (притоки)

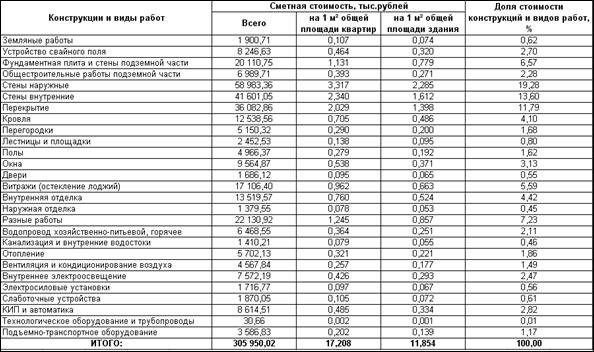

Основным видом доходов при реализации проекта жилого дома по адресу г.Дмитров, ул.Вокзальная являются доходы от продажи жилья. В таблице 7 представлена ценовая политика на квартиры.

Таблица 7. Ценовая политика и объемы продаж

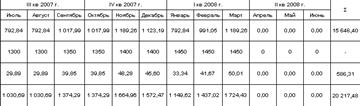

![]()

При расчете поступлений от продажи квартир были сделаны следующие прогнозы:

· Продажи начинаются начиная с 7-го месяца с начала проекта;

· Продажи осуществляются в течении 18 месяцев неравными долями (в начале продаж менее 2% и в конце более 7%) от возможного объема продаж.

2.5 Финансовый план

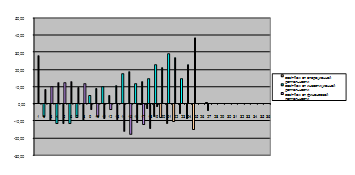

Финансовый план (денежные потоки) проекта «Московская дача» представлены на рис.2.

Рис. 2. Денежные потоки

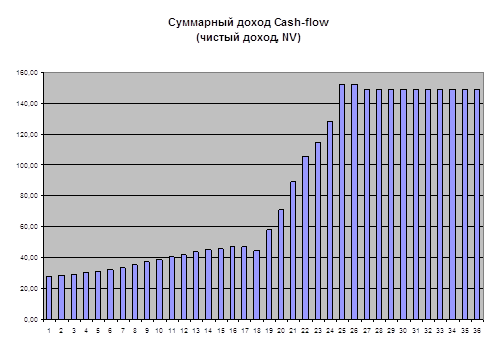

Динамика изменения суммарного денежного потока (NV) представлена на рис.3.

Рис. 3. Чистый доход (NV)

2.5.1 Финансирование проекта

Для финансирования проекта предполагается привлечь заемные средства в сумме около 395,84 млн. рублей.

Предполагается, что заемные средства будут привлечены в виде кредитной линии (доллары США) на срок до 3 лет по ставке 18% годовых, с ежемесячным начислением процентов. Возврат заемных средств предполагается на 20 месяцев с начала реализации проекта, при этом кроме уплаты основного долга предполагается выплатить 20,81млн.руб. в виде процентов по кредиту.

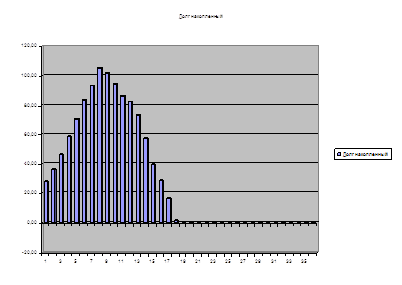

2.5.2 Возврат заемных средств

Возврат заемных средств предполагается осуществить из выручки от основного вида деятельности компании, а именно от продажи квартир.

Рис.4

2.6 Показатели эффективности проекта

Основные показатели инвестиционного проекта, к коим несомненно относится проект строительства и последующей продажи квартир в жилом доме по адресу г. Дмитров, ул. Вокзальная, представлены в таблице 6 (коэффициент дисконтирования принимался 9,5%).

Таблица 6. Показатели эффективности проекта

| № | Показатель эффективности | Значение |

| 1 | Чистый дисконтированный доход (NPV), млн.руб | 149,66 |

| 2 | Внутренняя норма доходности (IRR) | 112,5% |

| 3 | Учетная норма рентабельности (ARR) | 191,10% |

| 4 | Срок окупаемости проекта (PBP), месяцев | 19 |

| 5 | Дисконтированный срок окупаемости проекта (DPBP), месяцев | 20 |

| 6 | Индекс прибыльности (PI) | 82,05% |

2.7 Анализ рисков проекта

2.7.1 Качественный анализ

В связи с тем, что проект имеет всю необходимую исходно-разрешительную документацию качественный анализ рисков проекта был сведен к выявлению наиболее значимых факторов, которые могут оказать влияние на осуществление проекта. К таковым факторам были отнесены:

· Падение цен на квартиры вследствие усиления конкуренции на рынке элитной недвижимости или негативного влияния проектов-конкурентов;

· Удорожание строительства вследствие роста цен на материалы и услуги.

Наступление этих рисков вполне вероятно, поэтому далее был проведен анализ чувствительности проекта при негативном влиянии этих факторов.

2.7.2 Количественный анализ

Количественный анализ рисков проекта был проведен методом анализа чувствительности проекта при негативном влиянии наиболее значимых факторов. В таблице 7 представлены результаты анализа чувствительности.

При определении критических значений параметров риска основным критерием был возврат заемных средств в полном объеме.

Таблица 7. Анализ чувствительности

|

№ |

Параметр |

Изменение, % |

NPV, тыс руб |

NV, тыс руб |

PBP, мес. |

|

Базовый вариант |

|||||

|

нет риска |

149,66 |

149,19 |

19 |

||

|

Варианты после наступления рисков |

|||||

|

1 |

Удорожание строительства |

10% | 129,65 | 127,45 | 20 |

|

2 |

Падение цен на квартиры |

10% | 117,66 | 113,03 | 20 |

|

3 |

Падение цен на квартиры и удорожание строительства |

10% | 97,53 | 91,30 | 22 |

Выводы:

· Анализ чувствительности показал, что выбранные факторы риска (падение стоимости квартир в жилом комплексе и удорожание строительства) при независимом воздействии на проект не смогут оказать существенного влияния.

· Существенным для проекта может оказаться одновременное воздействие выбранных факторов риска.

Заключение

Применение любых, даже самых изощренных, методов не обеспечит полной предсказуемости конечного результата, основной целью является сопоставление предложенных к рассмотрению инвестиционного проектаов на основе унифицированного подхода с использованием по возможности объективных и перепроверяемых показателей.

Для этого целесообразно применять в первую очередь динамические методы, основанные преимущественно на дисконтировании образующихся в ходе реализации проекта денежных потоков. Применение дисконтирования позволяет отразить основополагающий принцип "завтрашние деньги дешевле сегодняшних" и учесть тем самым возможность альтернативных вложений по ставке дисконта. Общая схема всех динамических методов оценки эффективности в принципе одинакова и основывается на прогнозировании положительных и отрицательных денежных потоков (грубо говоря, расходов и доходов, связанных с реализацией проекта) на плановый период и сопоставлении полученного сальдо денежных потоков, дисконтированного по соответствующей ставке, с инвестиционными затратами. А мероприятия по оценке риска инвестирования и применение методов учета неопределенности в финансовых расчетах, позволяющие уменьшить влияние неверных прогнозов на конечный результат и тем самым увеличить вероятность правильного решения, могут существенно повысить обоснованность и корректность результатов анализа.

Анализ развития и распространения динамических методов определения эффективности инвестиций доказывает необходимость и возможность их применения для оценки инвестиционных проектов. Тем более важен динамический анализ инвестиционных проектов в деятельности финансового института, ориентированного на получение прибыли и имеющего многочисленные возможности альтернативного вложения средств.

Список использованной литературы

1. Шарп У.Ф. Инвестиции. – М.: 1997.

2. Хорн Дж. К. Ван. Основы управления финансами. - М.: Финансы и статистика, 1996.

3. Ковалев В. В. Методы оценки инвестиционных проектов. - М.:Финансы и статистика, 1998.

4. Четыркин Е.М. Финансовая математика. – М.: Дело, 2005.

5. Лукашин Ю.П. Финансовая математика. – М.: МЭСИ, 2002.

© 2009 База Рефератов