Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Анализ себестоимости продукции

Курсовая работа: Анализ себестоимости продукции

ВведениеОриентация экономики на рыночные отношения коренным образом меняет подходы к решению многих экономических проблем и прежде всего тех, которые связаны с управлением себестоимостью продукции. Поэтому понятно внимание, уделяемое концепции управления, в центре которой находится себестоимость продукции. В соответствии с ней все системы управления нацелены на более полное использование возможностей категории себестоимости в процессе производства, что является основой эффективной деятельности предприятия. В этой связи становится актуальным динамический мониторинг затрат на производство и реализацию продукции, позволяющий принимать оперативные управленческие решения и проводить необходимую корректировку планов при изменении внешних условий. Для этого требуется использование оценок себестоимости, полученных нормативным методом и оперативно пересчитываемых при изменении цен ресурсов или при переходе к альтернативным производственным спецификациям.

Анализ себестоимости продукции, работ и услуг является важным инструментом в системе управления затратами. Он позволяет изучить тенденции изменения ее уровня, установить отклонение фактических затрат от нормативных и их причины, выявить резервы снижения себестоимости продукции и выработать мероприятия по их освоению.

Снижение себестоимости продукции имеет большое значение для предприятия, так как является одним из решающих источников увеличения накоплений для целей расширения производства и повышения благосостояния персонала.

Рост собственного производства при возмещении всех производственных затрат требует раскрытия в более глубоком методическом плане вопросов перспективного и стратегического развития и управления производством. Наступает этап децентрализации по принятию управленческих решений в условиях самоокупаемости и полной самостоятельности предприятий. Отсюда и проблемные вопросы, вскрывающие суть методических подходов к управлению затратами, являются своевременными для «микроэкономик» любого предприятия. Этим обусловлен выбор темы исследования и ее актуальность.

Объект исследования – потребительское общество (ПО) «Хлебокомбинат».

Предмет исследования – процесс анализа финансово-хозяйственной деятельности и себестоимости предприятия.

Цель работы проведение анализа финансово-хозяйственной деятельности и себестоимости предприятия.

В курсовой работе необходимо решить следующие задачи: показать значение, задачи и источники анализа себестоимости продукции; провести анализ финансово-хозяйственной деятельности предприятия; провести анализ динамики себестоимости продукции; провести факторный анализ себестоимости продукции предприятия.

Теоретической и методологической базой исследования являются научные труды российских и зарубежных специалистов по проблемам управления себестоимостью продукции, а также нормативные акты и другие нормативно-правовые и методические документы по изучаемой проблеме.

1. Теоретические аспекты анализа себестоимости продукции на предприятии

Под себестоимостью продукции (работ и услуг) понимаются выраженные в денежной форме суммарные затраты всех видов ресурсов: основных фондов, природного и промышленного сырья, материалов, топлива, энергии, труда, используемых непосредственно в процессе изготовления продукции и выполнения работ, а также для сохранения и улучшения условий производства и его совершенствования. Состав затрат, включаемых в себестоимость продукции, определяется государственным стандартом, а методы калькулирования – самими организациями (предприятиями) [10, c. 24].

Схема формирования себестоимости приведена на рисунке 1.

Как экономическая категория себестоимость продукции выполняет ряд функций:

– служит основой для учета и контроля за уровнем затрат на выпуск и реализацию продукции;

– является базой для формирования оптовой цены на продукцию предприятия и определения на этой основе прибыли и рентабельности;

– представляет неотъемлемый элемент экономического обоснования любых управленческих и инвестиционных решений предприятия;

– отражает эффективность использования ресурсов, результаты внедрения новой техники и технологии, совершенствования системы организации и управления производством.

При формировании показателей и проведении анализа себестоимости различают:

– цеховую себестоимость, представляющую затраты цеха, связанные с производством продукции;

– производственную себестоимость, которая, помимо затрат цехов, включает общепроизводственные расходы;

– полную себестоимость, отражающую все затраты на производство и реализацию продукции. Она слагается из производственной; себестоимости, коммерческих и управленческих расходов.

Целью анализа затрат на производство и себестоимость отдельных видов и всей совокупности продукции является оценка их фактической величины за отчетный период по сравнению с их плановыми показателями и в динамике, выявление резервов экономии издержек и уменьшения себестоимости. В расчете на единицу основного вида продукции и определение конкретных мер по использованию этих резервов в текущей деятельности и перспективе.

В процессе анализа затрат на производство и себестоимость выпускаемой продукции промышленное предприятие:

– изучает величину совокупных затрат за отчетный период и темпы ее изменения по сравнению с плановыми данными, в динамике и с темпами изменения объема продаж продукции;

– оценивает структуру затрат, удельного веса каждой статьи в их совокупной величине и темпы изменения величины затрат по статьям по сравнению с плановыми данными и в динамике;

– сравнивает фактическую производственную и полную себестоимость по основным видам продукции и по их совокупности с плановыми показателями и в динамике, рассчитывает влияние основных факторов на отклонение указанных показателей;

– исследует постоянные и переменные затраты, устанавливает точки безубыточности по основным видам продукции и в целом по предприятию;

– изучает показатели вклада на покрытие, запаса финансовой прочности и операционного рычага;

– оценивает себестоимость продукции по структурным подразделениям, сопоставляет прямые затраты с их плановой величиной в увязке с объемом выпуска продукции, а общепроизводственные и общехозяйственные затраты, с плановой сметой;

– определяет долю непроизводственных затрат и тенденций ее изменения по сравнению с данными прошлого периода;

– устанавливает обоснованность выбора базы распределения различных видов затрат (общепроизводственных, общехозяйственных и т.д.) [6, c. 114].

Основными источниками информации для проведения анализа себестоимости продукции являются статистическая отчетность – форма №5-з «Сведения о затратах на производство и реализацию продукции (работ, услуг), форма №2Т «Сведения о движении работающих и затрат на оплату труда»; ведомость №12, 15; журналы-ордера №10, 10/1; отчет о себестоимости товарной продукции; данные плановой и отчетной калькуляции по важнейшим изделиям; отчеты о выполнении сметы расходов по обслуживанию и управлению производством; данные об отходах производства и потерях от брака; отчеты о расходе материалов в сопоставлении с нормами расхода. Кроме того, для анализа себестоимости продукции привлекаются данные отчета о прибылях и убытках (форма №2).

Эффективность системы управления затратами во многом зависит от организации их анализа, которая в свою очередь определяется следующими факторами:

– формой и методами учета затрат, применяемыми на предприятии;

– степенью автоматизации учетно-аналитического процесса на предприятии;

– состоянием планирования и нормирования уровня операционных затрат;

– наличием соответствующих видов ежедневной, еженедельной и ежемесячной внутренней отчетности об операционных затратах, позволяющих оперативно выявлять отклонения, их причины и своевременно принимать корректирующие меры по их устранению;

– наличием специалистов, умеющих грамотно анализировать и управлять процессом формирования затрат.

Объектами анализа себестоимости продукции являются следующие показатели:

– абсолютная сумма операционных затрат в целом и по элементам;

– издержкоемкость продукции;

– себестоимость отдельных изделий;

– отдельные статьи затрат;

– затраты по центрам ответственности.

Анализ себестоимости продукции проводится в следующих основных направлениях:

– структурно-динамический анализ себестоимости продукции;

– анализ затрат на рубль продукции;

– анализ себестоимости по экономическим элементам и статьям расхода;

– анализ себестоимости конкретных видов продукции;

– факторный анализ себестоимости продукции.

Рассмотрим сжато отдельные положения методики анализа затрат на производство и себестоимость выпускаемой продукции промышленного предприятия [8, c. 27].

В процессе анализа изучают совокупные затраты на весь объем произведенной и реализованной продукции и их средней размер на один рубль указанных видов продукции, их изменения по сравнению с планом и в динамике. Отдельно изучаются изменения себестоимости по основным видам и всей продукции. Для этого просчитывают фактическую себестоимость товарной, реализованной продукции и основных ее видов, оценивают их изменения по сравнению с планом и в динамике и какие факторы оказали влияние на эти изменения (пересмотр цен, тарифов, изменения объема и структуры товарной и реализованной продукции, величины запасов готовой продукции на начало и конец анализируемого периода).

Каждое предприятие выполняет подробный анализ структуры затрат на производство. Прежде всего определяют удельный вес каждой статьи затрат за определенный период, оценивают темп изменения ее величины для того, чтобы выявить издержки, которые могут стать значимыми в ближайшем будущем. Нельзя получить заметную экономию по статье издержек, которые составляют, например, 1% от всех расходов. Для получения значимого эффекта необходимо проанализировать 20% видов издержек, которые занимают около 80% в их совокупной величине (известно правило: 20% видов дает 80% объема продаж, издержек и т.д.).

При рассмотрении структуры затрат предприятия следует оценивать каждую статью с точки зрения ее значимости и контролируемости.

Обобщение данных промышленных предприятий позволило установить, что важными контролируемыми статьями затрат являются материалы, зарплата, накладные расходы. Высокими темпами растут расходы на электроэнергию (силовую). К числу важнейших не контролируемых расходов относят расходы на социальные нужды, которые для своего покрытия постоянно требуют наличия средств (эта статья существует только в условиях российской экономики). Причем покрывать эту статью предприятия должны независимо от того, есть ли у него чистая прибыль или нет.

При определении резервов роста необходимо учесть составляющие каждой значимой статьи. Так, в состав производственных накладных расходов входят амортизация и затраты на текущий ремонт, а также расходы на содержание зданий и сооружений, которые интенсивно растут в последнее время, а в состав общезаводских накладных расходов – заработная плата общезаводского персонала и прочие расходы (телефонные переговоры). Предприятие должно подробно изучить каждую значимую статью расходов, определить, в какие периоды и почему происходят их резкие изменения, и установить, как можно уменьшить влияние неблагоприятных факторов [9, c. 45].

Особое внимание необходимо уделять анализу безубыточности производства. При этом анализе предприятие получает ответ на такие вопросы: какое воздействие на прибыль имели бы снижение цены реализации и продажа большого количества изделий, какой требуется объем продаж для покрытия дополнительных постоянных издержек в связи с предполагаемым расширением предприятия и другие. Цель анализа безубыточности – установить, что произойдет с финансовыми результатами, если определенный уровень производительности или объема производства изменится. Такая информация имеет огромное значение для предприятия, так как одной из важных переменных, влияющих на совокупный доход от продаж, совокупные издержки и прибыль, является объем производства (или реализации). По показателю выпуска продукции предприятия имеют возможность определить, при каком объеме прибыль будет максимальной и при каком не будет ни прибыли, ни убытков (т.е. установить точку безубыточности).

Операционный анализ – это элемент управления затратами предприятия, анализирующий влияние структуры затрат и выручки на рентабельность продукции, либо подразделений предприятия. Он позволяет, путем моделирования, отыскать наиболее выгодное соотношение между переменными и постоянными затратами, ценой продукции и объемом производства. Распространены и другие названия операционного анализа: анализ безубыточности, CVP-анализ (costs, value, profit – анализ «затраты-объем-прибыль»). Эффективность операционного анализа для выработки управленческих решений определяется тем, что такой анализ сводит воедино маркетинговые исследования, учет затрат, финансовый анализ и производственное планирование [8, c. 59].

Для проведения анализа зависимости затрат, объема и прибыли делают определенные допущения:

– поведение переменных и постоянных затрат может быть точно определено;

– затраты и доходы имеют прямую тесную связь;

– в пределах релевантного уровня рентабельность и производительность производства не меняются;

– затраты, цены и структура продукции в течение планируемого периода не меняются;

– объем производства приблизительно равен объему реализации.

Действие операционного рычага состоит в том, что любое изменение выручки от реализации продукции всегда порождает более сильное изменение прибыли. Степень чувствительности прибыли к изменению выручки от реализации – сила операционного рычага зависит от соотношения постоянных и переменных затрат в общих затратах предприятия. Чем выше удельный вес постоянных затрат в общем объеме затрат на производство и реализацию продукции, тем больше сила операционного рычага. Это означает, что большей силой операционного рычага обладают предприятия, использующие дорогостоящее оборудование и имеющие высокую долю внеоборотных активов в балансе. И наоборот, самый низкий уровень операционного рычага наблюдается у тех предприятий, где высок удельный вес переменных затрат. На предприятиях с большой силой операционного рычага прибыль очень чувствительна к изменениям выручки от реализации. Даже незначительное снижение выручки может привести к значительному снижению прибыли. Действие операционного рычага порождает особые типы риска: производственный риск, риск излишних постоянных затрат в условиях ухудшения конъюнктуры, так как постоянные затраты будут мешать переориентации производства, не давая возможности быстро диверсифицировать активы или сменить рыночную нишу. Таким образом, производственный риск является функцией структуры издержек производства.

При благоприятной конъюнктуре предприятие с большой силой операционного рычага (высокой фондоемкостью) будет иметь дополнительный финансовый выигрыш. Очевидно, что наращивать фондоемкость производства следует с большой осторожностью, когда есть уверенность, что объемы реализации продукции будут расти.

В практических расчетах для определения силы воздействия операционного рычага применяют отношение валовой маржи к прибыли.

Сила операционного рычага показывает, на сколько процентов изменится прибыль при изменении выручки на один процент. Таким образом, задавая тот или иной темп прироста объема реализации, можно определить, в каких размерах возрастет сумма прибыли при сложившейся на предприятии силе операционного рычага. Различия в достигаемом эффекте на предприятиях будут определяться различиями в соотношении постоянных и переменных затрат.

Понимание механизма действия операционного рычага позволяет целенаправленно управлять соотношением постоянных и переменных затрат в целях повышения эффективности текущей деятельности предприятия. Это управление сводится к изменению значения силы операционного рычага при различных тенденциях конъюнктуры товарного рынка и стадиях жизненного цикла предприятия.

При неблагоприятной конъюнктуре товарного рынка, а также на ранних стадиях жизненного цикла предприятия его политика должна быть нацелена на снижение силы операционного рычага за счет экономии постоянных затрат. При благоприятной конъюнктуре рынка и при наличии определенного запаса прочности экономия постоянных затрат может быть существенно ослаблена. В такие периоды предприятие может расширить объем реальных инвестиций, проводя модернизацию основных производственных фондов. Поскольку постоянные затраты в меньшей степени поддаются быстрому изменению, предприятия, имеющие большую силу операционного рычага, теряют гибкость в управлении своими затратами.

2. Анализ финансово-хозяйственной деятельности и себестоимости предприятияПотребительское общество «Хлебокомбинат» – добровольное объединение граждан и юридических лиц, созданное на основе членства путем объединения его членами пайщиками обязательности уплаты вступительного и паевого взносов для торговой, производственной, заготовительной и иной деятельности в целях удовлетворения материальных и иных потребностей его членов.

Потребительское общество «Хлебокомбинат» – юридическое лицо, являющееся некоммерческой организацией, действует на основании устава, имеет в собственности имущество, самостоятельный баланс, расчетные и иные счета в банках, печать и другие реквизиты, может от своего имени приобретать и осуществлять имущественные права и обязанности, быть истцом и ответчиком в суде, в том числе арбитражном и третейском.

Место нахождения общества: Воронежская область, п.г.т. Анна, ул. Коммунальная, 86а.

Целью общества является удовлетворение материальных и иных потребностей пайщиков.

Основным видом деятельности общества является производство и реализация хлебобулочных изделий, кондитерских изделий, мучных изделий и безалкогольных напитков.

Для осуществления основной деятельности общество ведет:

– торгово-закупочную деятельность;

– производство и реализация товаров народного потребления;

– оптовая и розничная торговля продовольственными товарами, в целях бесперебойного обеспечения населения товарами народного потребления, предназначенных для удовлетворения личных потребностей граждан, оказание иных услуг населению, а также сельскохозяйственной продукцией;

– заготовительная деятельность;

– организация сети магазинов и других сервисно-бытовых комплексов и оказание бытовых услуг населению.

Управление ПО «Хлебокомбинат» осуществляет общее собрание общества, совет общества и правление общества.

ПО «Хлебокомбинат» выпускает следующие виды продукции: несколько видов хлеба; булочные изделия; сухари; кондитерские изделия.

В таблице 1 представлены основные финансово-экономические показатели деятельности предприятия за 2006–2008 гг., составленные по данным бухгалтерской отчетности (приложение).

Таблица 1 – Основные финансово-экономические показатели работы ПО «Хлебокомбинат» за 2006–2008 гг.

| Показатели | Годы | Изменение | |||||

| 2006 | 2007 | 2008 |

абсолютное (+,–) |

темп роста, % | |||

| 2007 от 2006 | 2008 от 2007 | 2007 к 2006 | 2008 к 2007 | ||||

| 1. Выручка от продажи товаров, продукции, работ, услуг, тыс. руб. | 13398 | 8023 | 19734 | -5375 | 11711 | 59,9 | 246,0 |

| 2. Себестоимость проданных товаров, продукции, работ, услуг, тыс. руб. | 13096 | 7841 | 19259 | -5255 | 11418 | 59,9 | 245,6 |

| 3. Уровень себестоимости, % | 97,7 | 97,7 | 97,6 | 0 | -0,1 | 100,0 | 99,9 |

| 4. Прибыль от продаж, тыс. руб. | 302 | 182 | 475 | -120 | 293 | 60,3 | 261,0 |

| 5. Рентабельность продаж, % | 2,3 | 2,3 | 2,4 | 0 | 0,1 | 100,0 | 104,3 |

| 6. Чистая прибыль (убыток), тыс. руб. | 7 | 180 | 54 | 173 | -126 | 2571,4 | 30,0 |

| 7. Численность работников, чел. | 110 | 125 | 133 | 15 | 8 | 113,6 | 106,4 |

| 8. Производительность труда, тыс. руб. | 121,8 | 64,2 | 148,4 | -57,6 | 84,2 | 52,7 | 231,2 |

| 9. Дебиторская задолженность | 336 | 747 | 712 | 411 | -35 | 222,3 | 95,3 |

| 10. Кредиторская задолженность | 162 | 917 | 1177 | 755 | 260 | 566,0 | 128,4 |

| 11. Средняя зарплата работника, руб. | 6500 | 7200 | 8000 | 700 | 800 | 110,8 | 111,1 |

| 12. Фонд оплаты труда, тыс. руб. | 8580 | 10800 | 12768 | 2220 | 1968 | 125,9 | 118,2 |

Выручка от продажи товаров, продукции, работ, услуг предприятия за 2006–2008 гг. имела тенденцию к увеличению с 13398 тыс. руб. до 19734 тыс. руб. Ее темп роста был равен 59,9% и 246% в 2007–2008 гг. по сравнению с предшествующими годами.

Себестоимость проданных товаров, работ, услуг также увеличивалась, но более низкими темпами в 2007 г. по сравнению с 2006 г. (59,9%) и такими же как выручка от продаж в 2008 г. по сравнению с 2007 г. (245,6%).

Уровень себестоимости продукции является высоким и в течение рассматриваемого периода понизился с 97,7% до 97,6%.

Увеличение объемов деятельности обусловило рост прибыли от продаж, прирост который составил 293 тыс. руб. в 2008 н. по сравнению с 2007 г., или на 161%. В 2007 г. по сравнению с 2006 г. прибыль от продаж снизилась на 120 тыс. руб.

Чистая прибыль предприятия в 2006 г. составила всего 7 тыс. руб. и имела тенденцию к возрастанию в 2008 г. до 54 тыс. руб.

Положительным моментом в деятельности предприятия является увеличение производительности труда за исследуемый период. Так, в 2006 году она составляла 121,8 тыс. руб. на человека, а в 2008 году – увеличилась до 148,4 тыс. руб. на человека.

В 2006 г. ПО «Хлебокомбинат» имело активное сальдо задолженности, а в 2007–2008 гг. пассивное сальдо (дебиторская задолженность – кредиторская задолженность):

336–162 = 174 тыс. руб. – 2006 г.;

747–917 = -170 тыс. руб. – 2007 г.;

712–1177 = -465 тыс. руб. – 2008 г.

Активное сальдо задолженности свидетельствует о том, что предприятие предоставляло своим покупателям бесплатный коммерческий кредит в размере, превышающем средства, полученные в виде отсрочек платежей коммерческим кредиторам.

Пассивное сальдо задолженности говорит о том, что предприятие финансировало свои запасы и отсрочки платежей своих должников за счет неплатежей коммерческим кредиторам (то есть бюджету, внебюджетным фондам и др.).

Таким образом, предварительная оценка финансового состояния предприятия, показало, что он работало недостаточно успешно в 2006–2008 гг.

Уплотненный (агрегированный) аналитический баланс, составлен на основе данных формы №1.

Таблица 2 – Уплотненный аналитический баланс ПО «Хлебокомбинат» (тыс. руб.)

| Актив | 2006 | 2007 | 2008 | Пассив | 2006 | 2007 | 2008 |

| Ликвидные активы | 375 | 1124 | 877 | Краткосрочные обязательства | 748 | 4580 | 3588 |

| Материально-производственные запасы | 485 | 3742 | 3277 | Долгосрочные обязательства | 0 | 0 | 617 |

| Недвижимое имущество | 0 | 0 | 238 | Собственный капитал | 112 | 286 | 187 |

| Баланс | 860 | 4866 | 4392 | Баланс | 860 | 4866 | 4392 |

Динамику развития предприятия можно охарактеризовать с положительной стороны. Валюта баланса возросла на 3532 тыс. руб. в 2008 г. по сравнению с 2006 г. Ликвидные активы предприятия, которые в короткое время могут быть обращены в денежные средства, выросли на 502 тыс. руб. в 2008 г. по сравнению с 2006 г. Материально-производственные запасы также выросли.

Собственный капитал увеличился на 75 тыс. руб. в 2008 г. по сравнению с 2006 г. за счет увеличения нераспределенной прибыли. Краткосрочные обязательства также повысились, а долгосрочные – возникли.

Далее проведем анализ ликвидности баланса предприятия (табл. 3).

Баланс считается абсолютно ликвидным, если:

A1 > П1; А2 > П2; А3 > П3; А4 < П4.

Изучение соотношений этих групп активов и пассивов за несколько периодов позволит установить тенденции изменения в структуре баланса и его ликвидности.

Из четырех соотношений, характеризующих соотношение активов по степени ликвидности и обязательств по сроку погашения, в 2006–2007 годах выполняются только третье и четвертое, в 2008 г. – только третье неравенство.

Таблица 3 – Информация для анализа соотношения активов по степени ликвидности и обязательств по сроку погашения по ПО «Хлебокомбинат» за 2007–2008 гг.

| Активы по степени ликвидности | 2006 | 2007 | 2008 | Норм. соотношение | Пассивы по сроку погашения | 2006 | 2007 | 2008 |

Излишек / |

||

| 2006 | 2007 | 2008 | |||||||||

| А1. Высоколиквидные активы (денежные средства + краткосрочные финансовые вложения) | 39 | 377 | 165 | >= | П1. Наиболее срочные обязательства (текущая кредиторская задолженность) | 162 | 917 | 1177 | -123 | -540 | -1012 |

| А2. Быстрореализуемые активы (краткосрочная дебиторская задолженность) | 336 | 747 | 712 | >= | П2. Среднесрочные обязательства (краткосрочные кредиты и займы) | 586 | 3663 | 2411 | -250 | -2916 | -1699 |

| А3. Медленнореализуемые активы (запасы +долгосрочная дебиторская задолженность + прочие оборотные активы – РБП – НДС к зачету) | 485 | 3742 | 3277 | >= | П3. Долгосрочные обязательства | 0 | 0 | 617 | 485 | 3742 | 2660 |

| А4. Труднореализуемые активы (внеоборотные активы) | 0 | 0 | 238 | <= | П4. Постоянные пассивы (собственный капитал – РБП – НДС к зачету) | 112 | 286 | 187 | 112 | 286 | -51 |

| Баланс | 860 | 4866 | 4392 | - | Баланс | 860 | 4866 | 4392 | - | - | - |

У предприятия имеется недостаточно высоколиквидных активов для погашения наиболее срочных обязательств (разница составляет 1012 тыс. руб. – в 2008 гг. и 540 тыс. руб. – в 2007 г., 123 тыс. руб. – в 2006 г.). В соответствии с принципами оптимальной структуры активов по степени ликвидности, краткосрочной дебиторской задолженности должно быть достаточно для покрытия среднесрочных обязательств. В данном случае у предприятия недостаточно быстрореализуемых активов для полного погашения среднесрочных обязательств.

Поскольку соблюдаются не все условия ликвидности баланса предприятия, то данный баланс нельзя признать абсолютно ликвидным.

Для оценки платежеспособности предприятия рассчитывают относительные показатели: коэффициент абсолютной ликвидности, коэффициент быстрой ликвидности и коэффициент текущей ликвидности (табл. 4).

Эти показатели представляют интерес не только для руководства предприятия, но и для внешних субъектов анализа; коэффициент абсолютной ликвидности – для поставщиков сырья и материалов, коэффициент быстрой ликвидности – для банков, коэффициент текущей ликвидности – для инвесторов.

Таблица 4 – Коэффициенты платежеспособности ПО «Хлебокомбинат» за 2006–2008 годы

| Коэффициенты ликвидности | Норматив | 2006 | 2007 | 2008 | Изменение | |

| 2007 от 2006 | 2008 от 2007 | |||||

| Коэффициент абсолютной ликвидности | 0,1–0,2 | 0,05 | 0,05 | 0,05 | 0 | 0 |

| Коэффициент текущей ликвидности | 2 | 0,5 | 0,25 | 0,24 | -0,25 | -0,01 |

| Коэффициент критической ликвидности | 1 | 1,15 | 1,06 | 1,16 | -0,09 | 0,1 |

Коэффициент абсолютной ликвидности (норма денежных резервов) определяется отношением денежных средств и краткосрочных финансовых вложений ко всей сумме краткосрочных долгов предприятия.

Данный коэффициент показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности. Чем выше его величина, тем больше гарантия погашения долгов. Однако и при небольшом его значении предприятие может быть всегда платежеспособным, если сумеет сбалансировать и синхронизировать приток и отток денежных средств по объему и срокам. Поэтому каких-либо общих нормативов и рекомендаций по уровню данного показателя не существует. Дополняет общую картину платежеспособности предприятия наличие или отсутствие у него просроченных обязательств, их частота и длительность.

Коэффициент абсолютной ликвидности имеет значение значительно ниже нормы в 2006–2008 гг.

Итак, в случае поддержания остатка денежных средств на уровне отчетной даты (в основном за счет обеспечения равномерного поступления платежей от партнеров по бизнесу) имеющаяся краткосрочная задолженность не может быть погашена за 2–5 дней.

Коэффициент быстрой (срочной) ликвидности – отношение совокупности денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к сумме краткосрочных финансовых обязательств. Удовлетворяет обычно соотношение 0,7–1.

Значение коэффициента быстрой (промежуточной) ликвидности не соответствует норме – 0,5; 0,25; 0,24 в 2006–2008 гг. при норме 1,0 и более. Это говорит о недостатке у ПО «Хлебокомбинат» ликвидных активов, которыми можно погасить наиболее срочные обязательства.

Коэффициент текущей ликвидности – отношение всей суммы оборотных активов, включая запасы, к общей сумме краткосрочных обязательств; он показывает степень покрытия оборотными активами оборотных пассивов.

Превышение оборотных активов над краткосрочными финансовыми обязательствами, что наблюдается у ПО «Хлебокомбинат», обеспечивает резервный запас для компенсации убытков, которые может понести предприятие при размещении и ликвидации всех оборотных активов, кроме наличности. Чем больше этот запас, тем больше уверенность кредиторов в том, что долги будут погашены.

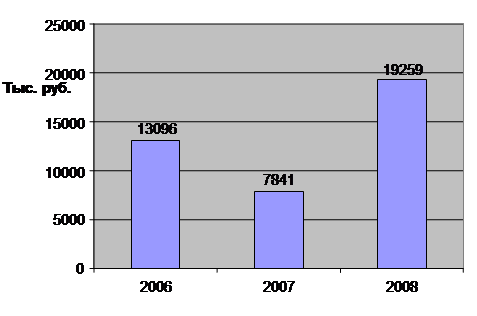

Проводя анализ себестоимости продукции предприятия, необходимо осуществлять анализ ее динамики и структуры. В наглядном виде динамика себестоимости проданных товаров, продукции, услуг предприятия ПО «Хлебокомбинат» представлена на рисунке 1.

Рисунок 1 – Динамика себестоимости проданных товаров, продукции, услуг ПО «Хлебокомбинат» в 2006–2008 гг.

Из рисунка 1 видно, что основная тенденция изменения полной себестоимости продукции и услуг ПО «Хлебокомбинат» – тенденция к возрастанию с 13096 тыс. руб. до 19259 тыс. руб.

Факторный анализ себестоимости продукции позволяет выявить причины изменения ее общей суммы и отдельных элементов. Факторный анализ позволяет определить резервы и пути снижения себестоимости продукции.

Прежде всего определим показатель «затраты на рубль товарной продукции», проанализируем его динамику и дадим оценку повлиявшим на него факторам.

2006 год: 13096/13398 = 0,977, или 97,7%

2007 год: 7841/8023=0,977, или 97,7%.

2008 год: 19259/19734=0,976, или 97,6%.

Затраты на рубль товарной продукции предприятия ПО «Хлебокомбинат» являются весьма высокими. Так, в 2006–2007 г. они составили 0,977, в 2008 г. несколько сократились и составили до 0,976.

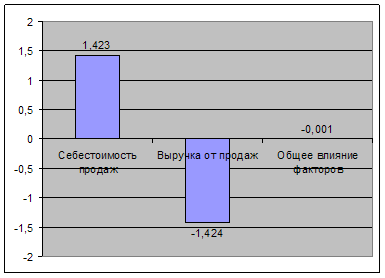

Методом цепной подстановки определим влияние изменения себестоимости и выручки от продаж на затраты на рубль товарной продукции (рис. 2).

Рисунок 2 – Влияние факторов на изменение затрат на рубль товарной продукции ПО «Хлебокомбинат» в 2007–2008 гг.

Расчет влияния изменения себестоимости продукции:

19259/8023 0,977 = 2,40–0,977 = 1,423 руб.

Вследствие роста себестоимости продукции затраты на рубль товарной продукции выросли на 1,423 руб., или 142,3%.

Расчет влияния изменения выручки от продаж:

0,976 – 2,4 = -1,424, или -142,4%.

За счет роста выручки от продаж затраты на рубль товарной продукции сократились на 1,424, или 142,4%.

Общее влияние факторов: 1,423–1,424 = -0,001.

Совместное влияние факторов привело к снижению затрат на рубль товарной продукции на 0,001, или 0,1%. Выявленная тенденция является положительной.

В таблице 5 представлена информация для факторного анализа общей суммы затрат ПО «Хлебокомбинат».

Таблица 5 – Информация для факторного анализа общей суммы затрат ПО «Хлебокомбинат» в 2007–2008 гг.

| Затраты, тыс. руб. | Факторы изменения затрат | |||

| объём выпуска продукции | структура продукции | переменные затраты | постоянные затраты | |

| Затраты 2007 г.: 7841 | 2007 | 2007 | 2007 | 2007 |

|

2007 г., пересчитанный на объём производства продукции 2008 г.: 8010 |

2008 | 2007 | 2007 | 2007 |

| По уровню 2007 г. на выпуск продукции 2008 г.: 12400 | 2008 | 2008 | 2007 | 2007 |

| 2008 г. при уровне постоянных затрат 2007 г.: 15705 | 2008 | 2008 | 2008 | 2007 |

| Затраты 2008 г.: 19259 | 2008 | 2008 | 2008 | 2008 |

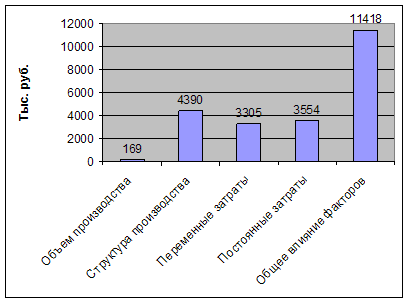

Расчет влияния объема выпуска продукции на общую сумму затрат:

8010–7841 = 169 тыс. руб.

Расчет влияния изменения структуры продукции на затраты:

12400–8010 = 4390 тыс. руб.

Расчет влияния изменения переменных затрат:

15705–12400 = 3305 тыс. руб.

Расчет влияния изменения постоянных затрат:

19259–15705 = 3554 тыс. руб.

Общее влияние факторов: 169+4390+3305+3554 = 11418 тыс. руб.

В наглядной форме влияние факторов на общую сумму затрат предприятия ПО «Хлебокомбинат» показано на рисунке 3.

Рисунок 3 – Влияние факторов на изменение общей суммы затрат ПО «Хлебокомбинат» в 2007–2008 гг.

Из расчетов и рисунка 4 ясно, что все факторы привели к росту общей суммы затрат предприятия на 11418 тыс. руб. Наиболее сильное влияние оказало изменение структуры продаж, в результате чего затраты предприятия повысились на 4390 тыс. руб. Вторым по силе был фактор роста постоянных затрат, действие которого вызвало рост общей суммы затрат предприятия на 3554 тыс. руб.

В таблице 6 представлена информация для анализа операционного рычага ПО «Хлебокомбинат».

Операционный рычаг уменьшился на 0,5 в 2008 г. по сравнению с 2106 г. Сила воздействия операционного рычага составила 0,02 и 0,03 в 2007 и 2008 гг. соответственно.

Таблица 6 Операционный рычаг ПО «Хлебокомбинат» в 2006–2008 годах

| Показатель | Годы | Изменение | |||||

| 2006 | 2007 | 2008 | +,- | Темп роста, % | |||

| 2007 от 2006 | 2008 от 2007 | 2007 к 2006, % | 2008 к 2007, % | ||||

| Выручка от продажи товаров, тыс. руб. | 13398 | 8023 | 19734 | -5375 | 11711 | 59,9 | 246,0 |

| Прибыль от продаж, тыс. руб. | 302 | 182 | 475 | -120 | 293 | 60,3 | 261,0 |

| Себестоимость проданной продукции, тыс. руб., в том числе: | 13096 | 7841 | 19259 | -5255 | 11418 | 59,9 | 245,6 |

| – сумма переменных затрат, тыс. руб. | 10740 | 6430 | 15792 | -4310 | 9362 | 59,9 | 245,6 |

| – сумма постоянных затрат, тыс. руб. | 2356 | 1411 | 3467 | -945 | 2056 | 59,9 | 245,7 |

| Сумма маржинального дохода, тыс. руб. | 2658 | 1593 | 3942 | -1065 | 2349 | 59,9 | 247,5 |

| Доля маржинального дохода в выручке, % | 0,20 | 0,20 | 0,20 | 0 | 0 | 100,0 | 100,0 |

| Безубыточный объем продаж, тыс. руб. (постоянные расходы / доля маржинального дохода) | 11780 | 7055 | 17335 | -4725 | 10280 | 59,9 | 245,7 |

| Операционный рычаг (маржинальный доход / прибыль от продаж) | 8,8 | 8,8 | 8,3 | 0 | -0,5 | 100,0 | 94,3 |

| Сила воздействия операционного рычага (изменение прибыли от продаж / изменение выручки от продаж) | Х | 0,02 | 0,03 | Х | Х | Х | Х |

Это свидетельствует о том, что предприятие недостаточно эффективно управляет своими затратами, так как увеличение маржинального дохода всего на 2349 тыс. руб. привело к росту прибыли всего на 293 тыс. руб.

По данным таблицы 7 определим запас финансовой прочности ПО «Хлебозавод».

Таблица 7 Запас финансовой прочности ПО «Хлебокомбинат» в 2006–2008 годах

| Показатель | Годы | Изменение | |||||

| 2006 | 2007 | 2008 | +,- | Темп роста, % | |||

| 2007 от 2006 | 2008 от 2007 | 2007 к 2006, % | 2008 к 2007, % | ||||

| Выручка от продажи товаров, тыс. руб. | 13398 | 8023 | 19734 | -5375 | 11711 | 59,9 | 246,0 |

| Безубыточный объем продаж, тыс. руб. (постоянные расходы / доля маржинального дохода) | 11780 | 7055 | 17335 | -4725 | 10280 | 59,9 | 245,7 |

| Запас финансовой устойчивости, тыс. руб. | 1618 | 968 | 2399 | -650 | 1431 | 59,8 | 247,8 |

| Запас финансовой устойчивости, % | 12,1 | 12,1 | 12,2 | 0 | 0,1 | 100,0 | 100,8 |

Выручка от продажи может уменьшиться еще на 12,2%, и тогда рентабельность будет равна нулю. Если же выручка от продаж станет еще ниже, то предприятие будет убыточным.

Предприятию нужно постоянно следить за запасом финансовой устойчивости, выяснять насколько близок или далек порог рентабельности, ниже которого не должна опускаться выручка предприятия.

Основными резервами снижения себестоимости продукции и услуг были названы: увеличение объема производства продукции; сокращение затрат на ее производство за счет повышения уровня производительности труда, экономного использования материальных ресурсов, сокращения непроизводительных расходов, потерь и т.д.

Заключение

В условиях рыночной системы хозяйствования себестоимость продукции является одним из основных качественных показателей деятельности хозяйствующих субъектов и их структурных подразделений. От уровня себестоимости зависят финансовые результаты, темпы расширения производства, финансовое состояние хозяйствующих субъектов.

Оптимизация прибыли требует постоянного анализа не только внешних факторов, таких как цена, спрос, конъюнктура рынка, но и внутренних – формирование затрат на производство и уровень рентабельности. Цель анализа затрат заключается в выявлении возможностей повышения эффективности использования всех видов ресурсов в процессе производства и сбыта продукции.

Цель анализа себестоимости продукции заключается в выявлении возможностей повышения эффективности использования всех видов ресурсов в процессе производства и сбыта продукции.

Анализ, проведенный в работе по данным ПО «Хлебокомбинат», позволил сделать следующие выводы.

Выручка от продажи товаров, продукции, работ, услуг предприятия за 2006–2008 гг. имела тенденцию к увеличению с 13398 тыс. руб. до 19734 тыс. руб. Ее темп роста был равен 59,9% и 246% в 2007–2008 гг. по сравнению с предшествующими годами.

Себестоимость проданных товаров, работ, услуг также увеличивалась, но более низкими темпами в 2007 г. по сравнению с 2006 г. (59,9%) и такими же как выручка от продаж в 2008 г. по сравнению с 2007 г. (245,6%).

Операционный рычаг уменьшился на 0,5 в 2008 г. по сравнению с 2106 г. Сила воздействия операционного рычага составила 0,02 и 0,03 в 2007 и 2008 гг. соответственно.

Это свидетельствует о том, что предприятие недостаточно эффективно управляет своими затратами, так как увеличение маржинального дохода всего на 2349 тыс. руб. привело к росту прибыли всего на 293 тыс. руб.

Выручка от продажи может уменьшиться еще на 12,2%, и тогда рентабельность будет равна нулю. Если же выручка от продаж станет еще ниже, то предприятие будет убыточным.

Предприятию нужно постоянно следить за запасом финансовой устойчивости, выяснять насколько близок или далек порог рентабельности, ниже которого не должна опускаться выручка предприятия.

Для обеспечения большей достоверности при калькулировании и анализе себестоимости отдельных видов продукции ПО «Хлебоаомбинат» можно рекомендовать следующее.

1. Распределять каждую статью накладных расходов по своему носителю затрат.

2. В качестве одного из способов решения проблемы распределения накладных расходов можно предложить также пересмотреть подход к классификации некоторых видов затрат, которые традиционно и не всегда обоснованно трактуются как косвенные.

3. Одним из наиболее радикальных подходов к проблеме распределения накладных расходов является использование функционального (операционного) учета затрат, или иначе, учета затрат на основе видов деятельности.

Библиографический список

1. Балабанов, И.Г. Финансовый менеджмент [Текст]: учебник / И.Г. Балабанов. – М.: Финансы и статистика, 2006. 450 с.

2. Белолипецкий, В.Г. Финансы фирмы [Текст]: Курс лекций / Под ред. И.П. Мерзлякова. – М.: ИНФРА-М, 2007. 478 с.

3. Брейли, Р., Майерс С. / Принципы корпоративных финансов [Текст]: / Р. Брейли, С. Майерс. М: «Олимп-Бизнес», 2006. 850 с.

4. Бригхем, Ю., Гапенски Л. / Финансовый менеджмент [Текст]: Ю. Бригхэм, Л. Гапенски. – СПб.: экономическая школа, 2004. – 685 с.

5. Ван Хорн, Дж.К. Основы управления финансами [Текст]: учебник / Хорн Ван. – М.: Финансы и статистика, 2008. 331 с.

6. Кантора, Е.Л. / Экономика предприятий [Текст]: учебник / Е.Л. Кантора. СПб: Питер, 2008. – 352 с. с ил.

7. Ковалев, В.В. Введение в финансовый менеджмент [Текст]: учебник / В.В. Ковалев. – М: Финансы и статистика, 2006. – 750 с.

8. Ковалева, В.В. / Финансы предприятий [Текст]: учебник для вузов / В.В. Ковалева. М.: ООО «Витрэм», 2008. – 352 с.

9. Колчина, Н.В. / Финансы предприятий [Текст]: учебник для вузов / Н.В. Колчина. – М.: Юнити-Дана, 2004. – 447 с.

10. Крейнина, М.Н. Финансовый менеджмент [Текст]: учеб. пособие / М.Н. Крейнина. – М.: Дело и сервис, 2008. – 296 с.

11. Лапуста, М.П. / Финансы фирмы [Текст]: учебник / М.П. Лапуста М.: Инфра-М, 2008. – 264 с.

Приложение

Бухгалтерский баланс

| Коды | ||||||

| Форма №1 по ОКУД | 0710001 | |||||

|

на 31 декабря 2008 г. |

Дата (год, месяц, число) | |||||

| Организация: ПО «Хлебокомбинат» | по ОКПО | |||||

| Идентификационный номер налогоплательщика | ИНН | |||||

| Вид деятельности: | по ОВЭД | |||||

| Организационно-правовая форма / форма собственности: общество с ограниченной ответственностью | по ОКОПФ/ОКФС | |||||

|

Единица измерения: тыс. руб. |

по ОКЕИ | |||||

|

АКТИВ |

Код стр. |

На начало отчетного периода |

На конец отчетного периода |

|||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||||

| Нематериальные активы | 110 | |||||

| Основные средства | 120 | |||||

| Незавершенное строительство | 130 | |||||

| Доходные вложения в материальные ценности | 135 | |||||

| Долгосрочные финансовые вложения | 140 | 238 | ||||

| Отложенные налоговые активы | 145 | |||||

| Прочие внеоборотные активы | 150 | |||||

| ИТОГО по разделу I | 190 | 127 | ||||

| II. ОБОРОТНЫЕ АКТИВЫ | ||||||

| Запасы | 210 | 3742 | 3214 | |||

| сырье, материалы и другие аналогичные ценности | 211 | 3676 | 3139 | |||

| животные на выращивании и откорме | 212 | |||||

| затраты в незавершенном производстве (издержках обращения) | 213 | |||||

| готовая продукция и товары для перепродажи | 214 | 37 | 44 | |||

| товары отгруженные | 215 | |||||

| расходы будущих периодов | 216 | 29 | 31 | |||

| прочие запасы и затраты | 217 | |||||

| Налог на добавленную стоимость по приобретенным ценностям | 220 | |||||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | 63 | ||||

| покупатели и заказчики | 231 | 3 | ||||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 747 | 712 | |||

| покупатели и заказчики | 241 | 744 | 704 | |||

| Краткосрочные финансовые вложения | 250 | 147 | ||||

| Денежные средства | 260 | 230 | 165 | |||

| Прочие оборотные активы | 270 | |||||

| ИТОГО по разделу II | 290 | 4866 | 4154 | |||

| БАЛАНС (сумма строк 190 + 290) | 300 | 4866 | 4392 | |||

|

ПАССИВ |

Код стр. |

На начало отчетного периода |

На конец отчетного периода |

|||

| III. КАПИТАЛ И РЕЗЕРВЫ | ||||||

| Уставный капитал | 410 | 90 | 90 | |||

| Добавочный капитал | 420 | |||||

| Резервный капитал | 430 | 16 | 43 | |||

| резервы, образованные в соответствии с законодательством | 431 | |||||

| резервы, образованные в соответствии с учредительными документами | 432 | |||||

| Нераспределенная прибыль прошлых лет | 470 | 180 | 54 | |||

| Непокрытый убыток прошлых лет | 471 | |||||

| Нераспределенная прибыль (непокрытый убыток) отчетного года | 472 | |||||

| ИТОГО по разделу III | 490 | 286 | 187 | |||

| IV. ДОЛГОСРОЧНЫЕ ПАССИВЫ | ||||||

| Займы и кредиты | 510 | 617 | ||||

| Отложенные налоговые обязательства | 515 | 617 | ||||

| Прочие долгосрочные пассивы | 520 | |||||

| ИТОГО по разделу IV | 590 | 617 | ||||

| V. КРАТКОСРОЧНЫЕ ПАССИВЫ | ||||||

| Займы и кредиты | 610 | 3663 | 2411 | |||

| Кредиторская задолженность | 620 | 917 | 1177 | |||

| поставщики и подрядчики | 621 | 276 | 458 | |||

| задолженность перед персоналом организации | 622 | 170 | 312 | |||

| задолженность перед государственными внебюджетными фондами | 623 | 79 | 73 | |||

| задолженность по налогам и сборам | 624 | 56 | 227 | |||

| прочие кредиторы | 625 | 336 | 107 | |||

| Задолженность участникам (учредителям) по выплате доходов | 630 | |||||

| Доходы будущих периодов | 640 | |||||

| Резервы предстоящих расходов | 650 | |||||

| Прочие краткосрочные обязательства | 660 | |||||

| ИТОГО по разделу V | 690 | 4580 | 3588 | |||

| БАЛАНС (сумма строк 490 + 590 + 690) | 700 | 4866 | 4392 | |||

Отчет о прибылях и убытках

| Коды | |||||

| Форма №2 по ОКУД | 710002 | ||||

| на 31 декабря 2008 года | Дата (год, месяц, число) | ||||

| Организация: ПО «Хлебокомбинат» | по ОКПО | ||||

| Идентификационный номер налогоплательщика | ИНН | ||||

| Вид деятельности: | по ОКВЭД | ||||

| Организационно-правовая форма / форма собственности: общество с ограниченной ответственностью | по ОКОПФ/ОКФС | ||||

| Единица измерения: тыс. руб. | по ОКЕИ | ||||

по оплате

|

Наименование показателя |

Код стр. |

За отчетный период |

За аналогичный период предыдущего года |

| Доходы и расходы по обычным видам деятельности | |||

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 19734 | 8023 |

| Себестоимость проданных товаров, продукции, работ, услуг | 020 | 19259 | 7841 |

| Валовая прибыль | 029 | 475 | 182 |

| Коммерческие расходы | 030 | ||

| Управленческие расходы | 040 | ||

| Прибыль (убыток) от продаж (строки (010 – 020 – 030 – 040)) | 050 | 475 | 182 |

| Прочие доходы и расходы | |||

| Проценты к получению | 060 | 42 | |

| Проценты к уплате | 070 | 347 | 184 |

| Доходы от участия в других организациях | 080 | ||

| Прочие доходы | 090 | 746 | 829 |

| Прочие расходы | 100 | 687 | 541 |

| Прибыль (убыток) до налогообложения | 140 | 229 | 286 |

| Отложенные налоговые активы | 141 | ||

| Отложенные налоговые обязательства | 142 | ||

| Текущий налог на прибыль | 150 | ||

| Штрафные санкции по налоговым платежам | 151 | 175 | 106 |

| Отвлеченные средства | 152 | ||

| Чистая прибыль (нераспределенная прибыль (убыток) отчетного периода) (строки (160 + 170 – 180)) | 190 | 54 | 180 |

| Постоянные налоговые обязательства (активы) | 200 | ||

| Базовая прибыль (убыток) на акцию | |||

| Разводненная прибыль (убыток) на одну акцию |

Бухгалтерский баланс

| Коды | ||||||

| Форма №1 по ОКУД | 0710001 | |||||

|

на 31 декабря 2007 г. |

Дата (год, месяц, число) | |||||

| Организация: ПО «Хлебокомбинат» | по ОКПО | |||||

| Идентификационный номер налогоплательщика | ИНН | |||||

| Вид деятельности: | по ОВЭД | |||||

| Организационно-правовая форма / форма собственности: общество с ограниченной ответственностью | по ОКОПФ/ОКФС | |||||

|

Единица измерения: тыс. руб. |

по ОКЕИ | |||||

|

АКТИВ |

Код стр. |

На начало отчетного периода |

На конец отчетного периода |

|||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||||

| Нематериальные активы | 110 | |||||

| Основные средства | 120 | |||||

| Незавершенное строительство | 130 | |||||

| Доходные вложения в материальные ценности | 135 | |||||

| Долгосрочные финансовые вложения | 140 | |||||

| Отложенные налоговые активы | 145 | |||||

| Прочие внеоборотные активы | 150 | |||||

| ИТОГО по разделу I | 190 | |||||

| II. ОБОРОТНЫЕ АКТИВЫ | ||||||

| Запасы | 210 | 470 | 3742 | |||

| сырье, материалы и другие аналогичные ценности | 211 | 465 | 3676 | |||

| животные на выращивании и откорме | 212 | |||||

| затраты в незавершенном производстве (издержках обращения) | 213 | |||||

| готовая продукция и товары для перепродажи | 214 | 37 | ||||

| товары отгруженные | 215 | |||||

| расходы будущих периодов | 216 | 5 | 29 | |||

| прочие запасы и затраты | 217 | |||||

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 15 | ||||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | |||||

| покупатели и заказчики | 231 | |||||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 336 | 747 | |||

| покупатели и заказчики | 241 | 333 | 744 | |||

| Краткосрочные финансовые вложения | 250 | 147 | ||||

| Денежные средства | 260 | 39 | 230 | |||

| Прочие оборотные активы | 270 | |||||

| ИТОГО по разделу II | 290 | 860 | 4866 | |||

| БАЛАНС (сумма строк 190 + 290) | 300 | 860 | 4866 | |||

|

ПАССИВ |

Код стр. |

На начало отчетного периода |

На конец отчетного периода |

|||

| III. КАПИТАЛ И РЕЗЕРВЫ | ||||||

| Уставный капитал | 410 | 90 | 90 | |||

| Добавочный капитал | 420 | |||||

| Резервный капитал | 430 | 15 | 16 | |||

| резервы, образованные в соответствии с законодательством | 431 | |||||

| резервы, образованные в соответствии с учредительными документами | 432 | |||||

| Нераспределенная прибыль прошлых лет | 470 | 7 | 180 | |||

| Непокрытый убыток прошлых лет | 471 | |||||

| Нераспределенная прибыль (непокрытый убыток) отчетного года | 472 | |||||

| ИТОГО по разделу III | 490 | 112 | 286 | |||

| IV. ДОЛГОСРОЧНЫЕ ПАССИВЫ | ||||||

| Займы и кредиты | 510 | |||||

| Отложенные налоговые обязательства | 515 | |||||

| Прочие долгосрочные пассивы | 520 | |||||

| ИТОГО по разделу IV | 590 | |||||

| V. КРАТКОСРОЧНЫЕ ПАССИВЫ | ||||||

| Займы и кредиты | 610 | 586 | 3663 | |||

| Кредиторская задолженность | 620 | 162 | 917 | |||

| поставщики и подрядчики | 621 | 74 | 276 | |||

| задолженность перед персоналом организации | 622 | 50 | 170 | |||

| задолженность перед государственными внебюджетными фондами | 623 | 7 | 79 | |||

| задолженность по налогам и сборам | 624 | 25 | 56 | |||

| прочие кредиторы | 625 | 6 | 336 | |||

| Задолженность участникам (учредителям) по выплате доходов | 630 | |||||

| Доходы будущих периодов | 640 | |||||

| Резервы предстоящих расходов | 650 | |||||

| Прочие краткосрочные обязательства | 660 | |||||

| ИТОГО по разделу V | 690 | 748 | 4580 | |||

| БАЛАНС (сумма строк 490 + 590 + 690) | 700 | 860 | 4866 | |||

Отчет о прибылях и убытках

| Коды | |||||

| Форма №2 по ОКУД | 710002 | ||||

| на 31 декабря 2007 года | Дата (год, месяц, число) | ||||

| Организация: ПО «Хлебокомбинат» | по ОКПО | ||||

| Идентификационный номер налогоплательщика | ИНН | ||||

| Вид деятельности: | по ОКВЭД | ||||

| Организационно-правовая форма / форма собственности: общество с ограниченной ответственностью | по ОКОПФ/ОКФС | ||||

| Единица измерения: тыс. руб. | по ОКЕИ | ||||

по оплате

|

Наименование показателя |

Код стр. |

За отчетный период |

За аналогичный период предыдущего года |

| Доходы и расходы по обычным видам деятельности | |||

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 8023 | 13398 |

| Себестоимость проданных товаров, продукции, работ, услуг | 020 | 7841 | 13096 |

| Валовая прибыль | 029 | 182 | 302 |

| Коммерческие расходы | 030 | ||

| Управленческие расходы | 040 | ||

| Прибыль (убыток) от продаж (строки (010 – 020 – 030 – 040)) | 050 | 182 | 302 |

| Прочие доходы и расходы | |||

| Проценты к получению | 060 | ||

| Проценты к уплате | 070 | 184 | 242 |

| Доходы от участия в других организациях | 080 | ||

| Прочие доходы | 090 | 829 | 797 |

| Прочие расходы | 100 | 541 | 722 |

| Прибыль (убыток) до налогообложения | 140 | 286 | 148 |

| Отложенные налоговые активы | 141 | ||

| Отложенные налоговые обязательства | 142 | ||

| Текущий налог на прибыль | 150 | ||

| Штрафные санкции по налоговым платежам | 151 | 106 | 141 |

| Отвлеченные средства | 152 | ||

| Чистая прибыль (нераспределенная прибыль (убыток) отчетного периода) (строки (160 + 170 – 180)) | 190 | 180 | 7 |

| Постоянные налоговые обязательства (активы) | 200 | ||

| Базовая прибыль (убыток) на акцию | |||

| Разводненная прибыль (убыток) на одну акцию |

© 2009 База Рефератов