Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Анализ хозяйственной деятельности Прокопьевского Гормолзавода за 1999 год

Курсовая работа: Анализ хозяйственной деятельности Прокопьевского Гормолзавода за 1999 год

Министерство Образования Российской Федерации.

Кемеровский Технологический Институт Пищевой Промышленности.

Анализ хозяйственной деятельности

Прокопьевского ГорМолЗавода

за 1999 год.

Выполнил: ст. гр. ЭУ-62

Янченко Лена.

Проверил: к.э.н. .

Михайлов А.А.

Кемерово

Содержание.

Введение. . . . . . . . . . . 3

I. Раздел

Характеристика предприятия. . . . . . . 5

II. Анализ хозяйственной деятельности. . . . 11

1. Анализ производства и реализации продукции. . . 11

2. Анализ основных фондов предприятия и их использования. 15

3. Анализ использования материальных ресурсов. . . 20

4. Анализ использования труда и заработной платы. . . 21

5. Анализ себестоимости продукции. . . . . 26

6. Анализ финансового состояния и оборачиваемости

оборотных средств. . . . . . . . 31

7. Анализ прибыли и рентабельности. . . . . 41

7.1 Точка безубыточности. . . . . . . 44

Заключение. . . . . . . . . . 46

Список использованной литературы. . . . . 51

Приложение. . . . . . . . . . 52

Бухгалтерский баланс и все формы отчетности к нему за

1998 и 1999 годы.

Введение.

Предметом экономического анализа является хозяйственная деятельность предприятия, отражаемая в системе показателей плана, учета, отчетности и других источниках информации.

В настоящее время экономический анализ занимает важное место среди экономических наук. Он является одной из функций управления, средством выявления внутри хозяйственных резервов, основой разработки научно обоснованных планов управленческих решений.

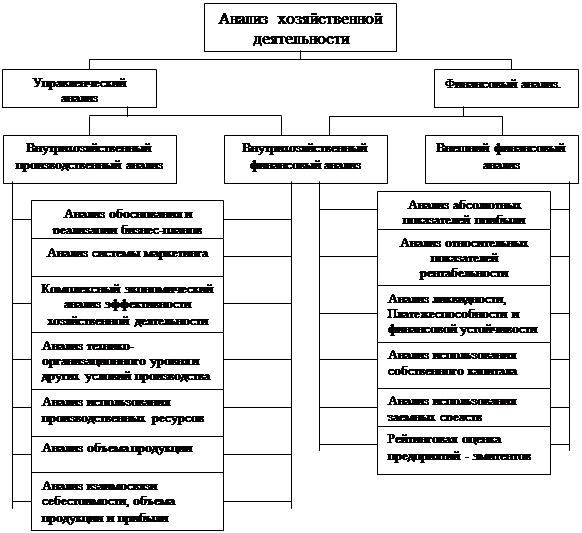

Финансовый анализ является частью общего, полного анализ хозяйственной деятельности, который состоит из двух тесно взаимосвязанных разделов:

· Финансовый анализ;

· Управленческий анализ.

Примерная схема анализа хозяйственной деятельности показана на рисунке 1.

Рис. 1.

Разделение анализа на финансовый и управленческий обусловлено сложившимся на практике разделением системы бухгалтерского учета в масштабе предприятия на финансовый и управленческий учет.

Основная цель финансового анализа – получение не большого числа ключевых параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами.

Основными функциями финансового анализа являются:

v Объективная оценка финансового состояния, финансовых результатов, эффективности и деловой активности объекта анализа;

v Выявление факторов и причин достигнутого состояния и полученных результатов;

v Подготовка и обоснование принимаемых управленческих решений в области финансов;

v Выявление и мобилизация резервов улучшения финансового состояния и финансовых результатов, повышение эффективности всей хозяйственной деятельности.

В этой работе особое внимание уделено финансовому анализу. Он основывается на данных только публичной бухгалтерской отчетности. При анализе только публичных отчетных данных используется весьма ограниченная часть информации о деятельности предприятия, что не позволяет раскрыть все стороны деятельности фирмы. Так как есть возможность углубления финансового анализа за счет привлечения данных управленческого производственного учета, то в этой работе проведен и управленческий анализ.

Особенностями управленческого анализа являются:

v Использование всех возможных источников информации для анализа;

v Отсутствие регламентации анализа со стороны гос. Органов;

v Комплексность анализа, изучение всех сторон деятельности предприятия;

На основе имеющейся информации, путем анализа показателей выполнения плана я исследовал достигнутые предприятием результаты, дала ему оценку, выявила некоторые внутренние производственные резервы, причины их возникновения.

Проведение анализа хозяйственной деятельности необходимо на каждом предприятии, т.к. оно помогает изменить финансовое состояние предприятия, проанализировав ошибки и удачи. А от улучшения финансового состояния предприятия зависят его экономические перспективы.

I. Раздел.

Характеристика предприятия.

В настоящее время, несмотря на кризис, молочная промышленность является одной из важнейших среди перерабатывающих отраслей.

Тысячелетиями молоко и молочные продукты были постоянной пищей человека, но промышленное производство с его машинами и механизмами, множеством рабочих долго не вторгалось в эту область - уж очень деликатными продуктами были молоко и его производные: сливки, сметана, творог, сыр.

В настоящее время молочная промышленность России объединяет более 2230 предприятий, в том числе более 900 гормолзаводов около 600 сыродельных заводов, 592 маслозавода, более 100 заводов по производству сухого молока и ЗЦМ.

Одним из таких заводов является Топкинский маслозавод.

В августе 1997 года открытое акционерное общество “Маслозавод” закончил реконструкцию старого завода силами подрядчиков. С августа 1997 года гормолзавод начал выпускать молочную продукцию в ассортименте: молоко, кефир, ряженка, творог, сметана, масло. Проектная мощность предприятия – 120 тон перерабатываемого молока в сутки. На сегодняшний день предприятие перерабатывает только 72,11 т. молока, т.е. оно загружено на 60,09 %.

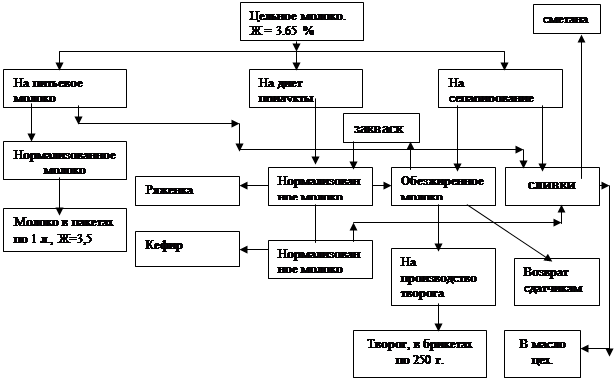

Схема 1 "Производственная структура предприятия."

ОАО Маслозавод” реализует продукцию через 2 магазина, арендованные у комитета по имуществу города Топки. Основными потребителями продукции завода являются ООО Кондитер”, ЗАО “Артекс Фуд”, ООО “Резон” и жители г. Топки, близ лежащих деревень, продукция маслозавода так же поставляется в г. Кемерово, где она реализуется через систему магазинов “Бриз”.

В течение отчетного года (1999 г.) предприятие не изменило ассортимент выпускаемой продукции, так же не была изменена технология производства.

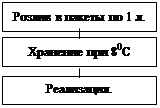

Схема направления переработки молока.

Рис. 1.1

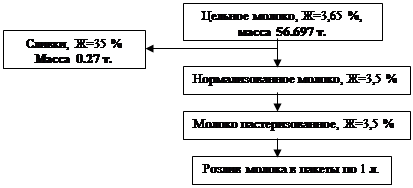

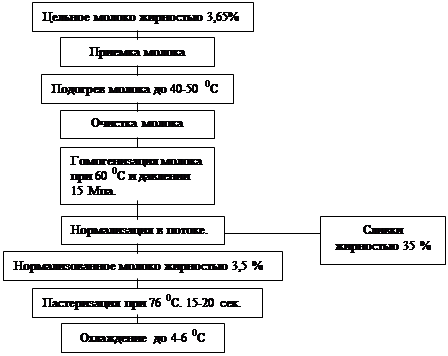

Производство пастеризованного молока жирностью 3,5 %.

Технологическая схема производства молока пастеризованного жирностью 3,5%.

|

|||

|

|||

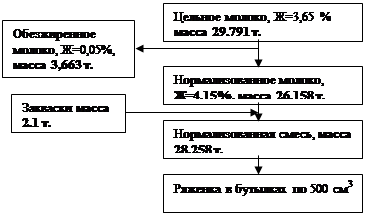

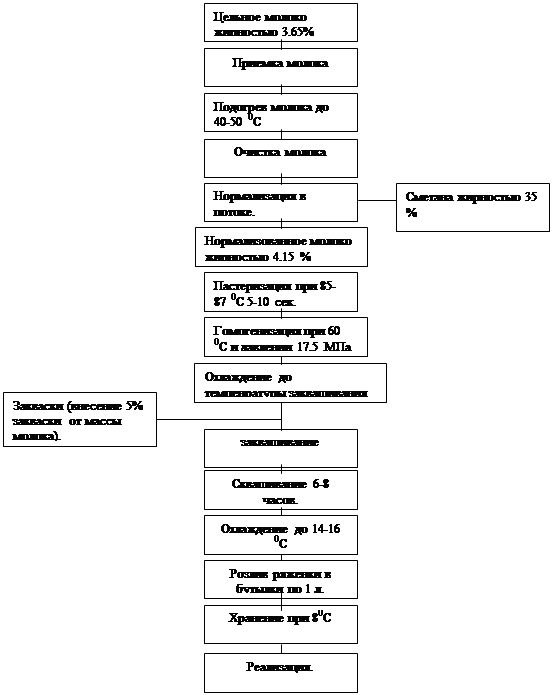

Производство ряженки жирностью 4%.

Технологическая схема производства ряженки жирностью 4 %.

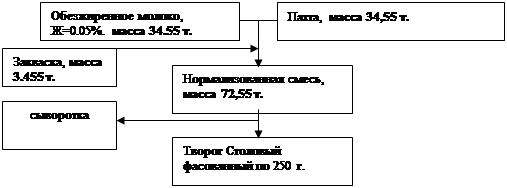

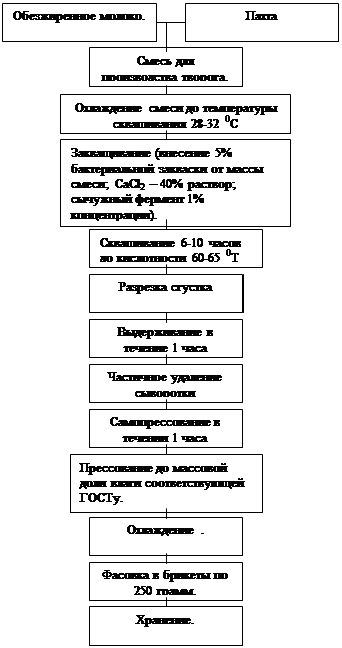

Производство творог "Столового".

Технологическая схема производства творога “Столового жирностью 2 %.

Завод имеет свою пекарню, которая сейчас работает не на полную мощность, но планируется увеличить производство хлеба до 1000 булок в сутки.

В имеющихся магазинах гормолзавода постепенно увеличивается товарооборот за счет реализации товаров повышенного покупательского спроса: муки, сахара, крупяных изделий, масла растительного, в связи, с чем ведется работа по налаживанию контактов с Алтайским краем на поставку муки, масла растительного, крупяных изделий.

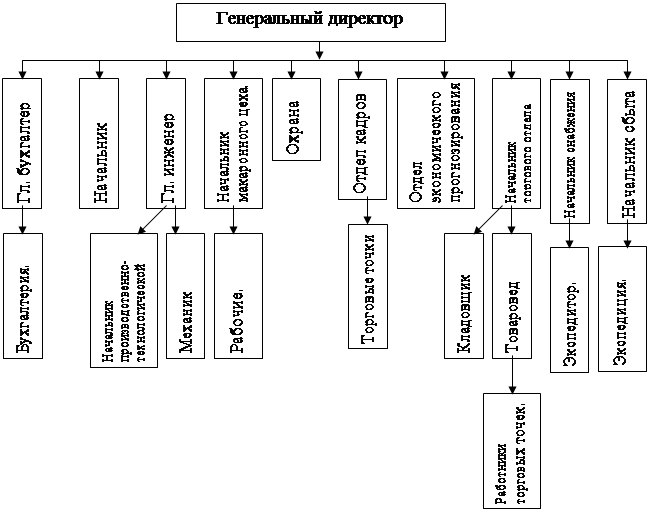

ОАО “Гормолзавод” имеет следующую структуру:

ОАО Маслозавод” производит не много продукции, как по количеству, так и по ассортименту, однако его продукция вполне конкурентоспособна на рынке города Кемерово. Продукция Топкинского маслозавода представлена на рынке г. Кемерово в основном молоком и кефиром.

По сравнению с 1998 годом в отчетном году ОАО “Маслозавод” выпустил продукции на 35,5 тон больше или это составляет 432,56 тыс. рублей.

II. Раздел.

Анализ хозяйственно деятельности.

1. Анализ производства и реализации продукции.

Источники информации: форма П-1 “Сведения о производстве и отгрузке продукции товаров и услуг”, за 1998-99 г.; плановые показатели.

Таблица 1.1

Выпуск и реализация продукции. (тыс. руб.)

| показатели | факт. Предыдущего года | отчетный период | выполнение плана | темп роста, % | ||||

| план | факт. | % | абсол. | |||||

| А | 1 | 2 | 3 | 4 | 5 | 6 | ||

| Объем товарной продукции, т | ||||||||

| в действующих ценах | 21862,36 | 24053,10 | 25064,00 | 104,20 | 1010,90 | 114,64 | ||

| в сопоставимых ценах | 23611,35 | 24053,10 | 25064,00 | 104,20 | 1010,90 | 106,15 | ||

| Объем реализованной продукции, т | ||||||||

| в действующих ценах | 19652,22 | 23580,50 | 23005,9 | 97,56 | -574,6 | 117,07 | ||

| в сопоставимых ценах | 21224,40 | 23580,50 | 23005,9 | 97,56 | -547,6 | 108,39 | ||

На предприятии план по производству товарной продукции (в сопоставимых ценах) выполнен на 104,2 %, следовательно, перевыполнение плана составило 1010,9 тыс. руб. План по реализации продукции недовыполнили на 2,44 % или на 574,6 тыс. руб. В основном это объясняется тем, что реализованная продукция учитывается по оплате, а не по отгрузке. Много продукции отгружается, а оплата приходит позже.

Темп роста товарной продукции планировался в размере 101,871 %, а реализованной продукции 111,1 %. Фактически же они составили 106,15 % и 108,39 %.

Предприятие прекрасно справилось с поставленной задачей по увеличению выпуска товарной продукции. План производства продукции был перевыполнен на 4,2 %, а план по реализации продукции недовыполнен только на 2,46 %. Это очень хорошие показатели для предприятия.

Таблица 1.2

Выпуск продукции.

| наименование | план | факт | зачисляется выполнение плана | отклонения от плана | ||||

| кол-во, т. | сумма, т.р. | кол-во, т. | сумма, т.р. | кол-во, т. | сумма, т.р. | кол-во, т. | сумма, т.р. | |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| молоко | 787,50 | 3866,25 | 825,61 | 4015,62 | 787,50 | 3866,25 | 38,11 | 149,37 |

| масло | 525 | 14080 | 577,93 | 15424,05 | 525 | 14080 | 402,93 | 1344,05 |

| творог | 175 | 1800 | 247,68 | 2524,52 | 175 | 1800 | 72,68 | 724,52 |

| сливки | 262,50 | 2141,25 | 165,12 | 1243,54 | 165,40 | 1243,54 | -97,38 | -897,71 |

| сметана | 175 | 1388,50 | 206,40 | 1604,42 | 175 | 1388,50 | 31,40 | 215,92 |

| кефир | 87,50 | 361,25 | 123,84 | 561,59 | 87,50 | 361,25 | 36,34 | 200,34 |

| ряженка | 87,50 | 413,75 | 82,56 | 333,62 | 82,56 | 333,62 | -4,94 | -80,13 |

| Итого | 2100 | 24053 | 2229,15 | 25064 | 1997,96 | 23073,16 | 479,15 | 1656,36 |

Из данных таблицы 1.2 следует, что план по производству (в рублях) выполнен на 104,2 % (25064/24053*100 %). План по номенклатуре и ассортименту выполнен на 95,93 % (23073,16/24053*100 %), т.е. коэффициент сортности равен 95,93 %. Следовательно, план недовыполнили на 4,07 %. Это не большое невыполнение.

Основной причиной незначительного несоответствия процентным выполнением плана и коэффициентом ассортиментности является не выполнение плана по таким видам продукции как: сливки ряженка. План был выполнен по таким продуктам как молоко, масло, творог, сметана и кефир.

План производства в натуральном выражении был выполнен на 106,15% (2229,15/2100*100 %). Он выше, чем стоимостной показатель (95,93 %), что указывает на увеличение объемов производства менее дорогостоящей продукции такой как молоко. А по номенклатуре и ассортименту в натуральном выражении план выполнен на 95,14% (1997,96/2100*100 %). Т.о. в результате не выполнения плана по ассортименту выпускаемой продукции объем товарной продукции снизился на -979,84 тыс. руб. Недополучение прибыли в размере 979,84 тыс. руб. можно считать резервом ее увеличения за счет выполнения плана по ассортименту.

Таблица 1.3

Структура выпущенной продукции, тыс. руб.

| Наименование продукции | план | факт . За отчетный год | Удельный вес, % | Факт. Выполнение при плановой структуре | Принимаемое выполнение плана по структуре | ||

| план | факт. | ||||||

| А | 1 | 2 | 3 | 4 | 5 | 6 | |

| молоко | 3866,25 | 4015,62 | 16,07 | 16,02 | 4028,76 | 4015,62 | |

| масло | 14080 | 15424,05 | 58,54 | 61,54 | 14671,81 | 14671,81 | |

| творог | 1800 | 2524,52 | 7,48 | 10,07 | 1875,66 | 1875,66 | |

| сливки | 2141,25 | 1243,54 | 8,90 | 4,96 | 2231,25 | 1243,54 | |

| сметана | 1388,50 | 1604,42 | 5,77 | 6,40 | 1446,86 | 1446,86 | |

| кефир | 361,25 | 561,59 | 1,50 | 2,24 | 376,43 | 376,43 | |

| ряженка | 413,75 | 333,62 | 1,72 | 1,33 | 431,14 | 333,62 | |

| Итого | 24053 | 25064 | 100 | 100 | 25061,92 | 23969,54 | |

Как следует из таблицы 1.3, выполнение плана по выпуску товарной продукции составило 104,2 %, а выполнение плана по структуре составило 99,65 %. Невыполнение плана по структуре было вызвано ассортиментными сдвигами. На этом предприятие потеряло 83,46 тыс. руб. Эту сумму можно считать резервом повышения товарной продукции за счет выполнения плана по структуре выпускаемой продукции.

Таблица 1.4

Кластирование продукции ОАО “Маслозавода” (тыс. руб./тыс. руб.)

| продукция | ТЭР в расчете на единицу продукции. | |||||||

| выпуск продукции | электро энергия | топливо | затраты на ремонт оборудования | вода | амортизация | оплата труда | чистая прибыль | |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| молоко | 142,59 | 0,026 | 0,0029 | 0,001 | 0,01 | 0,02 | 0,06 | 0,3 |

| масло | 99,81 | 1,46 | 0,084 | 0,005 | 1,59 | 0,02 | 0,08 | 0,6 |

| творог | 42,78 | 0,85 | 0,103 | 0,2 | 1,05 | 0,25 | 0,9 | 0,1 |

| сливки | 28,52 | 1,192 | 0,064 | 0,134 | 0,68 | 0,03 | 1,2 | 0,2 |

| сметана | 35,65 | 0,3 | 0,022 | 0,005 | 0,2 | 0,02 | 0,11 | 0,06 |

| кефир | 21,39 | 0,35 | 0,025 | 0,005 | 0,05 | 0,05 | 0,2 | 0,12 |

| ряженка | 14,26 | 0,68 | 0,21 | 0,0051 | 0,05 | 0,05 | 0,2 | 0,11 |

Для построения таблицы в баллах следует принять самое маленькое число за 1 место, следующее за ним за 2 место и т.д. В колонке чистая прибыль за 1 место принимается самое большой число, далее с уменьшением числа увеличиваются места. После заполнения таблицы с распределением мест считается сумма по каждому наименованию продукции.

Самая маленькая сумма соответствует продукции, которую предприятию выгоднее производить.

Таблица 1.5

Кластирование продукции ОАО “Маслозавод”. (распределение по местам)

| продукция | ТЭР в расчете на единицу продукции. | |||||||

| итого | электро энергия | топливо | затраты на ремонт оборудования | вода | амортизация | оплата труда | чистая прибыль | |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| молоко | 8 | 1 | 1 | 1 | 1 | 1 | 1 | 2 |

| масло | 24 | 7 | 5 | 2 | 6 | 1 | 2 | 1 |

| творог | 33 | 5 | 6 | 5 | 5 | 2 | 5 | 3 |

| сливки | 33 | 6 | 4 | 4 | 4 | 3 | 6 | 6 |

| сметана | 20 | 2 | 2 | 2 | 3 | 1 | 3 | 7 |

| кефир | 22 | 3 | 3 | 2 | 2 | 4 | 4 | 4 |

| ряженка | 29 | 4 | 7 | 3 | 2 | 4 | 4 | 5 |

Из таблицы 1.5 следует, что молоко пастеризованное (8) предприятию выгоднее производить, т.к. на него приходятся наименьшие затраты и наибольшая прибыль. На 12 отстает сметана (20 очков). Следующим продуктом идет кефир (22), затем масло (24). Масло являясь базовой продукцией маслозавода приносит наибольшую прибыль по сравнению с остальной продукций завода. По прибыльность за ним следует молоко (2 место) и творог (3 место). Далее места по затратам распределились в следующем порядке: ряженка, творог и сливки.

Следовательно, предприятию стоит производить такое количество молока и возможно увеличить его выпуск молока.

Таблица 1.6

Резервы увеличения объема товарной и реализованной продукции.

| Перечень резервов | Сумма, тыс. руб. |

| 1. Резервы увеличения товарной продукции | 1063,3 |

| 1.1 Выполнение плана по ассортименту | 979,84 |

| 1.2 Улучшение использования производственной мощности. | 83,46 |

| 2. Резервы роста реализованной продукции | 472,6 |

| 2.2 Сокращение остатков нереализованной товарной продукции | 472,6 |

| ИТОГО | 1535,9 |

2. Анализ основных фондов предприятия и их использования.

Источники информации: статистическая форма № 11 “Сведения о наличии движения основных фондов (основных средств) и других нефинансовых активов”.

Таблица 2.1

Динамика и структура основных фондов (тыс. руб.).

| показатели | на начало года | на конец года | отклонения | |||

| тыс. руб. | уд. вес, % | тыс. руб. | уд. вес, % | тыс. руб. | уд. вес, % | |

| А | 1 | 2 | 3 | 4 | 5 | 6 |

| А Всего основных фондов | 28767 | 100 | 30428,75 | 100 | 1661,75 | |

| Б промышленно-производственные основные фонды: | 28195,25 | 98,01 | 29871,25 | 98,17 | 1676 | 0,16 |

| 1 Здания | 16440,75 | 57,15 | 18188 | 59,77 | 1747,25 | 2,62 |

| 2 Сооружения | 1549 | 5,38 | 1953,25 | 6,42 | 404,25 | 1,04 |

| ИТОГО постоянная часть основных фондов | 17989,75 | 62,53 | 20141,25 | 66,19 | 2151,5 | 3,66 |

| 4 Машины и оборудование. | 9918,75 | 34,48 | 9498 | 31,21 | -420,75 | -3,27 |

| 4.1 силовые машины | 245 | 0,85 | 245 | 0,81 | 0 | -0,04 |

| 4.2 рабочие машины и оборудование | 9128,75 | 31,73 | 9128,75 | 30 | 0 | -1,73 |

| 4.3 измерительные приборы | 90,5 | 0,32 | 90,5 | 0,3 | 0 | -0,02 |

| 4.4 вычислительная техника | 33,75 | 0,12 | 33,75 | 0,11 | 0 | -0,01 |

| 5 Транспортные средства: | 186 | 0,66 | 159,25 | 0,52 | -26,75 | -0,14 |

| 5.1 грузовые автомобили | 81 | 0,07 | 81 | 0,07 | 0 | 0 |

| 6 Инструменты производственно -хозяйственный инвентарь | 201,5 | 0,36 | 72,75 | 0,24 | -128,75 | -0,12 |

| ИТОГО активная часть основных фондов | 10205,5 | 36,43 | 9730 | 31,98 | -475,5 | -4,45 |

| Г. Основные фонды др. отраслей, оказывающих услуги: | 571,75 | 1,99 | 557,5 | 1,83 | -14,25 | -0,16 |

| 1 жилищное хозяйство. | 571,75 | 1,99 | 557,5 | 1,83 | -14,25 | -0,16 |

Из таблицы 2.1 следует, что:

В пассивной части промышленно-производственных фондов произошел рост по всем показателям. А удельный вес этого вида основных фондов за 1999 год повысился на 3,66 %. Увеличение по зданиям составило 1747,25 тыс. руб., а удельный вес повысился на 2,62 %, по сооружениям 404,25 тыс. руб., удельный вес увеличился на 1,04 %.

В общем, на конец 1999 года пассивная часть основных фондов увеличилась на 2151,5 тыс. руб., а их удельный вес на конец года составил 66,19 %

Активная часть основных фондов за анализируемый период уменьшилась на 475,5 тыс. руб. или на 4,45 %. Уменьшение активной части основных фондов (по удельному весу) наблюдается по всем составляющим, кроме грузовых автомобилей. За анализируемый период их количество не изменилось. Уменьшение активной части основных фондов в основном произошло за счет уменьшения количества машин и оборудования (уменьшение на 420,75 тыс. руб.), в частности рабочих машин и оборудования, так же повлияло уменьшение транспортных средств на 0,14 % и составило на конец отчетного года 159,25 тыс. руб., что на 26,75 тыс. руб. меньше чем в предыдущем году.

Также произошло выбытие основных фондов других отраслей, оказывающих услуги, в частности жилищного хозяйства на 14,25 тыс. руб. и составило на конец отчетного года 1,83 %, что на 0,16 % меньше чем в предыдущем году. Это говорит об ухудшении социального обеспечения рабочих предприятия.

Уменьшение активной части основных производственных фондов говорит об ухудшении технической оснащенности предприятия, однако если учесть, что предприятие в 1999 году увеличило выпуск товарной продукции на 6 %, то можно сказать, что предприятие использует оборудование по интенсивному направлению

Опираясь на эти данные можно сказать, что увеличение выпуска продукции вызвано не увеличением парка наличного оборудования, а увеличением производительности. (Из парка наличного оборудования за отчетный год выбыло оборудования на сумму в 100,5 тыс. руб. (см. табл. 2.2), в поступило на 521,25 тыс. руб., при этом выпуск продукции увеличился почти в полтора раза).

Таблица 2.2

Движение основных фондов, тыс. руб.

| показатели | кол-во на начавло года | поступило в отчетном году | выбыло в отчетном году | наличие на конец года | Коэф. поступления, % | Коэф. выбытия, % | Коэф. Прироста, % |

|

|||

| всего | в т.ч. новых | всего |

в т.ч. новых |

|

|||||||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | ||

| А Всего основных фондов | 28767 | 2463,75 | 1441 | 802 | 529,5 | 30429 | 8,10 | 2,79 | 5,78 |

|

|

| Б промышленно-производственные основные фонды: | 28195 | 2463,75 | 1441 | 787,75 | 515,25 | 29871 | 8,25 | 2,79 | 5,94 |

|

|

| 1 Здания | 16441 | 1747,25 | 897 | 18188 | 9,61 | - | 10,63 |

|

|||

| 2 Сооружения | 1549 | 616 | 211,75 | 202,25 | 1953,3 | 31,54 | 13,67 | 26,1 |

|

||

| 3 Передаточные устройства | - | - | - | - | - | - | - | - | - |

|

|

| 4 Машины и оборудование. | 9918,8 | 100,5 | 61 | 521,25 | 265,25 | 9498 | 1,06 | 5,26 | -4,24 |

|

|

| 5 Транспортные средства: | 186 | - | - | 26,75 | 20,25 | 159,25 | - | 14,38 | -14,38 |

|

|

| 6 Инструменты производственно -хозяйственный инвентарь | 201,5 | - | - | 28 | 27,5 | 72,75 | - | 27,79 | 27,79 |

|

|

| Г. Основные фонды др. отраслей, оказывающих услуги: | 571,75 | - | - | 14,25 | 14,25 | 557,5 | - | 2,49 | 2,49 |

|

|

Из таблицы 2.2 следует, что уровень показателей характеризующих движение основных фондов достаточно высок.

Коэффициент поступления значительно превосходит коэффициент выбытия 8,1 % и 2,79 % соответственно. Это объясняется тем, что предприятие проводит реконструкцию зданий завода и в отчетном году закончило строительство нового цеха в который переводит производство масла и сливок, но при этом старое здание еще не списано с баланса предприятия. Наибольшее наращивание основных фондов происходит по следующим видам: инструменты; здания; сооружения и по основным фондам др. отраслей, оказывающих услуги.

Таблица 2.3

Техническое состояние основных фондов.

| Показатели. | Предыдущий год | Отчетный год | Отклонения |

| Первоначальная стоимость основных фондов, тыс. руб. | 28767 | 30428,75 | 1661,75 |

| Износ основных производственных фондов, тыс. руб. | 12343,5 | 12368,5 | 25 |

| Остаточная стоимость основных фондов, тыс. руб. | 16423,5 | 18060,25 | 1636,75 |

| Коэффициент износа, % | 42,91 | 40,65 | -2,26 |

| Коэффициент годности, % | 57,09 | 59,35 | 2,26 |

Как следует из таблицы 2.3 коэффициент износа оборудования составил в отчетном году 40,65 %, что на 2,26 % меньше чем в предыдущем году (42,91%). Такое снижение является позитивным моментом для данного предприятия, но не следует забывать, что даже 40,91 % еще слишком высокий показатель износы основных фондов.

Коэффициент годности к концу отчетного года увеличился на 2,26 % по сравнению с предыдущим годом и составил 59,35 %, т.е. намечается тенденция к увеличению коэффициента годности оборудования, но значение этого коэффициента еще очень мало.

Таблица 2.4

Эффективность использования основных производственных фондов.

| Показатели. | Предыдущий год | Отчетный год | отклонения |

|

|||

| Абс. | % | ||||||

| А | 1 | 2 | 3 | 4 |

|

||

| Среднегодовая стоимость ОПФ, тыс. руб. | 28393,00 | 28199,00 | -194,00 | 99,32 |

|

||

| Объем товарной продукции (сопоставимые цены) | 23611,35 | 25064,00 | 1452,65 | 106,15 |

|

||

| Прибыль от реализации продукции | 653,50 | 705,63 | 52,13 | 107,98 |

|

||

| Средне списочная численность производственно-промышленного персонала | 251,00 | 262,00 | 11,00 | 104,38 |

|

||

| Фондоотдача | 0,83 | 0,89 | 0,06 | 106,88 |

|

||

| Фондоемкость | 1,20 | 1,13 | -0,08 | 93,56 |

|

||

| Фондовооруженность | 113,12 | 107,63 | -5,49 | 95,15 |

|

||

| Рентабельность основных фондов | 2,30 | 2,5 | 0,2 | 108,72 |

|

||

| Среднегодовая выработка работника ППП | 94,07 | 95,66 | 1,59 | 101,70 |

|

||

Из таблицы 2.4 следует, что фондоотдача в отчетном году увеличилась на 0,06 руб./руб. и составила 0,89 руб./руб., фондоемкость соответственно снизилась на 0,08 руб./руб. и составила 1,13 руб./руб.

Это произошло за счет увеличения объема товарной продукции, также и за счет того, что при этом уменьшилась среднегодовая стоимость основных фондов. Снижение фондоемкости и повышение фондоотдачи - положительное явление для предприятия.

Повышение фондоотдачи произошло главным образом за счет повышения объема производства или более полного использования основных производственных фондов.

Изменения, произошедшие на предприятии повлияли на финансовый результат деятельности предприятия. В отчетном году 1999 и в предыдущем году 1998 предприятие получило прибыль от своей деятельности, в 1997 году у предприятия были только убытки от своей основной деятельности. В отчетном году, т.к. у предприятия появились прибыли, рентабельность основных фондов составила 2,5 %. В то время как в предыдущем году она была на 0,2 % ниже – 2,3 %.

Таким образом, эффективность использования основных фондов по сравнению с прошлым годом улучшилась.

Объем товарной продукции в отчетном году по сравнению с предыдущим годом увеличился на 1530,64 тыс. руб. На изменение объема производства оказали влияние:

1. Изменение фондоотдачи;

2. Изменение размера основных фондов.

Оценка влияния на изменение объема производства эффективности использования основных фондов.

1. Изменение объема товарной продукции за счет изменения среднегодовой стоимости основных фондов.

DТП = (ОФотч. - ОФпред )*Фотд.пред.

DТП = (28199-28393)*0,83 = -161,02 тыс. руб.

2. Влияние на изменение товарной продукции изменения фондоотдачи.

DТП = (Фотд.отч. – Фотд.пред.) * ОФотч.

DТП = (0,89-0,83)*28199 = 1691,94 тыс. руб.

3. Проверка: 1691,94-161,02 = 1530,92 тыс. руб.

Увеличение объема товарной продукции обусловлено увеличением фондоотдачи. Уменьшения основных фондов оказало негативное влияние на увеличение товарной продукции.

Подводя итог, хочется сказать, что в отчетном году оборудование работало 310 дней вместо 335 запланированных. Это говорит о том, что 20 дней, когда оборудование простаивало, могут быть резервом увеличения выпуска продукции. Для расчета резерва увеличения выпуска продукции за счет сокращения целодневных простоев оборудования используем формулу

РВПд = РД*ДВф.

Где РД = 20 дней

ДВф = 25064/310=80,85 тыс. руб. – дневная выработка оборудования

РВПд = 20*80,85= 1617 тыс. руб.

Соответственно фондоотдача составит - (25064+1617)/28119 = 0,95 руб./руб.

Рост фондоотдачи 0,95-0,89=0,06 руб./руб.

Износ 497,5 тыс. руб.

На ед. продукции составлял– 497,5/25064 = 0,02 руб.

На ед. продукции новой – 0,0186 руб.

Себестоимость продукции уменьшится на (0,02-0,0186)*25064 = 35,0896 тыс. руб.

Таблица 2.6

Резервы улучшения использования основных фондов.

| № | Перечень резервов | Эффект от использования резерва. | ||

| Дополнительный выпуск продукции, тыс. руб. | Снижение себестоимости, тыс. руб. | Рост фондоотдачи, руб. | ||

| 1 | 2 | 3 | 4 | 5 |

| 1 | Ликвидация внутрисменных и целодневных простоев оборудования | 1617 | 35,09 | 0,06 |

3. Анализ использования материальных ресурсов.

Источники информации: форма 5-З

Таблица 3.1

Материальные ресурсы.

| Показатели | Предыдущий год | Отчетный год | Отклонения | |

| Абсол. | % | |||

| Объем товарной продукции в сопоставимых ценах | 23611,35 | 25064 | 1452,65 | +6,15 |

| Материальные затраты в сопоставимых ценах | 18180,74 | 18556 | 375,26 | +2,07 |

| Материалоемкость | 0,77 | 0,74 | -0,03 | -3,9 |

| Материалоотдача | 1,2987 | 1,35 | 0,05 | 3,95 |

Из таблицы 3.1 следует, что затраты приходящиеся на 1 руб. товарной продукции в отчетном году уменьшились на 3 копейки и составили 0,74 руб. Темп роста материалоемкости составил 96,1 %. Уменьшение материалоемкости является положительным моментом и обусловлено в первую очередь изменением структуры выпускаемой продукции. В новом ассортименте преобладает менее доростоящая продукция (молоко). Показатель материалоотдачи в отчетном году по сравнению с предыдущим годом увеличился на 0,05 руб. и составил 1,35 руб., т.е. предприятие получает на 5 копеек больше от каждого вложенного рубля, чем в предыдущем году (1,3 руб.). Это также положительное явление.

По данным таблицы 3.1 можно посчитать относительную экономию (перерасход) материальных затрат:

Экономия = Мзотч. – Мзбаз.*К, где

К коэффициент роста объема товарной продукции.

К=2229,15/2110,9375 =1,056

Экономия 18556-18180*1,056= -642,08 тыс. руб.

Общее изменение объёма товарной продукции: 1452,65 тыс. руб.

1. Влияние изменения стоимости материальных затрат (колич.)

DТП = (Мотч. – Мпред.)*Мопред.

DТП = (18556 – 18180)*1,2987 = 488,7 тыс. руб.

2. Влияние изменения материалоотдачи (кол.).

DТП = (Моотч. – Мопред.)*Моотч.

DТП = (1,35 – 1,2987)*18556 = 951,9 тыс. руб.

3. Проверка: 488+951 = 1452 тыс. руб.

Таким образом, увеличение объема товарной продукции в основном обусловлено увеличением материалоемкости (951 тыс. руб.), хотя повышение материальных затрат так же сказалось на увеличении объема товарной продукции 488 тыс. руб.).

4. Анализ использования труда и заработной платы.

Источники информации: Статистическая форма П-4 Сведения о численности, заработной плате и движении работников”, заполняется с 1998г.

Таблица 4.1

Динамика численности персонала.

| Показатели | Предыдущий год | Отчетный год | Отклонения | |||

| Чел. | Уд. вес | Чел. | Уд. вес | Абс. | по уд. весу | |

| А | 1 | 2 | 3 | 4 | 5 | 6 |

| Всего | 242 | 100 | 264 | 100 | 22 | - |

| Работники списочного состава | 237 | 97,93 | 251 | 95,08 | 14 | -2,85 |

| Внешние совместители | 2 | 0,83 | 4 | 1,52 | 2 | 0,69 |

| Работники выполн. работу по договорам | 2 | 0,83 | 9 | 3,41 | 7 | 2,58 |

| По основному виду деятельности. | 235 | 97,11 | 253 | 95,83 | 18 | -1,28 |

Из таблицы 4.1 следует, что в отчетном году численность всех работающих увеличилась на двадцать два человека или на 8,33 % (22/264*100 %). Данное увеличение обусловлено увеличением численности по всем категориям:

Численность работников списочного состава увеличилась на 14 человек. Причем данное увеличение произошло за счет увеличения численности рабочих на 14 человек или на 5,3 %, т.к. в отчетном периоде были введены новые рабочие места в количестве 9. Однако произошло снижение численности работников списочного состава по структуре на 2,85 %. Это обусловлено тем, что в отчетном периоде на предприятии работали внешние совместители и работники по договорам (по численности на 2 и 7 человек больше, чем в предыдущем году соответственно).

Таким образом, за анализируемый период наблюдается увеличение численности по всем категориям промышленных рабочих и увеличение числа не промышленного персонала. Увеличение промышленного персонала обусловлено увеличение объёмов товарной продукции на 6 %.

Таблица 4.1.2

Движение рабочей силы.

| Показатели | Предыдущий год | Отчетный год | Отклонения |

| 1. Состояло в списочном составе на начало года | 259 | 247 | -12 |

| 2. Принято работников в течение года | 35 | 23 | -12 |

| 3. Выбыло работников всего | 23 | 6 | 17 |

| по собственному желанию | 23 | 6 | 17 |

| за прогулы и др. нарушения | - | - | - |

| по сокращению | - | - | - |

| 4. Состояло в списочном составе на конец года | 247 | 270 | 13 |

| 5. Средняя списочная численность работников | 251 | 262 | 11 |

| 6. Коэффициент оборота по приему, % | 14,17 | 8,52 | -5,65 |

| 7. Коэффициент оборота по выбытию, % | 8,88 | 2,43 | -6,45 |

| 8. Коэффициент текучести рабочей силы, % | 8,88 | 2,43 | -6,45 |

Из таблицы 4.2 следует, что за отчетный год в списочном составе работников предприятия произошли некоторые изменения, численность работников увеличилась на 11 человека. За отчетный год было принято 23 и выбыло 6 человека это на 12 и 17 человек соответственно меньше чем в прошлом 1998 году.

Коэффициент оборота по приему уменьшился на 5,65 % по сравнению с прошлым годом и составил 8,52 %, а коэффициент оборота по выбытию уменьшился на –6,45 % и составил 2,43 %. Это число достаточно мало и дает основание судить о том, что предприятие стабильно выплачивает заработную плату рабочим и работники не стремятся покинуть это предприятие.

В основном выбытие работников происходило по причинам текучести. К причинам текучести относятся, те которые не вызваны общественной необходимостью: за прогулы и другие нарушения трудовой дисциплины, по собственному желанию, уволенные по решению судебных органов, уволенные в связи с несоответствием квалификации, за самовольный уход с предприятия и другие причины.

Коэффициент текучести за отчетный период снизился на 6,45 % и составил 2,43 %. Уменьшение текучести кадров вызвано уменьшением увольнений по собственному желанию на 17 заявления, т.к. выбытие работников происходило только по собственному желанию. Это также является положительным для данного предприятия.

Таблица 4.3

Выработка товарной продукции.

| Показатели | Предыдущий год | Отчетный год | Отклонения | |

| Абсол. | % | |||

| Объем товарной продукции в сопоставимых ценах | 23611,35 | 25064 | 1010,9 | +6,15 |

| Среднесписочная численность ППП | 242 | 264 | 22 | +9,09 |

| Среднесписочная численность рабочих | 235 | 253 | 18 | +7,66 |

| Выработка 1 работающего ППП, тыс. руб. | 97,57 | 94,94 | -2,63 | -2,7 |

| Выработка 1 рабочего, тыс. руб. | 100,47 | 99,07 | -1,4 | -1,39 |

Из таблицы 4.2.1 следует, что выработка одного работника промышленно-производственного персонала уменьшилась по сравнению с предыдущим годом на 2,7 % (или на 2,63 тыс. руб.) и составила 94,94 тыс. руб., а выработка 1 рабочего уменьшилась на 1,39 % (или на 1,4 тыс. руб.) и составила 99,07 тыс. руб. Это уменьшение выработки обусловлено тем, что объем товарной продукции увеличился только на 6,15 %, а численности ППП на9,09 %.

На предприятии в отчетном периоде были введены дополнительные рабочие места – 9.

Таблица 4.4

Динамика заработной платы.

| Показатели | Предыдущий год | Отчетный год | Отклонения | |

| Абс. | % | |||

| 1 Среднесписочная численность ППП, чел | 242 | 264 | 22 | +9,09 |

| 2. Фонд заработной платы ППП (в действующих ценах), тыс. руб | 2456,32 | 2967,744 | 511,424 | +20,82 |

| (в сопоставимых ценах), тыс. руб. | 2652,83 | 2967,744 | 314,914 | +11,87 |

|

3. Среднемесячная заработная плата ППП (в действующих ценах), тыс. руб. |

204,69 | 247,312 | 42,622 | +20,82 |

| (в сопоставимых ценах) | 221,07 | 247,312 | 26,242 | +11,87 |

|

4. объем товарной продукции, тыс. руб. (в действующих ценах) |

21862,36 | 25064 | 3201,64 | +14,64 |

| (в сопоставимых ценах) | 23611,35 | 25064 | 1452,65 | +6,15 |

| 5. Затраты заработной платы на 1 руб. товарной продукции (в действующих ценах) | 0,1124 | 0,118 | 0,0056 | +4,98 |

| (в сопоставимых ценах) | 0,1125 | 0,118 | 0,0055 | +4,89 |

Из данных таблицы 4.3 следует, что в 1999 году фонд оплаты труда увеличился на 314,914 тыс. руб. в год или на 11,87 % (в сопоставимых ценах). Такое увеличение фонда оплаты труда можно объяснить тем, что в 1998 и 1999 году предприятие работало с прибылью и постепенно наращивало объем производства в 1998 году темп роста товарной продукции составил 102,1 %, в 1999 году уже 106,15 %, на 2000 год темп роста базисный планировался уже 111,3 %.

Среднемесячная заработная плата ППП составила в отчетном году 221,07 тыс. руб. (и в среднем на 1 человека составила 840 руб.). Это на 26,246 тыс. руб. больше, чем в предыдущем или на 11,87 % выше, чем в 1998году. Если в 1998 году среднемесячная заработная плата одного работника предприятия составляла 913,51 рублей, то в 1999 году она увеличилась на 24,28 рубля и составила 936,79 рублей.

Объем товарной продукции в отчетном году также увеличился на 3201,64 тыс. руб. и составил 25064 тыс. руб., это на 6,15 % больше чем в предыдущем году.

За счет незначительного увеличения объема товарной продукции и значительного увеличения численности промышленно-производственного персонала увеличились затраты заработной платы на 1 руб. товарной продукции на 0,56 копейки и составили 0,118 руб./руб., это на 4,89 % больше, чем в прошлом году.

Таблица 4.5

“Соотношение темпов прироста средней заработной платы и производительности труда”.

| Показатели | Предыдущий год | Отчетный год | к предыдущему году, % |

| Выработка на 1 работника ППП в сопоставимых ценах | 97,57 | 94,94 | 97,2 |

| Среднемесячная заработная плата ППП в сопоставимых ценах | 221,07 | 247,312 | 111,87 |

| Соотношение между приростом производительности труда и средней заработной платой | - | - | 86,89 |

Из таблицы 4.4 следует, что рост средней заработной платы опережает рост производительности труда на 14,67 %. (111,87-97,2). Это отрицательный момент для предприятия. Соотношение темпов роста производительности труда и заработной платы составило 86,89 %. Это приводит к повышению себестоимости продукции и, что очень важно, к понижению рентабельности предприятия. Т.о. прибыль предприятия направляется не в производство, а на потребление.

Резервы.

Имеющиеся трудовые ресурсы предприятия используются недостаточно полно. В среднем одним рабочим отработано 210 дней, вместо 218, в связи, с чем целодневные потери рабочего времени составили 8 дней на одного рабочего, а на всех 2112 (8*264) дня или 16896 (8*2112) часов.

Существенны и внутрисменные потери рабочего времени: за 1 день они составили 0,2 часа, а за все отработанные дни всеми рабочими – 0,2*210*264=10824 часа.

В нашем случае большая часть потерь рабочего времени вызвана субъективными факторами, что можно считать неиспользованными резервами увеличения фонда рабочего времени (РФРВ). Недопущение их равнозначно высвобождению 16 ((16896+10824)/1680) человек. Т.е. 16 можно привлечь к другим видам трудовой деятельности в рамках предприятия. И на том, что предприятию не понадобится нанимать дополнительных рабочих оно может сэкономить 14,98864 тыс. руб.

Сокращение потерь рабочего времени – один из резервов увеличения выпуска продукции. Чтобы посчитать его, необходимо потери рабочего времени (ПРВ) по вине предприятия умножить на плановую среднечасовую выработку продукции.

218*8*264 = 460416 часов по плану отработано рабочими

25064/460416 = 0,05 тыс. руб. / час. – плановая часовая выработка.

DТП = ПРВ*ЧВпл = 27720 * 0,05 = 1386 тыс. руб.

Резерв увеличения товарной продукции за счет увеличения часовой выработки в следствии механизации и автоматизации производства.

За часовую выработку возможную (ЧВв) принимается показатель часовой выработки базисного 1994 года – 0,059 тыс. руб.

DЧВ=ЧВв - ЧВф = 0,052 - 0,05 = 0,009

DВП = DЧВ*Пф*Дф*Удф*ПППф

DВП =0,002*7,8*210*0,7844*264= 678,3993 тыс. руб.

экономия з/п: 678,4/99,07=6,848 т.е. 7 человек

и экономия составит 7*936,79 * 12 = 78,69 тыс. руб.

Соответственно себестоимость продукции

18556/(25064+678,4)*25064=18066,99 тыс. руб.

Э = 18556-18066 = 490 тыс. руб.

Таблица 4.6

Резервы улучшения трудовых ресурсов, повышение производительности труда и экономии фонда заработной платы.

| Перечень резервов | Эффект от использования резерва | ||

| Доп. Выпуск продукции, тыс. руб. | Снижение себестоимости, тыс. руб. | Экономия фонда заработной платы, тыс. руб. | |

| 1 Ликвидация целодневных простоев, прогулов и прочих потерь рабочего времени | 1386 | 112,23 | 157,3 |

| 2 Повышение часовой производительности труда за счет снижения трудоемкости и прочих организационно-технических мероприятий. | 678,4 | 490 | 78,69 |

| ИТОГО | 2064,4 | 602,23 | 235,99 |

5. Анализ себестоимости продукции.

Источники информации: статистическая форма 5-З “Сведения о затратах на производство и реализацию продукции в денежном выражении” за 1999 и 1998 годы и калькуляция себестоимости товарной продукции в денежном выражении.

Таблица 5.1

Затраты на рубль товарной продукции.

| Показатели. | Предыдущий год | Отчетный год | Отклонения |

| А | 1 | 2 | 3 |

| Объем товарной продукции в сопоставимых ценах, тыс. руб. | 23611,35 | 25064 | 1452,65 |

| Себестоимость товарной продукции, тыс. руб. сопоставимые цены | 22658,91 | 23312,666 | 489,56 |

| Затраты на 1 рубль товарной продукции, руб. | 0,77 | 0,74 | 0,03 |

Из данных таблицы 5.1 следует, что себестоимость товарной продукции в отчетном году увеличилась на 489,56 тыс. руб. или на 2,58% (13312,66/22658,91*100% - 100 %), но это вызвано увеличением объема товарной продукции, а не увеличением затрат на 1 руб. товарной продукции. Себестоимость 1 тоны товарной продукции снизилась на -0,0297 тыс. руб., т.к. себестоимость 1 тоны продукции в 1999г. составила 0,9597тыс. руб. (23312,666/22658,91), в 1998 г. – 0,93тыс. руб.

Следует отметить, что используется понятие полной себестоимости, а не затрат на производство продукции (материальных).

Снижение себестоимости привело к снижению показателя затрат на 1 руб. товарной продукции на 0,03 тыс. руб. или на –3,9 % (0,74/0,77*100%-100%). Данный показатель улучшился в связи с тем, что темп роста полной себестоимости (102,571 %) ниже темпа роста товарной продукции (106,15 %). Это положительный момент для данного предприятия.

Из данных таблицы 5.2 следует, что фактические затраты на производство продукции увеличились в отчетном году по сравнению с прошлым годом на 489,56 тыс. руб. или на 2,353 %. Увеличение общих затрат главным образом связанно с увеличением материальных затрат (357,26 тыс. руб.), удельный вес которых в общем объеме производства понизился на 0,67 % с 80,24 % до 79,57 %. Однако, сырье и материалы на производство товарной продукции увеличились на 0,06 % или 504,9 тыс. руб., покупные полуфабрикаты и комплектующие уменьшились на 0,3865 % или 178,22 тыс. руб., затраты по транспортировка грузов увеличились на 0,04 %, однако, удельный вес работ и услуг производственных, хозяйственных выполненных сторонними организациями уменьшился на 0,245 %. Затраты на топливо и электроэнергию также увеличились на 0,0118 % и 0,13 % соответственно.

Таблица 5.2

Затраты по экономическим элементам.

| Показатели. | Предыдущий год | Отчетный год | Отклонения | |||

| Тыс. руб. | Уд. вес | Тыс. руб. | % | Абс. | По уд весу | |

| 1 Материальные затраты: | 18180,74 | 80,2366 | 18556 | 79,57 | 375,26 | -0,67 |

| 1.1 Сырье и материалы | 17089,9 | 75,422 | 17596,8 | 75,48 | 504,9 | 0,06 |

| 1.2 Покупные полуфабрикаты и комплектующие | 95,2 | 0,42 | 78,12 | 0,0335 | 178,22 | -0,3865 |

| 1.3 работы и услуги производственные, хозяйственные, выполненные сторонними организациями | 152,33 | 0,6723 | 99,6 | 0,427 | -52,73 | -0,245 |

| 1.3.1 по транспортировке грузов | 85,68 | 0,3781 | 97,65 | 0,4189 | 11,97 | 0,0408 |

| 1.4 Топливо | 373,2 | 1,647 | 386,7 | 1,6588 | 13,5 | 0,0118 |

| 1.5 Энергия | 464,59 | 2,0504 | 466,77 | 2,0022 | 2,18 | 0,13 |

| 2 Затраты на оплату труда | 2652,83 | 11,7077 | 2964,744 | 12,717 | 311,91 | 1,01 |

| 3 Отчисления на социальные нужды | 1021,34 | 4,5075 | 1141,426 | 4,896 | 120,086 | 0,3885 |

| 4 Амортизация | 672 | 2,97 | 497,5 | 2,134 | -174,5 | -0,836 |

| 5 Прочие затраты | 132 | 0,58 | 153 | 0,66 | 21 | 0,08 |

| Итого затрат | 22658,91 | 100 | 23312,666 | 100 | 489,56 | - |

По всем остальным элементам удельный вес повысился, кроме амортизации, которая у уменьшилась на 0,836 %: затраты на оплату труда на 1,01 %; отчисления на социальные нужды на 0,3885 %; прочие затраты на 0,08 %.

Производство данного маслозавод является материале емким, т.к. данный элемент (материальные затраты) занимает наибольший удельный вес в общей сумме затрат (79,57 %). Положительным моментом является снижение прочих затрат на 21 тыс. руб. и их удельного веса на 0,84 %.

Из таблицы 5.3 следует, что затраты возросли в среднем на 6,1 %, объем товарной продукции на 6,15 %. Следовательно экономия в 1999 году составила 187,29 тыс. руб. вызвана увеличением производства (экономия на масштабе). Перерасход был допущен по статьям: Общепроизводственные расходы; Расходы на содержание и эксплуатацию оборудования; Общехозяйственные расходы; Потери от брака; Прочие производственные расходы

По всем остальным статья – экономия.

Таблица 5.3

Затраты по статьям калькуляции.

| Показатели | Себестоимость товарной продукции по плану | Фактически выпущенная продукция | Экономия (-), перерасход (+) | Изменения затрат в % | Изменения затрат в % | ||

| По плановой себестоимости | По фактической себестоимости | По калькуляцио нным статьям | По всему выпуску. | ||||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 Сырье и материалы | 15956,10 | 17232,59 | 17089,9 | -142,69 | -0,00828 | -0,00606 | 108,5 |

| 3 Покупные п/ф, изделия и услуги производственного характера сторонних предприятий и организаций | 148 | 159,84 | 152,33 | -7,51 | -0,04698 | -0,00032 | 108,5 |

| 4 топливо и энергия на технологические цели | 777,87 | 840,10 | 837,79 | -2,31 | -0,00275 | -0,0001 | 107,1 |

| 5 заработная плата производственных рабочих | 2458,61 | 2655,30 | 2652,83 | -2,47 | -0,00093 | -0,0001 | 106,9 |

| 6 Отчисления на социальные нужды | 946,39 | 1022,10 | 1021,34 | -0,76 | -0,00074 | -0,00003 | 109,5 |

| 7 Расхода на подготовку и освоение производства | 123,10 | 132,95 | 126,5 | -6,45 | -0,02681 | -0,00027 | 108,5 |

| 8 Общепроизводственные расходы | 241,60 | 240,52 | 256,3 | 15,78 | 0,065608 | 0,00067 | 106,9 |

| 8 Расходы на содержание и эксплуатацию оборудования | 250,20 | 270,22 | 296 | 25,78 | 0,09542 | 0,001095 | 107,9 |

| 9 Общехозяйственные расходы | 80,00 | 86,40 | 100 | 13,60 | 0,157407 | 0,000365 | 107,5 |

| 10 Потери от брака | 19,90 | 21,49 | 30,1 | 8,61 | 0,400521 | 0,000365 | 108,1 |

| 11 Прочие производственные расходы | 185,60 | 200,45 | 195,8 | -4,65 | -0,02319 | -0,0002 | 108,3 |

| Производственная себестоимость | 21187,37 | 22882,36 | 22658,9 | -223,45 | -0,00977 | -0,00949 | 109,6 |

| 12 Коммерческие расходы | 623,60 | 673,49 | 709,65 | 36,16 | 0,053694 | 0,001535 | 108,6 |

| Полная себестоимость | 21810,97 | 23555,85 | 23668,6 | -187,29 | -0,00795 | -0,008 | 106,1 |

К резервам можно отнести перерасход, который в сумме составил: 15,78+25,78+13,6+8,61 = 63,77 тыс. руб.

Таблица 5.4

Расчет предельных издержек (тыс. руб.)

| № | Общие издержки | Средние издержки | Предельные | |||||

| Кол-во продукции | Сумма постоянных издержек | Сумма переменных издержек | Сумма общих издержек | Постоянные издержки | Переменные издержки | Общие издержки | Изменение суммы издержек общих делением на изменение в массе | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 1 | 0 | 2153,6 | 0 | 2153,6 | 0 | 0 | 0 | 0 |

| 2 | 2145,9 | 2153,6 | 20505,3 | 22658,9 | 0,99 | 9,56 | 10,55 | 9,56 |

| 3 | 2229,15 | 2153,6 | 21168 | 23312,6 | 0,966 | 9,5 | 10,466 | 9,5 |

Предельные издержки – это переменные дополнительные или добавленные издержки, связанные с производством еще 1 единицы продукции. В нашем случае если предприятие выпустит 2229,15 + 1 тону, то оно затратит на ее производство 9,5 руб.

Из таблицы 5.4 следует, что из 2 вариантов следует выбрать 3, т.к. там издержки значительно меньше.

Таблица 5.5

Расчет придельной выручки.

| Варианты. | 1 | 2 | 3 |

| Количество продукции | 0 | 2145,9 | 2229,15 |

| Общая сумма выручки | 0 | 21224,4 | 23005,9 |

| Предельная выручка | 0 | 9,89 | 10,32 |

Из таблицы 5.5 следует, что следует выбрать 3 вариант, так как у него наибольшая предельная выручка, т.е. от следующей произведенной тоны продукции предприятие в среднем получит 10,32 руб. дополнительной прибыли. Это объясняется тем, что в отчетном году в номенклатуре производимой продукции произошли существенные сдвиги по отношению к предшествующему году. Предприятие стало больше выпускать продукцию, которая больше пользуется спросом и рентабельность у нее больше.

Таблица 5.6

Расчет прибыльности.

| Варианты | 1 | 2 | 3 |

| Предельные издержки | 0 | 9,56 | 9,5 |

| Предельная выручка | 0 | 9,89 | 10,32 |

| Прибыльность | 0 | 0,33 | 0,82 |

Из таблицы 5.6 следует, что следует выбрать 3 вариант, так как у него наибольшая прибыльность.

Следовательно, по итогам последних трех таблиц 3 вариант самый лучший, т.к. у него наименьшие предельные издержки и наибольшая прибыльность. Значит увеличение впуска продукции предприятием с 2145,9 до 2229,15 тон обосновано.

Таблица 5.7

Резервы снижения себестоимости.

| Перечень резервов. | Сумма экономии, тыс. руб. |

| 1 Ликвидация перерасходов по статьям калькуляции затрат на производство | 63,77 |

| 1.1 общепроизводственные расходы | 15,78 |

| 1.2 Общехозяйственные расходы | 13,6 |

| 1.3 Расходы по содержанию и эксплуатации оборудования, на подготовку и освоение производства | 25,78 |

| 1.4 Потери от брака | 8,61 |

| 5. Ликвидация брака. | 19,9 |

| ИТОГО | 83,67 |

Возможный процент снижения затрат на производство за счет выявленных резервов:

Экономия составит 19,9 + 63,77 = 83,67 тыс. руб.

Полная себестоимость 23312,666 – 83,67 = 23228,99 тыс. руб.

Процент снижения затрат 83,67/23312,66 * 100 % = 0,3589 %.

6. Анализ финансового состояния и оборачиваемости оборотных средств.

Источник информации:5 форм бухгалтерской отчетности Ф. 1-5.

Таблица 6.1

Баланс-нетто.

| Актив | сумма | Пассив | сумма | ||

|

|

30095,837 | Источники собственных средств | 31013,969 | ||

|

|

9125,524 | ||||

| Заемные средства | 8229,954 | ||||

|

|

22,562 | ||||

| баланс | 39243,923 | баланс | 39243,923 |

Из таблицы 6.1 следует, что из собственных средств полностью сформированы основные средства предприятия 30095,837 руб., а оборотные средства покрываются собственными источниками только на 10,06 % или 918,132 руб. Остальные 89,96 % оборотных средств сформированы за счет краткосрочных кредитов банков. Заемные средства также формируют и денежные средства предприятия.

Основными источниками формирования финансовых ресурсов предприятия являются его собственные средства, доля которых составляет с 79,075 %. Большая часть финансовых ресурсов предприятия вложена основные средства. Структура средств предприятия и источников их покрытия за отчетный период не претерпела существенных изменений.

Основные средства и внеоборотные активы увеличились за отчетный период на 3,67 по отношению к 1998 году. Это увеличение произошло исключительно за счет увеличения основных средств и НМА 10,23 %, в то время как капитальные и финансовые вложения уменьшились.

По разделу запасы и затраты увеличились производственные запасы и НЗП. Готовая продукция на складе увеличилась. Это говорит о том, что предприятие реализует продукцию через склад, а не с конвейера. На складе продукция проводит около недели.

По разделу денежные средства и расчеты видно, что денежных средств у предприятия стало больше на 28,73 %, а дебиторская задолженность сократилась на 4,54 % по отношению к 1998 году. Это говорит о том, что предприятие принимает меря для возвращения выданных им кредитов.

По разделу расчеты и прочие пассивы: предприятие в отчетном периоде получило краткосрочный кредит и направило его на увеличение оборотных средств.

Следует обратить внимание на то, что у предприятия нет долгосрочных пассивов, но при этом увеличились краткосрочные кредиты банков на 3,22 % займы других кредиторов на 1,39 %.

Таблица 6.2

Бюджет предприятия на 1999 год. (тыс. руб.)

| Доходы и поступления | Сумма | Расходы и отчисления | сумма |

| Выручка от реализации | 23005,9 | Налог на прибыль | 246,97 |

| Материальные затраты | 18556 | ||

| Амортизационные отчисления | 497,5 | Прочие налоги | 296,5 |

| Прирост кредиторской задолженности | 250 | Прочие внереали зационные расходы | 1876,35 |

| Прочие операционные доходы | - |

В том числе 1. признанная пеня в экологический фонд |

308,6 |

| Прочие вне реализационные доходы | 172,3 | 2. убытки от реализации основных средств | 568,6 |

| Отвлеченные средства | 2224,956 | ||

| Фонд потребления | 179,13 | ||

| Фонд накопления | 526,5 | ||

| Итого | 23925,7 | Итого | 23925,7 |

Поступления денежных средств покрываю расходы и отчисления на предприятия. Следовательно, бюджет без дефицитные и вся прибыль направляется в фонды потребления и накопления.

Таблица 6.3

Структура имущества предприятия и источников его образования.

| Показатели. | На начало года, т.р. | В % к валюте баланса | На конец года, т.р. | В % к валюте баланса | Отклонения, % |

|

А |

1 |

2 |

3 |

4 |

5 |

| Актив | |||||

| Недвижимое имущество | 29029,836 | 73,975 | 30095,84 | 76,69 | 2,715 |

| Текущие активы всего | 8563,5 | 22,475 | 9148,086 | 23,31 | 0,835 |

| в т.ч. производственные запасы | 3152,6 | 8,274 | 3922,024 | 9,99397 | 1,72 |

| Готовая продукция | 714,9 | 1,876 | 1203,5 | 3,067 | 1,191 |

| Денежные средства | 17,59 | 0,0462 | 22,562 | 0,057 | 0,0108 |

| Краткосрочные финансовые вложения | - | - | - | - | - |

| Дебиторская задолженность | 4682,4 | 12,289 | 4000,093 | 10,19 | -2,1 |

| ИТОГО | 38102,82 | 100 | 39243,92 | 100 | - |

| Пассив | |||||

| Источник собственных средств | 28767 | 75,5 | 31013,969 | 79,03 | 3,53 |

| Заемные средства всего. | 9335,82 | 24,5 | 8229,954 | 20,97 | -3,53 |

|

в т.ч. краткосрочные ссуды банков |

3637,8 | 9,547 | 5562,2 | 14,17 | 4,62 |

| Краткосрочные займы | 2362,5 | 6,2 | 567,754 | 1,45 | -4,75 |

| Расчеты с кредиторами | 3335,52 | 8,754 | 2100 | 5,35 | -3,4 |

| ИТОГО | 38102,82 | 100 | 39243,92 | 100 | - |

Из данных таблицы 6.3 следует, что за отчетный год активы предприятия возросли на 1141,1 тыс. руб. или 2,908 % в том числе за счет увеличения объема текущих активов на 584,586 тыс. руб. или на 0,835 % , при этом недвижимое имущество увеличилось на 2,715 % или 1066,004 тыс. руб.. Следовательно, в течение отчетного года денежные средства вкладывались в текущие активы предприятия и в недвижимое имущество. Учитывая то, что в отчетном году предприятие взяло краткосрочный займы в размере 0,25 млн. руб., то можно сказать, что инвестиционные вложения осуществлялись в основном за счет заемных средств. Увеличение текущих активов на 0,835 % является положительным моментом для предприятия, т.к. текущих активов явно не хватает. Увеличение количества текущих активов главным образом произошло за счет увеличения производственных запасов на 1,72 %, готовой продукции на 1,19 % и денежных средств на 0,0108 %. Также следует отметить, что сумма дебиторской задолженности снизилась на 2,1 %. Это говорит о том, что предприятие занимается управлением дебиторской задолженности.

Пассивная часть баланса характеризуется преобладающим удельным весом собственных источников финансирования 79,3 %, и их доля в общем объеме источников увеличилась на 3,53 % с 75,5 % до 79,03 %. Структура заемных средств претерпела некоторые изменения. Так доля кредиторской задолженности уменьшилась на 3,53 %, снизились краткосрочные займы на 4,75 % с 2362,5 тыс. руб. до 567,754 тыс. руб., увеличились краткосрочные ссуды банков на 4,62 %.

Принимая во внимание высокую стоимость банковского кредита, а также отнесение на себестоимость продукции только часть величины процентов за кредит надо полагать, что имелась острая необходимость в дополнительных источниках финансирования.

Одним из важнейших критериев финансового положения предприятия является оценка его платежеспособности.

Показатели ликвидности:

1. Промежуточный коэффициент покрытия

отношение денежных средств, краткосрочных финансовых вложений и дебиторской задолженности к краткосрочным обязательствам

Кпром.Н.Г. = (17,59+4682,4)/9335,82=0,5034

Кпром.К.Г. = (22,562+4000,093)/8229,954 = 0,488782

Рекомендуемое значение данного показателя от 0,8 до 1

Оба наши показателя ниже рекомендуемого значения и значение промежуточного коэффициента покрытия за отчетный год снизилось на 0,01462.

2. Общий коэффициент покрытия

Кобщ. = итог 2 раздела актива к краткосрочным обязательствам

Кобщ.Н.Г. = 9072,984/9335,82 = 0,97185

Кобщ.К.Г. = 9148,08/8229,954 = 1,1116

Нормативное значение этого показателя равно 2.

Оба наши показателя ниже рекомендуемого значения, но значение общего коэффициента покрытия за отчетный год увеличилось на 0,13975.

3. Коэффициент обеспеченности собственными ресурсами.

Собственный оборотный капитал = собственный капитал (4 раздел пассива) – внеоборотные активы (1 раздел актива)

Ксб. = собственный оборотный капитал / оборотные средства

Ксб.Н.Г. = (28767-29029,836)/8563,5 = -0,0307

Ксб.К.Г. = (31013,966-30095,84)8)/9148,068= 0,100363

Нормативное значение коэффициента больше или равно 0,1.

Наш показатель на конец года входит в нормативное значение.

4. Собственный оборотный капитал.

Определяется как разность текущих активов и краткосрочных обязательств

Ксб об.кап.Н.Г. = 8563,5 – 9335,82 = - 772,32 тыс. руб.

Ксб об.кап.К.Г. = 9148,068 –8229,959 = 918,109 тыс. руб.

Это говорит о том, что текущие активы в конце отчетного года покрывают краткосрочные обязательства предприятия.

Анализ потенциального банкротства предприятия.

1. Коэффициент текущей ликвидности, меньше нормы

2. Коэффициент обеспеченности собственными средствами, входит в норму.

Следовательно, рассчитывается коэффициент восстановления платежеспособности за период в 6 месяцев.

Квост = (Ктек.лик.К.Г. + 6/Т(Ктек лик К.Г. – Ктек. лик Н.Г.)) / Ктек лик норматив.

Квост = ( 0,488782 + 6/12(0,488782-0,5034))/2 = 0,240737

Т.к. коэффициент меньше 1, то у предприятия нет реальной возможности восстановить свою платежеспособность в течение 6 месяцев.

Следовательно, следует обратить внимание на вероятность банкротства предприятия (по Альтману):

Z = 0.012X1 + 0.014X2 + 0.033X3 + 0.006X4 + 0.999X5

Z = 1.7952

Т.к. Z<1,81, то вероятность банкротства очень большая.

Показатели структуры источников средств (финансовой устойчивости)

1. Коэффициент независимости

Кнезав. = собственный капитал / валюта баланса

Кнезав.Н.Г. = 28767/38102,82 = 75,5 %

Кнезав.К.Г. = 31013,966/39243,92 = 79,03 %

В большинстве стран с развитыми рыночными отношениями считается достаточным, если этот показатель больше 50 %.

2. Коэффициент финансовой устойчивости

Кустойч.=(собственный капитал + долгосрочные заемные средства) / валюта баланса

Кустойч.Н.Г. = (28767+ 0) / 38102,82 = 75,5 %

Кустойч.= (31013,966 + 0) / 39243,92 = 79,03 %

Этот коэффициент также должен быть больше 50 %.

3. Коэффициент финансирования

К фин = собственный капитал / заемный капитал * 100%

К фин. Н.Г. = 28767/9335,82 *100 % = 308,14

К фин. К.Г. = 31013,966/8229,954 = 376,84 %

Коэффициент показывает, какая часть деятельности предприятия финансируется за счет собственных средств, а какая за счет заемных. Наш коэффициент показывает, что большая часть имущества предприятия сформирована за счет собственных средств.

Анализ оборачиваемости оборотных средств.

1. Общая оценка оборачиваемости активов предприятия.

1.1. Коэффициент оборачиваемости текущих активов (количество оборотов)

Коб = выручка от реализации / средняя величина текущих активов

КОб 98 = 21224,4/8563,5 = 2,48

КОб 99 = 25064/9148,086 = 2,74

1.2. Продолжительность одного оборота в днях

П = 360/Коб

П98 = 360/2,48 = 145,16 дня

П99 = 360/2,74 = 131,39 дня

1.3. Средняя величина текущих активов

ТА ср. =( ТАн.г.+ТАк.г.)/2

ТА ср.99 = (8563,5+9148,086)/2 = 8855,793 тыс. руб.

ТА ср.98 = (7487,972+8563,5)/2 = 8025,736 тыс. руб.

Таблица 6.2

Динамика показателей оборачиваемости активов.

| Показатели. | Предыдущий год | Отчетный год | Отклонения. |

| А | 1 | 2 | 3 |

| Выручка от реализации. | 21224,4 | 23005,9 | 1781,5 |

| Средняя величина текущих активов | 8025,736 | 8855,793 | 830,057 |

| Оборачиваемость текущих активов | 2,48 | 2,74 | 0,26 |

| Продолжительность оборота текущих активов, дни | 145,6 | 131,39 | -14,21 |

Из данных таблицы 6.2 следует, что выручка от реализации и средняя величина текущих активов увеличились на 1781,5 тыс. руб. и 830,057 тыс. руб. соответственно. Сократилась продолжительности оборота текущих активов на 14,21 дня с 145,6 до 131,39 дней. Соответственно увеличилась оборачиваемость текущих активов. Если в 1998 году текущие активы оборачивались 2,48 раза, то в 1999 оборачиваемость увеличилась на 0,26 раза и составила 2,74 оборота в год.

Сокращение продолжительности оборота свидетельствует об улучшении финансового положения предприятия.

2. Анализ дебиторской задолженности.

2.1 оборачиваемость дебиторской задолженности (количество оборотов)

ДЗ ср. = (ДЗнг + ДЗк.г.)/2

ДЗср 98 = (4682,4+5263,5) / 2 = 4972,95 тыс. руб.

ДЗср 99 = (4682,4+4000,093) / 2 = 4341,247 тыс. руб.

Одз = выручка от реализации/ ДЗср.

Одз 98 = 21224,4/4972,95 = 4,268 оборота

Одз 99 = 23005,9/4341,247 = 5,2994 оборота

2.2 период погашения дебиторской задолженности

Ппогаш. = 360/Одз

Ппогаш.98 = 360/4,268 = 84,349 дня

Ппогаш.99 = 360/5,2994 = 67,9322 дней.

2.3 доля дебиторской задолженности в текущих активах

Ддз = ДЗ/текущие активы * 100 %

Ддз 98 = 4972,95/8025,736 = 61,96254 %

Ддз 99 = 4341,247/8855,793 = 49,02155 %

Данные коэффициенты показывают изменения состояния дебиторской задолженности предприятия. Так средняя величина дебиторской задолженности сократились на 631,703 тыс. руб. с 4972,95 тыс. руб. в 1998 году до 4341,247 тыс. руб. в 1999 году. Соответственно увеличилась оборачиваемость дебиторской задолженности на 1,03 оборота в год. Это очень хороший показатель для предприятия. Также положительным моментом является сокращение периода погашения дебиторской задолженности на 16,42 дня с 84,35 дней до 67,93 дней. Очень большая доля дебиторской задолженности в текущих активах 61,96 % в 1998 г. снизилась 49,02 % в 1999 г, т. е. она уменьшилась на 12,94 %.

Для аокупателей, которые оплачивают отгруженную им продукцию предлагаю ввести систему скидок для стимулирования оплаты в более короткие сроки. Так как в условиях Российской действительности значимость сегодняшних денег важнее, чем будущих не только потому, что деньги обесцениваются, но и из-за эффекта упущенной выгоды.

Для стимулирования сокращения срока оплаты продукции с 68 до 30 дней

1) Iц = (1+0,0031)68 = 1,23426

2) Кп = 1/1,23426 = 0,81 т.е. с каждой тысячи в дебиторской задолженности предприятие теряет 190 руб. за 68 дней.

3) Iц = (1+0,0031)30 = 1,09730387

4) Кп = 1/1,09730387 = 0,91132 т.е. с каждой тысячи предприятие будет терять 88,68 руб. за время оборачиваемости дебиторской задолженности.

5) Т.о. за счет снижения периода погашения задолженности с 68 до 30 дней на 190-88,68 = 101,32 руб. сокращаются косвенные потери.

6) В таком случае предприятие может предложить своим покупателям скидку до 101,32/1000*100% = 10,032 %, если они оплачивают продукцию в течение 30 суток со дня отгрузки.

Новое предложение может звучать так если покупатели оплачивают продукцию в течение 10 дней, то им предоставляется скидка в размере 10 %, если оплата происходит в течение 30 дней, то скидка – 5 %, если срок оплаты более 30 дней. То скидка не предоставляется.

3. Анализ оборачиваемости товарно-материальных ценностей.

3.1 оборачиваемость запасов.

Озап = себестоимость реализованной продукции / ср. величину запаса

Озап 98 = 24190,375 / 3516,5 = 6,88 оборотов в год

Озап 99 = 23623,5164 / 3537312 = 6,68оборотов в год

3.2 средняя величина запаса

Ср. величина запаса = (ТМЗн.г. + ТМЗк.г.) / 2

Ср. вел-на запаса 98 = ( 3110976+3922024) / 2 = 3516,5 тыс. руб.

Ср. вел-на запаса 99 = ( 3152600 +3922024 ) / 2 = 3537,312 тыс. руб.

3.3 срок хранения запасов

Т хр = 360 / оборачиваемость ТМЗ

Т хр 98 = 360 / 6,88 = 52,33 дня.

Т хр 99 = 360 / 6,68 = 53,89 дней.

Показатели оборачиваемости товарно-материальных запасов говорят о том, что данное предприятие как и многие другие увеличивает запасы, т.к. падение покупательной способности денег заставляет предприятия вкладывать временно свободные денежные средства в запасы материалов. Поэтому “замораживание” определенной части средств в запасах хотя и снижает эффективность использования имущества на предприятии, но в какой то части спасает его от инфляции и не поставок сырья. Следует заметить, что предприятие хранит столь долго не само цельное молоко, а сухое молоко, которое может достаточно долго храниться и не терять своих свойств.

4. Показатели рентабельности

4.1 коэффициент рентабельности активов

Крн. акт. = чистая прибыль / средняя величина активов

Крн. акт 98 = 653,5 / 8025,736 * 100 %= 8,1426 %

Крн.Т.А.99 = 705,63 / 8855,793 *100 % = 7,968 %

4.2 Коэффициент рентабельности инвестиций

Крн. инв. = прибыль до уплаты налога / (валюта баланса – кратко срочные обязательства)

Крн. инв. 98 =882,23/(38102,82-9335,82) = 3,0668 %

Крн. инв.99 =952,6 /(39243,923 – 8229,954) = 3,0715 %

4.3 коэффициент рентабельности собственного капитала

Крн соб кап-ла = прибыль / собственный капитал

Крн соб кап-ла 98 = 653,5/28767 = 2,27 %

Крн соб кап-ла 99 =705,63 / 31013,699* 100 % = 2,27522 %

4.4 рентабельность реализованной продукции.

Крн. продукц. = прибыль / выручка от реализации * 100

Крн. продукц.98 = 653,5/21224,4 = 3,08 %

Крн. продукц.99 = 705,63 / 23005,9 * 100 % = 3,067 %

Таблица 6.3

Динамика показателей рентабельности (тыс. руб.).

| Показатели. | Предыдущий год | Отчетный год | Отклонения. |

| А | 1 | 2 | 3 |

| 1. Общая величина имущества | |||

| 2. Источник собственных средств | 28767 | 31013,699 | 2246,699 |

| 3. Краткосрочные обязательства | 9335,82 | 8229,954 | -1105,866 |

| 4. Средняя величина активов | 38647,649 | 38270,535 | -377,114 |

| 5. Средняя величина текущих активов | 8025,793 | 8855,736 | 829,943 |

| 6. Выручка от реализации | 21224,4 | 23005,9 | 1781,5 |

| 7. Прибыль до уплаты налога | 882,23 | 952,6 | 70,37 |

| 8. прибыль оставшаяся в распоряжении предприятия. | 653,5 | 705,63 | 52,13 |

| 9. Рентабельность активов, % | 1,69 | 1,84 | 0,15 |

| 10. Рентабельность текущих активов, % | 8,14 | 7,97 | -0,17 |

| 11. Рентабельность инвестиций, % | 3,067 | 3,072 | 0,005 |

| 12. Рентабельность собственного капитала, % | 2,27 | 2,275 | 0,005 |

| 13. Рентабельность реализованной продукции, % | 3,08 | 3,067 | -0,013 |

Из таблицы 6.3 следует, что все показатели увеличились. Увеличились собственные средства предприятия на 3434,464 тыс. руб., а также, что очень важно увеличились активы предприятия на 5464,442 тыс. руб. в том числе и оборотные на 241,492 тыс. руб.

Из таблицы 6.4 следует, что за период с 1 январь 1998 г. по 31 декабря 1999 г. изменилась структура активов, недвижимое имущество увеличилось на 2,72 %, количество текущих активов увеличилось на 0,84 %. Это говорит о том, что предприятие наращивает оборотные средства и проводит реконструкцию зданий завода. Что подтверждает и изменение структуры источников средств собственные средства увеличились на 3,53%, заемные соответственно уменьшились на 3,53 %. В 1999 году завод рассчитался с некоторыми кредитами. В результате заемные источники уменьшились на 3,53 %.

Коэффициент критической ликвидности за отчетный период снизился на 0,002 с 0,5 до 0,448. Это говорит о снижении части обязательств, которые могут быть погашены за счет наличности и ожидаемых поступлений за отгруженную продукцию, выполненные работы и оказанные услуги. Нормативное значение этого коэффициента 1-0,8.

Коэффициент текущей ликвидности показывает, что текущие активы покрывают краткосрочные обязательства на 0,97. В 1998 г. и на 1,11 в 1999 г. значение этого коэффициент снизилось на 0,13 . Это говорит о том, что текущие активы покрывают уменьшающиеся краткосрочные обязательства. Но этот коэффициент все же ниже норматива (2).

Таблица 6.4

Сводная оценка финансового состояния.

| № | Показатели. | Предыдущий год | Отчетный год | Отклонения. |

| 1 | Распределение активов в т.ч. | |||

| Недвижимое имущество | 73,975 | 76,69 | 2,715 | |

| Текущие активы | 22,475 | 23,31 | 0,835 | |

| 2 | Распределение источников собственных средств, % в т.ч. | |||

| Собственные | 75,5 | 79,03 | 3,53 | |

| Заемные источники | 24,5 | 20,97 | -3,53 | |

| 3 | Ликвидность и платежеспособность: | |||

| Коэффициент критической ликвидности | 0,5 | 0,488 | -0,002 | |

| Коэффициент текущей ликвидности | 0,97 | 1,11 | 0,13 | |

| Собственный оборотный капитал | -772,32 | 918,109 | 1690,429 | |

| Коэффициент обеспеченности собственными средствами | -0,03 | 0,1003 | 0,10303 | |

| Коэффициент восстановления платежеспособности | 0,2636 | 0,24 | -0,0236 | |

| 4 | Финансовая устойчивость | |||

| Коэффициент независимости, % | 75,5 | 79,03 | 3,53 | |

| Коэффициент финансовой устойчивости, % | 75,5 | 79,03 | 3,53 | |

| Коэффициент финансирования, % | 308,14 | 376,84 | 68,7 | |

| 5 | Оборачиваемость, дни | |||

| Текущих активов | 2,48 | 2,74 | 0,26 | |

| Дебиторской задолженности | 4,27 | 5,3 | 1,03 | |

| Запасов. | 6,88 | 6,68 | -0,2 | |

| 6 | Рентабельность, % | |||

| Совокупных активов | 1,69 | 1,84 | 0,15 | |

| Текущих активов | 8,1 | 8 | -0,1 | |

| Собственного капитала | 3,067 | 3,072 | 0,005 | |

| Реализованной продукции | 3,08 | 3,07 | -0,01 |

Собственный оборотный капитал в 1998 году составил 772,32 тыс. руб., т.е. кратко срочных обязательств было больше чем собственных оборотных средств. В 1999 году собственные оборотные средства составили уже 918,109 тыс. руб. соответственно коэффициент обеспеченности собственными средствами увеличился на 0,103 (-0,03 до 0,24 нормативное значение 0,1) . Но при этом коэффициент восстановления платежеспособности предприятия за отчетный год снизился с 0,2636 до 0,24 (это ниже нормативного 1). Это говорит о том, что у предприятия нет реальной возможности восстановить свою платежеспособность в течение 6 месяцев.

Коэффициенты независимости и финансовой устойчивости увеличились за отчетный период на 3,53 %, но все равно остались в пределах норматива. Нормативное значение этих коэффициентов больше 50 %.

Коэффициент финансовой устойчивости говорит о том, что 79,03 % имущества предприятия может использоваться длительное время.

Положительным является сокращение длительности оборота текущих активов и дебиторской задолженности на 13,77 дней и 16,42 дня соответственно. Но при этом увеличилась длительность оборота товарно-материальных запасов на 1,56 день.

Рентабельность за отчетный период увеличилась у совокупных активов и собственного капитала на 0,15 % и 0,005 % соответственно. У текущих активов и реализованной продукции рентабельность уменьшилась на 0,1 % и 0,01 % соответственно.

Все ликвидности и платежеспособности: коэффициент критической ликвидности и коэффициент текущей ликвидности ниже нормативных значений, коэффициент критической ликвидности продолжает уменьшаться, а показатели финансовой устойчивости находятся в пределах нормы и продолжают увеличиваться. Показатели рентабельности за отчетный период претерпели некоторые изменения, так рентабельность совокупных активов и собственного капитала увеличились, а остальные показатели рентабельности уменьшились. Показатели оборачиваемости за отчетный период улучшились.

Поскольку сохранение сложившихся негативных тенденций на предприятии может привести к банкротству руководству предприятия необходимо принять срочные меры по его стабилизации. Такими мерами могут быть инвентаризация активов предприятия и освобождение их от балласта неликвидных и залежалых запасов. Ускорение отгрузки товаров и расчетов с покупателями и заказчиками (сокращение дебиторской задолженности.)

Таблица 6.5

Резервы улучшения финансового состояния.

| № | Перечень резервов. | Сумма, тыс. руб. |

| 1 | Взыскание дебиторской задолженности. | 4000,093 |

Из перечня возможных резервов предприятие может воспользоваться только взысканием задолженности, т.к. падение покупательной способности денег заставляет предприятия вкладывать временно свободные денежные средства в запасы материалов. Поэтому “замораживание” определенной части средств в запасах хотя и снижает эффективность использования имущества на предприятии, но в какой то части спасает его от инфляции и не поставок сырья. Также на величину товарно-материальных запасов влияет то, что сейчас очень распространены поставки только большими партиями, даже если предприятию не нужно столько комплектующих, ему приходить их покупать большой партией, т.к. меньших партии или невозможно найти или они стоят гораздо дороже.

7. Анализ прибыли и рентабельности.

Источники информации: ф. № 1 “Бухгалтерский баланс”, ф. № 2 “Отчет о прибылях и убытках”, ф. № 3 “Отчет о движении капитала”, ф. 5-З сведения о затратах на производство и реализацию продукции (работ, услуг)”.

Таблица 7.1

Анализ балансовой прибыли.

| Показатели. | Предыдущий год | Отчетный год | Отклонения. | Темп роста, | ||||||

| Сумма | Уд. вес | Сумма | Уд. вес | Сумма | Уд. вес | % | ||||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | |||

| 1. Выручка от реализации | 21224,4 | 100 | 23005,9 | 100 | 1781,5 | - | 108,39 | |||

| 2. Себестоимость реализации | 18435,7 | 86,86 | 18982,03 | 82,509 | 546,33 | -4,35 | 102,96 | |||

| 3. Коммерческие расходы | 956,325 | 4,51 | 1256,2 | 5,46 | 299,87 | 0,95 | 131,356 | |||

| 4. Управленческие расходы | - | - | 362,5 | 1,58 | 362,5 | 1,58 | - | |||

| 5. Прибыль (убыток) от реализации | 1832,38 | 8,63 | 893,7 | 3,88 | -938,68 | -4,75 | 48,773 | |||

| 6. Проценты к получению | ||||||||||

| 7. Проценты к уплате | ||||||||||

| 8. Доходы от участия в других организациях | ||||||||||

| 9. Прочие операционные доходы | - | - | 52,9 | 0,23 | 52,9 | 0,23 | - | |||

| 10. Прочие операционные расходы | 562,3 | 2,65 | 63,9 | 0,28 | -498,4 | -2,28 | 11,36 | |||

| 11. Прибыль убыток от финансовой деятельности | 1270,08 | 8,633 | 882,7 | 3,84 | -387,38 | -4,79 | 69,5 | |||

| 12. Прочие вне реализационные доходы | 82,4 | 0,36 | 82,4 | 0,36 | - | |||||

| 13. Прочие внереализа- ционные расходы | 387,85 | 1,398 | 12,5 | 0,05 | -374,5 | -1,348 | 3,223 | |||

| 14. Прибыль (убыток) отчетного периода | 882,23 | 4,157 | 952,6 | 4,14 | 70,37 | -0,017 | 108 | |||

| 15. Налог на прибыль | 228,73 | 1,078 | 246,97 | 1,074 | 18,24 | -0,004 | 107,9745 | |||

| 16. Отвлеченные средства | ||||||||||

| 17. Нераспределенная прибыль (убыток) отчетного периода. | 653,5 | 3,08 | 705,63 | 3,067 | 52,13 | -0,013 | 107,98 | |||

Из данных таблицы 7.1 следует, что балансовая прибыль в отчетном году составила 952,6 тыс. руб. Это на 70,37 тыс. руб. больше чем в прошлом году 1998 году, следовательно, чистая прибыль также увеличилась с 653,5 тыс. руб. в 1998 г. до 705,63 тыс. руб. в 1999 году, т.е. прибыль увеличилась на 107,98 %.

В динамике финансовых результатов можно отметить следующие изменения:

Положительные

1. Выручка от реализации увеличилась на 108,39 %.

2. Полная себестоимость (102,96 %) продукции растет меньшими темпами, чем выручка от реализации (108,39 %). Это свидетельствует об относительном снижении затрат на производство продукцию.

3. Растут расходы периода и убытки от прочей реализации уменьшающимися темпами..

4. Появились прочие операционные доходы и прочие внереализационные доходы.

Изменения а привели к повышению прибыли отчетного периода на 52,13 тыс. руб.

Отрицательные

1. Прибыль от реализации растет медленнее (48,77 %), чем выручка от реализации (108,4 %).

2. Опережающими темпами растут расходы периода и убытки от прочей реализации.

В структуре балансовой прибыли также произошли изменения:

Отрицательные.

1. Снизилась доля прибыли от реализации (-4,75 %);

2. Снизилась доля прибыли орт финансово-хозяйственной деятельности на 387,38 тыс. руб. (-4,79 %);

Положительные

1. Увеличилась прибыль отчетного периода (952,6 тыс. руб.);

2. Увеличилась чистая прибыль (705,67 тыс. руб.).

Следовательно, у предприятия имеются резервы роста балансовой прибыли за счет: снижения полной себестоимости продукции, уменьшения прочих операционных расходов.

Таблица 7.2

Использование чистой прибыли (тыс. руб.)

| показатели | Предыдущий год | Отчетный год | Отклонения +/- |

| А | 1 | 2 | 3 |

| Чистая прибыль | 653,5 | 705,63 | 52,13 |

| 1.1 Резервный фонд | - | - | - |

| 1.2 Фонд накопления | - | 556,3 | 556,3 |

| 1.3 Фонд социальной сферы | - | 82,3 | 82,3 |

| 1.4 Фонд потребления | - | 67,03 | 67,03 |

| 1.5 На благотворительные и другие цели. | - | - | - |

Из таблицы 7.2 следует, что чистая прибыль распределялась между фондами только в отчетном году, т.к. в предыдущем году чистая прибыль не распределялась между фондами. В отчетном году прибыль была поделены между фондом накопления и фондом социальной сферы и фондом потребления. Следовательно, доля реинвестированной прибыли составила примерно 78,837 %.

Показатели рентабельности:

1. Рентабельность предприятия (производственных фондов)

Рф = Пб*(ОПФср+О), где

Пб балансовая прибыль

О- средние остатки материальных оборотных средств по балансу (210 среднее арифметическое)

Рф = 952,6/(10205,5 +3516,5) = 6,94 %

2. Рентабельность реализованной продукции (продаж)

Рп = Пр/В, где

Пр прибыль от реализации

В выручка от реализации

Рп = 893,7/23005,9*100 % = 3,88 %