Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Оценка рыночной стоимости оборудования

Курсовая работа: Оценка рыночной стоимости оборудования

КУРСОВАЯ РАБОТА

на тему

ОЦЕНКА РЫНОЧНОЙ СТОИМОСТИ ОБОРУДОВАНИЯ

дата оценки: 24 июля 2008 г.

"Оценка активов, бизнеса и инвестиций".

Санкт-Петербург

1. Основные факты и выводы

1.1. Основание для проведения оценки

1.2. Объекты оценки

1.3. Состав оцениваемых прав

1.4. Виды оцениваемых стоимостей

1.5. Цель и задача оценки

1.6. Дата проведения оценки

1.7. Период проведения работ

1.8. Дата составления отчета

1.9. Краткие сведения о заказчике

1.10. Краткие сведения об исполнителе и оценщике,

составлявшем настоящий отчет

1.11. Используемые стандарты оценки

1.12. Результаты оценки и итоговая величина стоимости объектов оценки

2. Ограничивающие условия и обстоятельства, существенные

предположения и допущения

2.1. Общие ограничивающие условия и обстоятельства

2.2. Частные предположения и допущения

3. Документы, определяющие количественные и качественные

характеристики объектов оценки

4. Процедура оценки рыночной стоимости движимого имущества

4.1. Суть и основные этапы процесса оценки

4.2. Используемая терминология

4.3. Описание общепринятых подходов к оценке

4.3.1. Сравнительный подход

4.3.2. Доходный подход

4.3.3. Затратный подход

5. Идентификация и описание объектов оценки

5.1. Описание объектов оценки

5.2. Анализ внешней среды

6. Социально-экономические обзоры

6.1. Обзор текущей социально-экономической ситуации в России

6.2. Текущие показатели экономического развития Санкт-Петербурга

7. Обоснование применяемых подходов к оценке

8. Определение рыночной стоимости объектов оценки

8.1. Определение рыночной стоимости объектов оценки в рамках затратного подхода

8.1.1. Общие положения

8.1.2. Определение полной восстановительной стоимости

8.1.3. Определение величин накопленного износа

8.1.4. Итоговое определение рыночной стоимости объектов оценки в рамках затратного подхода

8.2. Определение рыночной стоимости объектов оценки в рамках сравнительного подхода

8.2.1. Методика оценки

8.2.2. Подбор аналогов

8.2.3. Расчет рыночной стоимости

8.3. Определение рыночной стоимости объектов оценки в рамках доходного подхода

8.3.1. Общие положения

8.3.2. Определение шага и длительности прогнозного периода

8.3.3. Прогнозирование будущих доходов

8.3.4. Определение операционных расходов

8.3.5. Определение чистого операционного дохода

8.3.6. Определение нормы отдачи на капитал

8.3.7. Расчет ставки капитализации

8.3.8. Расчет стоимости оборудования

8.4. Согласование результатов

8.5. Итоговое суждение о рыночной стоимости объектов оценки

9. Расчет ликвидационной стоимости движимого имущества

9.1. Общие положения

9.2. Факторы, влияющие на рыночную стоимость

9.3. Определение ликвидационной стоимости оцениваемого движимого имущества

10. Итоговое суждение о рыночной и ликвидационной стоимостях оцениваемого имущества

11. Перечень использованных в работе нормативных документов и источников информации

12. Перечень приложений

Основание для проведения оценки

Основанием для проведения оценки является Договор № _________________ от 24 июля 2008 г., заключенный между ОАО «Кракатушка» (далее именуемое – Заказчик) и (далее – Исполнитель).

1.1. Объекты оценки

Оценке подлежат объекты движимого имущества – промышленное оборудование, входящее в состав автоматической производственной линии Salvagnini[1] C1/S4/P4, – состав которого с указанием местоположения, основных количественных и качественных характеристик приведен в главе «Идентификация и описание объектов оценки» настоящего Отчета.

Суммарная величина первоначальной балансовой стоимости, представленного к оценке движимого имущества, составляет 1 609 508 руб. 83 коп.

Суммарная величина остаточной стоимости, представленного к оценке движимого имущества, составляет 598 194 руб. 75 коп.

1.2. Состав оцениваемых прав

Под составом оцениваемых прав понимается право собственности ОАО «Кракатушка» на оцениваемые объекты движимого имущества без обременений и ограничений, так как на объекты оценки не зарегистрированы какие-либо обременения и ограничения.

1.3. Виды оцениваемых стоимостей

Определению подлежат рыночная и ликвидационная стоимости. Определение данных понятий в соответствии с Федеральным Стандартом Оценки «Цель оценки и виды стоимости (ФСО № 2)», утвержденным Приказом Минэкономразвития России № 255 от 20.07.2007 г. приведены ниже.

Рыночная стоимость объекта оценки – наиболее вероятная цена, по которой объект оценки может быть отчужден на дату оценки на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства, т.е. когда:

- одна из сторон сделки не обязана отчуждать объект оценки, а другая сторона не обязана принимать исполнение;

- стороны сделки хорошо осведомлены о предмете сделки и действуют в своих интересах;

- объект оценки представлен на открытом рынке посредством публичной оферты, типичной для аналогичных объектов оценки;

- цена сделки представляет собой разумное вознаграждение за объект оценки и принуждения к совершению сделки, в отношении сторон сделки, с чьей-либо стороны не было;

- платеж за объект оценки выражен в денежной форме.

Ликвидационная стоимость – расчетная величина, отражающая наиболее вероятную цену, по которой данный объект оценки может быть отчужден за срок экспозиции объекта оценки, меньший типичного срока экспозиции для рыночных условий, в условиях, когда продавец вынужден совершить сделку по отчуждению имущества.

Ликвидационная скидка – величина стоимости, выраженная в процентном отношении, на которую может быть уменьшена рыночная стоимость объектов оценки в условиях отчуждения на открытом рынке в срок, меньший обычного срока экспозиции аналогичных объектов.

1.4. Цель и задача оценки

В данном Отчете определяются величины рыночной и ликвидационной стоимостей объектов оценки. Результаты оценки будут использованы для установления условий кредитования.

1.5. Дата проведения оценки

Оценка выполнена по состоянию на 24 июля 2008 г.

Курс долл. США на дату оценки: 23,322 руб. за 1 долл. США.

Курс евро на дату оценки: 36,7695 руб. за 1 евро.

1.6. Период проведения работ

С 24 июля 2008 г. по 31 июля 2008 г.

1.7. Дата составления Отчета

31 июля 2008 года.

1.8. Краткие сведения о Заказчике

ОАО «Кракатушка»

1.9. Краткие сведения об Исполнителе и Оценщике, составлявшем настоящий Отчет

1.10. Используемые стандарты оценки

Настоящий Отчет выполнен Исполнителем (Оценщиком) в соответствии с действующим законодательством Российской Федерации, в том числе в соответствии с Федеральным законом РФ от 29.07.98 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации» в действующей редакции. При подготовке Отчета об оценке Исполнитель и Оценщик руководствовались стандартами оценочной деятельности: федеральными стандартами оценки: ФСО № 1 (Приказ Минэкономразвития РФ от 20.07.2007 г. № 256), ФСО № 2 (Приказ Минэкономразвития РФ от 20.07.2007 г. № 255), ФСО № 3 (Приказ Минэкономразвития РФ от 20.07.2007 г. № 254).

1.11.

1.12. Результаты оценки и итоговая величина стоимости объектов оценки

Результаты оценки и итоговые величины стоимости оцениваемого имущества приведены в таблице ниже.

Рыночная и ликвидационная стоимости оцениваемого имущества

Табл. № 1

|

№ п/п |

Наименование объекта оценки |

Инв. № |

Рыночная стоимость, руб. |

В том числе НДС, руб. |

Ликвидационная стоимость, руб. |

В том числе НДС, руб. |

| 1 | Производственная линия Salvagnini C1/S4/P4 | 1257 |

32 700 000 |

4 988 136 | 21 900 000 |

3 340 678 |

|

Итого: |

- |

32 700 000 |

4 988 136 |

21 900 000 |

3 340 678 |

2. Ограничивающие Условия и обстоятельства, существенные предположения и допущения

2.1. Общие ограничивающие условия и обстоятельства

1. Настоящий Отчет достоверен лишь в полном объеме. Приложения являются неотъемлемой частью настоящего Отчета.

2. Отчет содержит профессиональное мнение Оценщика относительно рыночной стоимости движимого имущества и не является гарантией того, что данное движимое имущество будет продано на свободном рынке по цене, равной стоимости, указанной в настоящем Отчете.

3. Оценка произведена с учетом всех ограничивающих условий и обстоятельств, предположений и допущений, установленных либо условиями исходной задачи, либо введенных нижеподписавшимся оценщиком.

4. Заказчик принимает на себя обязательство заранее освободить Оценщика и Исполнителя от всякого рода расходов и материальной ответственности, происходящих из-за иска третьих лиц к Оценщику и/или Исполнителю, вследствие легального использования результатов настоящего Отчета, кроме случаев, когда окончательным судебным порядком определено, что возникшие убытки и потери явились результатом мошенничества, халатности или умышленно неправомочных действий со стороны Оценщика и/или Исполнителя.

5. От Исполнителя (его персонала и представителей) не требуется появляться в суде или иным образом свидетельствовать в связи с проведением данной оценки, иначе как по официальному вызову суда.

6. Оценщик не принимает на себя ответственности за надежность и достоверность информации, полученной от представителей Заказчика и Общества и других лиц, упоминаемых в Отчёте, в письменной или устной форме и независимо от того, подтверждена ли она документально. Он исходит из того, что такая информация является достоверной, если она не противоречит профессиональному опыту Оценщика.

7. Оценщик не проводил юридической экспертизы полученных документов и исходил из собственного понимания их содержания и влияния такового на оцениваемую стоимость. Он не несёт ответственности за точность описания (и сами факты существования) оцениваемого права, но ссылается на документы, которые явились основанием для вынесения суждений о составе и качестве прав на оцениваемое движимое имущество.

8. Оценщик не принимает на себя ответственности за изменение экономических, юридических и иных факторов, которые могут возникнуть после даты оценки и повлиять на рыночную ситуацию, а, следовательно, и на рыночную стоимость объекта, если таковые не должны были быть им предвидены в процессе выполнения работ.

9. Не все использованные документы включены в состав приложений (а лишь те, которые представлялись Оценщику существенными для понимания содержания Отчёта). При этом в архиве Исполнителя будут храниться копии всех существенных материалов, использованных при подготовке Отчёта.

10. Количество значащих цифр в промежуточных результатах не должно вводить получателя Отчёта в заблуждение относительно точности соответствующих чисел – они не округлены лишь для того, чтобы избежать «наращения» ошибки итогового результата. Именно он будет округлён в соответствии с правилами арифметики и сообразно качеству исходных данных.

11. Обстоятельства, препятствующие проведению оценки, согласно действующему законодательству отсутствуют.

2.2. Частные предположения и допущения

1. В рамках настоящей работы определение рыночной и ликвидационной стоимостей оцениваемого движимого имущества произведено в соответствии с Заданием на оценку.

3. Документы, определяющие количественные и качественные характеристики объектов оценкиЗаказчиком были предоставлены следующие документы:

1. Справка ОАО «Кракатушка» 88 от 24 07 2008 г.;

2. Инвентарная карточка учета объекта основных средств № 1257 23.07.2008 г.;

3. Договор поставки 51-ПО/00 от 14.03.2008 г.;

4.

Акт приема

передачи имущества по договору поставки № 51-ПО/00

от 14.03.2008 г.;

5. Договор аренды 9 от 09.01.2008 г.;

6. Спецификация № 1 к договору аренды № 9 от 09.01.2008 г. от 09.01.2008 г.;

7. Акт приемки-передачи имущества по договору аренды № 9 от 09.01.2008 г. от 09.01.2008 г.;

8. Договор аренды 10 от 01.01.2008 г.;

9. Спецификация № 1 к договору аренды № 10 от 01.01.2008 г. от 01.01.2008 г.;

10.Акт приемки-передачи имущества по договору аренды № 10 от 01.01.2008 г. от 01.01.2008 г.;

Копии указанных выше документов приведены в Приложении к настоящему Отчету.

4. Процедура оценки рыночной стоимости движимого имущества4.1. Суть и основные этапы процесса оценки

Процесс оценки состоит из следующих этапов:

Сбор общих данных и их анализ. На этом этапе были проанализированы данные, характеризующие экономические, социальные и другие факторы, влияющие на рыночную стоимость объекта оценки.

Сбор специальных данных и их анализ. На данном этапе была собрана более детальная информация, относящаяся к оцениваемому имуществу. Сбор данных осуществлялся путем изучения соответствующей документации, консультаций с поставщиками и производителями оборудования, аналогичного оцениваемому.

Сбор информации производился по следующим направлениям:

- о технических характеристиках и параметрах оцениваемого имущества;

- о ценах на объекты, аналогичные оцениваемым, представленные на первичном и вторичном рынках.

Обоснование применения подходов к оценке объекта. На основе собранной ранее информации был произведен выбор подходов к оценке имущества и произведен расчет.

Подготовка Отчета об оценке. На заключительном этапе работы составлялся письменный Отчет.

4.2. Используемая терминология

Применяемые в настоящем Отчете понятия, термины и определения соответствуют положениям Федерального закона «Об оценочной деятельности в РФ» № 135-ФЗ от 29.07.1998 г., а также используемым Федеральным Стандартами Оценки, утвержденными Приказами Минэкономразвития России № 256 от 20.07.2007 г., № 255 от 20.07.2007 г., № 254 от 20.07.2007 г.

Оценка стоимости – это совокупность логических процедур и расчетов, имеющих формирование обоснованного заключения о величине стоимости объекта. По сути, это моделирование представлений потенциальных рационально мыслящих и свободных в действиях покупателей и продавцов о полезности имущества, зависимости таковой от его свойств и об их готовности приобрести данную полезность (расстаться с ней) за уместную (по их представлениям) сумму денег. Методы и технологии оценки фиксируются в форме тех или иных Стандартов оценки.

Рыночная стоимость объекта оценки – наиболее вероятная цена, по которой объект оценки может быть отчужден на дату оценки на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства, т.е. когда:

- одна из сторон сделки не обязана отчуждать объект оценки, а другая сторона не обязана принимать исполнение;

- стороны сделки хорошо осведомлены о предмете сделки и действуют в своих интересах;

- объект оценки представлен на открытом рынке посредством публичной оферты, типичной для аналогичных объектов оценки;

- цена сделки представляет собой разумное вознаграждение за объект оценки и принуждения к совершению сделки, в отношении сторон сделки, с чьей-либо стороны не было;

- платеж за объект оценки выражен в денежной форме.

Ликвидационная стоимость – расчетная величина, отражающая наиболее вероятную цену, по которой данный объект оценки может быть отчужден за срок экспозиции объекта оценки, меньший типичного срока экспозиции для рыночных условий, в условиях, когда продавец вынужден совершить сделку по отчуждению имущества.

Ликвидационная скидка – величина стоимости, выраженная в процентном отношении, на которую может быть уменьшена рыночная стоимость объекта оценки в условиях отчуждения на открытом рынке в срок, меньший обычного срока экспозиции аналогичных объектов.

Подходы к оценке:

Затратный подход – совокупность методов оценки стоимости объекта, основанных на определении затрат, необходимых для воспроизводства либо замещения объекта оценки с учетом износа и устареваний.

Сравнительный подход – совокупность методов оценки стоимости объекта, основанных на сравнении объекта оценки с объектами-аналогами объекта оценки, в отношении которых имеется информация о ценах.

Доходный подход – совокупность методов оценки стоимости объекта, основанных на определении ожидаемых доходов от использования объекта оценки.

Метод оценки – последовательность процедур, позволяющая на основе существенной для данного метода информации определить стоимость объекта оценки в рамках одного из подходов к оценке.

Дата проведения оценки – календарная дата, по состоянию на которую определяется стоимость объекта оценки.

Полная восстановительная стоимость (ПВС) объекта оценки – сумма затрат в рыночных ценах, существующих на дату проведения оценки, на создание объекта, идентичного объекту оценки, с применением идентичных материалов и технологий.

Физический износ (корректировка на физическое состояние) – это технико-экономическое понятие, выражающее уменьшение степени эксплуатационной пригодности и потребительской привлекательности объекта, вызванное различными причинами.

Функциональный износ – уменьшение стоимости объекта, вызванное, в основном, факторами научно-технического прогресса и связанное с ухудшением функциональных характеристик объекта.

Экономическое устаревание (внешний износ) – это потеря стоимости, обусловленная внешними факторами, такими как: изменение соотношения спроса и предложения на рынке, научно-технического прогресса и т. д. Экономический износ называют также внешним износом, так как он зависит от причин, носящих внешний характер воздействия на сам объект.

Совокупный износ – суммарная величина, учитывающая физический, функциональный износы и экономическое устаревание.

Итоговая величина стоимости объекта оценки – величина стоимости объекта оценки, полученная как итог обоснованного обобщения результатов расчетов стоимости объекта оценки при использовании различных подходов к оценке и методов оценки.

Эксплуатационная документация – документы, предназначенные для потребителя и содержащие информацию, позволяющую ему правильно использовать объект, проводить его техническое обслуживание, транспортировать, хранить и ремонтировать. К документам для потребителя относятся: техническое описание, инструкция по эксплуатации, инструкция по техническому обслуживанию, паспорт и др.

Условия эксплуатации – изложенные в эксплуатационной документации, количественные значения параметров, при которых производитель гарантирует работоспособное состояние или диапазон значений эксплуатационных свойств объекта в течение заданного промежутка времени.

4.3. Описание общепринятых подходов к оценке

Согласно стандартам оценочной деятельности используются три подхода к оценке машин, оборудования, транспортных средств и другого имущества:

- сравнительный подход;

- доходный подход;

- затратный подход.

Каждый из этих подходов имеет определенные ограничения с точки зрения возможности получения достоверного результата оценки конкретного объекта. При определении стоимости желательно применить все три подхода к оценке, когда это возможно, а затем выполнить согласование результатов оценки, полученных различными подходами. Однако, в силу различных обстоятельств, например, уровня развития рынка данного вида имущества, типичности способов приобретения, степени достоверности и полноты исходных данных, доступных для проведения оценки, как правило, предпочтение может быть отдано одному (двум) из указанных подходов к оценке, так как другие (другой) не обеспечивают достаточной для проведения согласования результатов точности оценки.

4.3.1. Сравнительный подход

Сравнительный подход (сравнительный анализ продаж) основывается на сборе информации о ценах продаж объектов, аналогичных оцениваемому, анализе отличий оцениваемого объекта от объектов-аналогов и корректировке цен аналогов с учетом имеющихся отличий.

Данный подход дает наиболее точную информацию о стоимости объектов оценки, широко представленных на рынке и относительно которых имеется достаточно информации о фактах их продаж и ценах этих продаж.

4.3.2. Доходный подход

Доходный подход представляет собой процедуру оценки, в основе которой лежит принцип, согласно которому стоимость имущества определяется размером ожидаемых доходов от владения им.

Для применения этого подхода требуется оценить доход, который будет приносить имущество и капитализировать (или дисконтировать) его по соответствующей ставке капитализации (дисконта).

Доходный подход наиболее уместен при оценке объектов, приносящих самостоятельный доход или объектов, доход от использования которых может быть выделен из потока доходов от всей собственности, составной частью которой он является. Второй существенной предпосылкой применения доходного подхода является типичность мотивации приобретателя – инвестирование средств в источник будущего дохода.

4.3.3. Затратный подход

Затратный подход представляет собой процедуру определения затрат, необходимых для восстановления либо замещения объекта оценки с учетом износов всех видов (физического, функционального, внешнего).

Затратный подход к оценке стоимости наиболее уместен при оценке объектов, не представленных или мало представленных на свободном рынке, типичным способом приобретения которых является строительство, заказ на изготовление непосредственно на заводе-изготовителе или у посредника. На первом этапе расчета с применением затратного подхода определяется полная восстановительная стоимость объекта оценки (или полная стоимость замещения).

Под полной восстановительной стоимостью оцениваемого объекта понимается стоимость создания в современных условиях и текущих ценах точно такого же объекта (его полной копии).

Однако на практике машины и оборудование редко воспроизводятся в виде точных копий. Даже самые современные машины постоянно подвергаются усовершенствованиям в процессе производства. В практике оценки этими усовершенствованиями можно пренебречь, пока оцениваемая машина не снята с производства и не изменена ее модель или марка. В этих случаях полная восстановительная стоимость совпадает с полной стоимостью замещения.

Стоимость замещения объекта оценки - сумма затрат на создание объекта, аналогичного объекту оценки, в рыночных ценах, существующих на дату проведения оценки, с учетом износа объекта оценки;

Требование минимизации стоимости приобретения означает выбор в качестве замещающего не любого, а минимально достаточного по всем своим характеристикам аналога.

При определении стоимости замещения необходимо учитывать весь круг соответствующих затрат, т.е. не только стоимость приобретения оборудования, но и стоимость его доставки и установки.

5. Идентификация и описание объектов оценки5.1. Описание объектов оценки

Оценке подлежат объекты движимого имущества – промышленное оборудование, входящее в состав автоматической производственной линии Salvagnini C1/S4/P4.

Перечень объектов оценки

Табл. № 2

|

№ п/п |

Наименование |

Кол -во, шт. |

Инв. № |

Год выпуска |

Год ввода в эксплуатацию |

Балансовая стоимость, руб. |

Остаточная стоимость, руб. |

| 1 |

Производственная

линия Salvagnini[2] C1/S4/P4 |

1 | 1257 | 1989 | 2000 | 1 609 508,83 | 598 194,75 |

| Salvagnini С1 | 1 | - | 1989 | 2000 | - | - | |

| Salvagnini S4 | 1 | - | 1989 | 2000 | - | - | |

| Salvagnini P4 | 1 | - | 1989 | 2000 | - | - | |

Наименования, марки и модели оцениваемых объектов движимого имущества приведены в соответствии с документацией, предоставленной Заказчиком.

Суммарная величина первоначальной балансовой стоимости, представленного к оценке движимого имущества, составляет 1 609 508 руб. 83 коп.

Суммарная величина остаточной стоимости, представленного к оценке движимого имущества, составляет 598 194 руб. 75 коп.

Под составом оцениваемых прав понимается право собственности ОАО «Кракатушка» на оцениваемые объекты движимого имущества без обременений и ограничений.

Осмотр объектов оценки был осуществлен 24 июля 2008 г. специалистом в сопровождении ведущего инженера ОАО «Кракатушка».

На момент осмотра оцениваемые объекты движимого имущества располагались по адресу: г. Санкт-Петербург, __________________________.

Здание, в котором располагается автоматическая производственная линия Salvagnini C1/S4/P4, и земля под этим зданием принадлежит ОАО « Кракатушка» на праве собственности.

Ниже приведена карта местоположения объектов оценки.

Местоположение объектов оценки

______

Рис. 1

Описание объектов оценки выполнено на основании консультаций с техническими специалистами Заказчика, а также на основании документации, представленной Заказчиком.

Ниже приведено краткое описание объектов оценки.

Характеристики автоматической производственной линии Salvagnini C1/S4/P4

Обрабатывающий центр Salvagnini S4 для пробивки и резки:

Обрабатывающие центры серии S4 предназначены для пробивки и оптимального раскроя листового материала с размерами (мм x мм) от 370 x 300 до 3048 x 1650. Диапазон толщины обрабатываемого металла составляет от 0,5 мм до 5,0 мм - для алюминия, до 3,5 мм - для нормальной стали и до 2,0 мм - для нержавеющей стали. Возможна работа оборудования в составе полностью автоматических линий.

Традиционные пробивные машины имеют один пресс и механизм, который производит смену инструмента из инструментальной обоймы или револьверной головки. Отличительной чертой машин серии S4 является то, что каждая инструментальная позиция в головке имеет свой пресс. Другой немаловажной особенностью машин данной серии является ножницы с независимым ходом лезвий и автоматической регулировкой зазора, расположенных вдоль координат X и Y. Длина каждого лезвия составляет 500 мм. Такая уникальная встроенная рабочая голова (Multi-press) для пробивки и система раскроя обеспечивает непревзойденный уровень скорости, точности, повторяемости и экономии материала. Потеря времени на смену инструмента отсутствует.

Данное оборудование позволяет упростить организацию процесса обработки листов и увеличить объемы производства при большом ассортименте выпускаемых деталей.

Технические характеристики Salvagnini S4

Табл. № 3

|

Показатели |

Модель S4.30 |

||

| Параметры рабочей зоны | Максимальные размеры листа (по координатам X x Y), мм x мм | 3048 x 1650 | |

| Максимальная диагональ листа (при которой возможно вращение заготовки), мм | 3470 | ||

| Минимальные размеры листа листа (по координатам X x Y), мм x мм | 370 x 300 | ||

| Параметры пробивки | Технология | многоцилиндровая гидравлическая голова | |

| Обозначение многоцилиндровой головы и соответствующее количество позиций под инструмент | H2 – 76 поз.; H3 – 96 поз.; H4 – 72 поз.; H5 – 64 поз.; H6 – 84 поз. | ||

| Время смены пробивного инструмента, сек | 0 (все инструменты всегда готовы к работе) | ||

| Возможность одновременного использования двух и более инструментов | да | ||

| Минимальная толщина обрабатываемого материала, мм | 0,5 | ||

| Максимальная толщина для различных материалов, мм | алюминий (σв=200 МПа) | 5 | |

|

нормальная сталь |

3,5 | ||

|

нержавеющая сталь |

2 | ||

| Параметры раскроя | Технология | одновременные или независимые резы по координатам X и Y | |

| Регулировка зазора между лезвиями | автоматическая | ||

| Длины лезвий (по координатам X x Y), мм x мм | 500 x 500 | ||

| Минимальная толщина материала, мм | 0,5 | ||

| Максимальная толщина для различных материалов, мм | алюминий (σв=200 МПа) | 5 | |

| нормальная сталь(σв=410 МПа) | 3,5 | ||

| нержавеющая сталь(σв=680 МПа) | 2 | ||

| Параметры системы перемещения заготовки | Максимальная скорость, м/мин | по координате X | 84 |

| по координате Y | 72 | ||

| суммарная (по двум координатам) | 110,6 | ||

| Максимальное ускорение, м/с2 | по координате X | 25 | |

| по координате Y | 15 | ||

| Устройство ЧПУ | Контроллер Salvagnini Six | ||

| Требования к источникам энергии | Средняя потребляемая мощность, кВт | ||

| Давление сжатого воздуха, бар | |||

| Производительность, кв.м в час | 200 | ||

Центр Salvagnini P4 для автоматической гибки панелей

Центры серии P4 предназначены для автоматической гибки панелей из листового металла толщиной от 0,5 мм до 3,0 мм - для алюминия, до 3,2 мм - для нормальной стали и до 2,0 - для нержавеющей стали. В зависимости от модели, максимальные габариты заготовки (мм x мм) могут лежать в пределах от 2000 x 1850 до 3990 x 4000, максимальная высота сгиба составлять от 165 мм до 350 мм. Возможно изготовление длинных профилей при дополнительном оборудовании машин ножами для технологичной резки. Оборудование может работать в составе полностью автоматических линий.

Отличительной особенностью машин этой серии является широкие технологические возможности при высокой скорости и точности гибки. Гибочный узел, который можно рассматривать, как универсальный инструмент, позволяет получать такие формы гибочных элементов, которые при выполнении на обычном прессе требуют применения специального инструмента. Устройство гибочной машины не требует смены инструмента. По всему миру установлено свыше 1300 центров P4.

Конструктивные особенности и технологические возможности

Гибочная машина - это плод уникальной технологии Salvagnini. Гибочная машина состоит из станины (на схеме не показана), опорного ножа (поз. 3), устройства прижима заготовки (blankholder) (поз. 2) и гибочного блока с верхним (поз. 4) и нижним (поз. 5) инструментами. Ширина зоны прижима может задаваться в широких пределах, путем автоматического (ABA - Automatic Blankholder Adjustment - Автоматическая регулировка устройства прижима заготовки) или ручного набора сегментов (MLA - Manual Length Adjustment - Ручная регулировка длины) устройства прижима. Благодаря наличию верхнего и нижнего инструмента возможно выполнение как положительных, так и отрицательных сгибов.

Перемещение заготовки осуществляется с помощью манипулятора (поз. 1), который может поворачивать заготовку на углы: 90 , 180 и 270 . Возможен поворот заготовки на другие углы, что позволяет выполнять детали с неперпендикулярными линиями сгибов.

Система базирования заготовки позволяет использовать элементы угловых вырубов заготовки (присутствующих на большинстве деталей из листового металла) в качестве отправных точек для определения мест сгибов. Такая базировка позволяет получать детали с высокой точностью положения элементов пробивки (отверстий, пазов и т.п.) относительно согнутой кромки.

При гибке, все неточности расчета и изготовления разверток деталей приходятся на первые от краев заготовки сгибы, остальные гибочные размеры (включая размер базового тела) выполняются с высокой точностью, которая определяется только точностью перемещения манипулятора. Для деталей большинства конструкций необходимо именно такое распределение точности.

Прижим позволяет не только фиксировать заготовку во время выполнения гибки, но и выполнять такие операции, как плющение или догиб.

Гибочная машина позволяет выполнять элементы с большими радиусами.

При оборудовании станка ножами для выполнения технологичной резки (опцией CUT) возможно изготовление коротких и длинных профилей. Наличие данной опции так же позволяет группировать развертки деталей на одной заготовке из соображений комплектности изделия. Возможность резки позволяет решить проблему изготовления деталей с очень сложным профилем сгиба, путем разбивки детали на части с более простыми профилями.

Использование опции резки для изготовления длинного профиля

Установка опции CLA, позволяет изготавливать панели без щелей и острой кромки в углах. Данная опция так же полезна при изготовлении деталей в которых необходимо выполнить сгиб элемента ограниченной длины.

Доступ к абсолютному программированию (ABS), позволяющему задавать траекторию инструмента, расширяет технологические возможности гибки.

Конфигурации машин с автоматической загрузкой заготовки (рис. ) и роботизированной системой выгрузки CSR (рис. Общий вид роботизированной системы загрузки), с укладкой готовых панелей в стопку, а так же возможность сообщения об ошибках на стационарные и мобильные телефоны, позволяют организовать работу без участия человека.

Технические характеристики Salvagnini P4

Табл. № 4

|

Показатели |

Модель P4-2516 |

|

| Максимальная длина входящего листа, мм | 2795 | |

| Максимальная ширина входящего листа, мм | 1524 | |

| Максимальная диагональ листа (при которой возможно вращение заготовки), мм | 2800 | |

| Максимальная длина сгиба, мм | 2500 | |

| Максимальная высота сгиба, мм | 165 | |

| Минимальная толщина металла, мм | 0,5 | |

| Максимальная толщина металла для различных углов сгиба, мм |

алюминий |

3,0 (±90°) |

|

нормальная сталь |

2,5 (±90°) |

|

| нержавеющая сталь (σв=580 МПа) |

2,0 (±90°) |

|

Центр раскроя и резки Salvagnini С1

Оборудование предназначено для оптимального раскроя листового материала с размерами (мм x мм) от 370 x 300 до 3048 x 1650. Усилие 160 бар. Максимальная толщина листа 2,5 мм. Потребляемая мощность 55 KVA.

В соответствии с предоставленной документацией, осмотром и интервью с представителем Заказчика было установлено, что оборудование находится в удовлетворительном техническом состоянии с учетом нормального износа и используются по своему прямому назначению.

В связи с тем, что оцениваемое движимое имущество представляет собой промышленное оборудование для производства металлических профилей и других различных металлических изделий и находится в хорошем рабочем состоянии, Оценщик пришел к выводу, что наиболее эффективным использованием[3] оцениваемого имущества является использование его по своему прямому назначению, сформулированному в соответствии с эксплуатационной документацией.

Фотографии объектов оценки приведены в Приложении к настоящему Отчету.

Общая производительность линии составляет 200 кв.м обработанных стальных листов в час.

5.2. Анализ внешней среды

Проанализировав рынок, Оценщик увидел, что объекты оценки и объекты-аналоги широко поставляются заводом-изготовителем: компания “SALVAGNINI ITALIA S.P.A.” - http://www.salvagninigroup.com.

В рамках настоящего Отчета, при оценке объектов движимого имущества и анализе внешней среды Оценщиком были выявлены аналоги объектов оценки, сопоставимые по основным (ценообразующим) техническим характеристикам.

Оцениваемое движимое имущество можно приобрести только на заказ. Максимальный срок поставки в таком случае составляет до 12-ти месяцев.

Так как, представленное к оценке, движимое имущество является узкоспециализированным, то Оценщик не выявил существенных достоин или недостатков объектов-аналогов.

После проведенного анализа, Оценщик смог отметить, что основными потребителями оцениваемого имущества являются компании, занимающиеся производством металлических изделий. Так же Оценщик отметил, что на момент оценки вторичный рынок оцениваемой техники развит, но не достаточно хорошо.

В заключении хотелось бы отметить, что оцениваемые объекты движимого имущества, по мнению Оценщика, характеризуется средней степенью ликвидности, а предполагаемый срок типичной экспозиции оцениваемого имущества на рынке составляет 6 месяцев.

6. Социально-экономические обзоры

5.3. Обзор текущей социально-экономической ситуации в России

Рассматривая обзор макроэкономической ситуации в РФ, в контексте данного Отчета, оценщик отмечает изменение экономических показателей и индикаторов рынка. После роста в феврале - апреле темпы экономического роста в мае сохранялись на высоком уровне, хотя и несколько замедлились относительно апреля. По оценке Минэкономразвития России, прирост ВВП в мае 2008 г. к маю предыдущего года составил 7,7% (в январе-мае – 8,4%). Оценка очищенного от сезонного и календарного факторов среднемесячного прироста ВВП в мае 2008 г. характеризуется замедлением (0,5%) относительно среднемесячного прироста в январе-апреле 2008 г. (0,8%). Замедление темпов экономического роста в мае (после ускорения в феврале-апреле) в основном вызвано замедлением инвестиционного спроса в результате снижения притока иностранных инвестиций, ужесточения кредитной политики банков, удорожанием производственных издержек

.Основные показатели развития экономики

(в % к соответствующему периоду предыдущего года)

Табл. № 5

|

2007 год |

2008 год |

||||||

|

май |

январь-май |

май |

январь-май |

Справочно: |

|||

|

апрель |

|||||||

| Экономический рост, в % к соответствующему периоду предыдущего года | |||||||

| ВВП | 108,3 | 107,4 | 107,7 | 108,4 | 108,8 | ||

| Индекс промышленного производства | 105,7 | 106,6 | 106,7 | 106,9 | 109,2 | ||

| Инвестиции в основной капитал | 123,9 | 123,0 | 115,3 | 118,9 | 120,6 | ||

| Инфляция, прирост в % (за период) | |||||||

| Потребительские цены | 0,6 | 4,7 | 1,4 | 7,7 | 1,4 | ||

| Цены производителей промышленных товаров | 5,4 | 11,8 | 3,5 | 11,5 | 4,5 | ||

| Финансы населения | |||||||

|

Номинальная начисленная среднемесячная зарплата, в руб. |

12787 | 12186 | 17034 | 15961 | 16538 | ||

| Реальная зарплата, в % к соответствующему периоду предыдущего года | 116,4 | 117,9 |

114,53) |

113,9 | 114,6 | ||

| Реальные располагаемые денежные доходы, в % к соответствующему периоду предыдущего года | 109,6 | 109,9 | 107,2 | 109,4 | 110,7 | ||

| Деньги и кредит | |||||||

| Денежная масса (М2) (изменение за период), в % | 6,9 | 18,9 | 3,2 | 3,8 | -0,3 | ||

| Обменный курс, в руб. за 1 долл. США (средний за период) | 25,8 | 26,1 | 23,7 | 24,0 | 23,5 | ||

| Индекс реального курса рубля к доллару США, в % | 100,1 | 103,6 | 99,7 | 108,1 | 101,9 | ||

| Внешнеэкономическая деятельность, в млрд. долл. США | |||||||

| Экспорт товаров | 29,7 | 128,7 | 45,1 | 195,4 | 40,6 | ||

| Импорт товаров | 17,5 | 76,9 | 26,2 |

111,1, |

25,1 | ||

| Международные резервы (изменение за период) | 34,090 | 99,475 | 12,969 | 71,000 | 27,448 | ||

Динамика основных экономических показателей. В мае темпы экономического роста сохранялись на высоком уровне, хотя и несколько замедлились относительно апреля. По оценке Минэкономразвития России, прирост ВВП в мае 2008 г. к маю предыдущего года составил 7,7% (в январе-мае – 8,4%). Оценка очищенного от сезонного и календарного факторов среднемесячного прироста ВВП в мае 2008 г. характеризуется замедлением (0,5%) относительно среднемесячного прироста в январе-апреле 2008 г. (0,8%). Замедление темпов экономического роста в мае (после ускорения в феврале-апреле) в основном вызвано замедлением инвестиционного спроса в результате снижения притока иностранных инвестиций, ужесточения кредитной политики банков, удорожанием производственных издержек.

Промышленное производство. В мае 2008 г. рост промышленного производства в сравнении с апрелем замедлился. Прирост промышленного производства (разделы С+D+E классификатора ОКВЭД) в мае 2008 г. составил 6,7% к соответствующему периоду 2007 года (в мае 2007 года 5,7%). В целом в январе-мае 2008 г. прирост составил 6,9% (что практически соответствует приросту в январе-мае 2007 г. – 6,6%). Замедление роста промышленного производства в мае обусловлено некоторым замедлением обрабатывающих производств (прирост в мае 10,0% против 14,5% апреле 2008 г.). Прирост добывающих производств в январе-мае 2008 г. составил 0,5% и не оказал заметного влияния на изменение общей динамики промышленного производства. В мае прирост производства и распределения электроэнергии, газа и воды составил 2,0%, что примерно соответствует динамике в феврале-апреле (после существенного ускорения в январе).

В январе-мае 2008 г. высокие темпы обрабатывающих производств поддерживались ростом производства: резиновых и пластмассовых изделий (прирост к январю-маю 2007 г. - 34,2%), обработки древесины и производства изделий из дерева (на 14,1%), прочих неметаллических минеральных продуктов (на 9,9%), готовых металлических изделий (на 48,8%), машин и оборудования (на 24,8%), транспортных средств и оборудования (на 17,3%), прочих производств (на 18,1 процента). Заметно ниже уровня промышленного производства в целом оставался прирост химического производства – 3,8%, текстильного и швейного производства – 1,8%, а производство электрооборудования, электронного и оптического оборудования снизилось на 7,0%. В январе-мае снизилось производство таких значимых продуктов как хлеб и хлебобулочные изделия (на 3,2%), цельномолочная продукция (в пересчете на молоко) (на 0,7%), сахар-песок (на 46,8%).

Инвестиции. Темпы роста инвестиций в основной капитал в январе-мае 2008 г. оставались на высоком уровне (прирост 18,9% к январю-маю 2007 г.), но в мае они заметно замедлились относительно апреля (соответственно 15,3% и 20,6%). При этом объемы строительных работ продолжали опережать рост инвестиций. Прирост строительных работ в январе-мае 2008 г. составил 24,3% к январю-маю 2007 г., что в основном обусловлено опережающим ростом строительства производственных и инфраструктурных объектов. При этом прирост вводов общей площади жилых домов в январе-мае 2008 г. в сравнении с январем-маем 2007 г. значительно замедлился и составил 6,0% (прирост вводов жилых домов в январе-мае 2007 г. составил 41,3%).

Денежные доходы населения. Рост реальных располагаемых доходов населения в мае резко замедлился до 7,2% к маю 2007 г. Оценка очищенного от сезонного и календарного факторов среднемесячного прироста реальных располагаемых доходов населения показывает тенденцию их постепенного снижения с самого начала 2008 года (с 0,5% в январе до 0,1% в мае). Негативное влияние на рост реальных доходов оказывало заметное ускорение роста цен с начала 2008 года. Рост реальной заработной платы в январе-мае 2008 г. показывал более высокую и равномерную динамику (прирост в январе-мае 13,9% при ускорении в мае до 14,5%).

Торговля. В январе-мае 2008 г. прирост оборота розничной торговли составил 15,6% по отношению к январю-маю 2007 г. (в январе-мае 2007 г. – 14,9%). Вместе с тем очищенный от сезонного фактора прирост оборота розничной торговли не показывал устойчивости и заметно колебался с начала года. Влияние розничного кредитования населения в формировании совокупного спроса постоянно повышалось при ужесточении условий выдачи кредитов со стороны банков.

Экспорт товаров. Экспорт товаров в январе-мае 2008 года, по оценке Минэкономразвития России, увеличился по сравнению с соответствующим периодом прошлого года на 51,8% (в январе-мае 2007 г. - на 8,6%). Прирост экспорта в основном обусловлен продолжающимся ростом мировых цен на нефть. Импорт товаров в январе-мае 2008 г., по оценке Минэкономразвития России, увеличился на 44,4% (в январе-мае 2007 г. – на 39,2%). Важнейшими факторами высокого роста импорта явились устойчиво высокий рост инвестиционного и потребительского спроса, а также повышение импортных цен в долларовом выражении.

Инфляция. В мае 2008 г., так же как и в апреле, инфляция на потребительском рынке составила 1,4%. С начала года прирост цен достиг 7,7% (год назад – 4,7%), а за годовой период (май 2008 г. по отношению к маю 2007 г.) – 15,1% (год назад – 7,8%). Сохранение высоких темпов инфляции в текущем году обусловлено сохраняющимся отставанием предложения товаров (прежде всего сельскохозяйственных) от непрерывно растущего платежеспособного спроса населения, слабой конкуренцией на локальных рынках, усилением влияния инфляции издержек, прежде всего за счет высокого роста цен на сельхозсырье, топливо, ГСМ, электроэнергию. Вместе с тем в мае замедлился рост цен на социально значимые товары: на хлеб, отдельные виды молочной продукции, яйца.

5.4. Текущие показатели экономического развития Санкт-Петербурга[4]

Санкт-Петербург является вторым по размерам и экономическому потенциалу городом России. Заметное увеличение доли выходцев из Санкт-Петербурга среди представителей исполнительной власти России, произошедшее в течение последних пяти лет, привело к существенному увеличению значимости северной столицы в общественной и экономической жизни государства. К факторам, определяющим высокие темпы экономического развития Санкт-Петербурга, следует отнести удобное географическое положение в непосредственной близости от стран Европейского союза, а также благоприятные институциональные условия, созданные в последние несколько лет городской администрацией с целью развития бизнеса в данном регионе.

В первом полугодии 2007 года экономика Санкт-Петербурга продемонстрировала устойчиво высокие темпы экономического роста. Экономический рост был достигнут, в том числе, за счёт высоких темпов развития обрабатывающих производств, строительства, инвестиций и поддерживался стабильным ростом реальных денежных доходов населения и реальной заработной платы. Так же в большинстве отраслей реального сектора отмечен существенный рост.

В целом в Петербурге в первом полугодии текущего года наблюдается положительная динамика социально-экономического развития по большинству показателей социально-экономического развития Санкт-Петербурга.

В первом полугодии 2007 года обрабатывающим комплексом Санкт-Петербурга отгружено продукции на сумму 219,1 млрд. руб., что на 25,0% в действующих ценах превышает уровень аналогичного периода прошлого года.

В структуре отгруженных товаров около 38% занимают пищевые продукты, напитки и табак, более четверти - продукция машиностроительного комплекса (машины, различные виды оборудования, транспортные средства), 12% – металлургическая продукция и готовые металлические изделия.

Оборот организаций

города за первое полугодие текущего года достиг

1 340,8 млрд. руб. и увеличился в действующих ценах на 35,8% к уровню января-июня

2007 года.

В производстве электрооборудования, электронного и оптического оборудования объем отгруженных товаров увеличился на 17,2% по сравнению с 2005 годом и составил 54,5 млрд. руб. В этом секторе выросла отгрузка продукции в производстве изолированных проводов и кабелей – в 1,6 раза, в производстве электрической распределительной и регулирующей аппаратуры – в 1,3 раза.

Рост на 17,4% объемов отгруженной продукции в металлургии и производстве готовых металлических изделий в значительной степени определен увеличением объемов в производстве стального горячекатаного листового проката – в 1,5 раза. Всего в 2006 году в металлургии и производстве готовых металлических изделий заказчикам отгружено продукции на общую сумму 40,2 млрд. руб.

Объем отгруженной продукции в производстве прочих неметаллических минеральных продуктов составил 18,9 млрд. руб., что на 60% превышает уровень 2005 года. На 5,1 млрд. руб. выросла отгрузка по виду деятельности «Производство изделий из бетона, гипса и цемента», на 1,1 млрд. руб. – в производстве прочих неметаллических минеральных продуктов.

Рост отгрузки продукции на 39,1% в целлюлозно-бумажном производстве, издательской и полиграфической деятельности в значительной степени определен увеличением на 3,8 млрд. руб. объема отгрузки бумаги, картона и изделий из них. В целом по данному виду деятельности в 2006 году отгружено продукции на общую сумму 18,7 млрд. руб.

Объем отгрузки в химическом производстве составил 13,8 млрд. руб., что на 8,9% выше уровня прошлого года. В производстве резиновых и пластмассовых изделий объем отгруженной продукции увеличился на 20,6% и составил 3,9 млрд. руб.

Основной вклад в объем прибыли, полученной в обрабатывающих производствах, внесли предприятия по производству нефтепродуктов и выпуску пищевых продуктов, напитков и табака. По этим видам деятельности в январе-ноябре получен и наибольший прирост прибыли.

В производстве пищевых продуктов, напитков и табака, по сравнению с аналогичным периодом прошлого года прибыль выросла в 1,5 раза, в производстве нефтепродуктов – на 25,4%.

В Санкт-Петербурге индекс промышленного производства в январе-августе 2007 года по сравнению с январем–августом 2006 года составил 107,9%, в том числе в добывающих отраслях 69,7, в обрабатывающих производствах – 108,2, в производстве и распределении электроэнергии, газа и воды – 107,1%.

Значительное увеличение выпуска продукции наблюдалось в производстве прочих не-металлических минеральных продуктов – в 2,6 раза, в металлургическом производстве и производстве готовых металлических изделий – 117%, в химическом производстве 115, в производстве резиновых и пластмассовых изделий – 111, в производстве нефтепродуктов – 109, в производстве машин и оборудования – 108%.

Выпуск продукции в производстве транспортных средств и оборудования сократился по сравнению с январем–августом 2006 года на 24%.

Значительное увеличение выпуска продукции наблюдалось в производстве транспортных средств и оборудования и в производстве резиновых и пластмассовых изделий – 136%, в производстве прочих неметаллических минеральных продуктов и изделий из кожи и обуви – 115, в химическом производстве – 112, в производстве электрооборудования, электронного и оптического оборудования – 106%.

Сокращение производства продукции по сравнению с январем–августом 2006 года отмечено в текстильном и швейном производстве – на 36%, в производстве машин и оборудования на 25, в производстве пищевых продуктов, включая напитки, и табака – на 12%.

В Санкт-Петербурге индекс цен производителей в августе 2007 года по сравнению с июлем 2007 года составил 101,9%, в том числе в обрабатывающих производствах – 102,1%. При этом в производстве транспортных средств и оборудования цены возросли на 6,5%, в производстве машин и оборудования – на 6,3, в производстве пищевых продуктов, включая напитки, и табака – на 2,7%.

В Ленинградской области индекс цен производителей в августе по сравнению с июлем 2007 года составил 101,0%, в том числе в обрабатывающих производствах – 101,0%. При этом в обработке древесины и производстве изделий из дерева цены возросли на 2,1%, в производстве пищевых продуктов, включая напитки, и табака – на 1,7, в производстве прочих неметаллических минеральных продуктов – на 1,4%.

В январе–августе 2007 года индекс потребительских цен в Санкт-Петербурге составил 107,5% (в январе–августе 2006 года – 107,3%), в Ленинградской области – 106,8% (108,0%). По России индекс потребительских цен составил 106,7% (107,1%), в Москве – 106,3 % (106,8%). Опережающими темпами росли цены и тарифы на платные услуги населению в городе их рост составил 111,4%, в области – 109,2%.

Стоимость фиксированного набора потребительских товаров и услуг, применяемого для проведения межрегиональных сопоставлений, в ценах августа 2007 года составила в Российской Федерации 5 777 руб., в Москве – 8 321, в Санкт-Петербурге – 6 098, в Ленинградской области – 5 760 руб.

Рост экономики во многом основывался на растущем внутреннем спросе, чему способствовали динамично растущие реальные денежные доходы населения: по итогам января-мая 2007 года их прирост составил 7,8% (в январе-мае 2006 года - 1,5%). Динамика реальной заработной платы в январе-мае 2007 года (прирост на 15,6%) опережала рост реальных денежных доходов населения. Размер средней начисленной заработной платы одного работника составил 15 153 рубля и увеличился в номинальном выражении на 26,9% по сравнению с соответствующим периодом прошлого года.

Санкт-Петербург является вторым по уровню развития городом Российской Федерации и магнитом для иностранных инвесторов. Лидером по привлечению иностранного капитала является промышленность. На эту отрасль приходится более двух третей от общего объема иностранных инвестиций, наиболее привлекательны для иностранного капитала машиностроение и металлообработка, а также пищевая промышленность.

Такой показатель отражает как высокий уровень общероссийской конъюнктуры, так и результативность мероприятий городских властей, направленных на стимулирование притока иностранных инвестиций в экономику города.

Объем инвестиций в основной капитал в период с января по май текущего года составил 61,9 млрд. руб. и увеличился в сопоставимых ценах на 14,6% по сравнению с аналогичным периодом прошлого года.

По итогам 2006 года объем иностранных инвестиций, поступивших в нефинансовый сектор экономики Санкт-Петербурга, увеличился в 3,7 раза и составил 5,3 млрд. долл. США.

Налоговые льготы и другие мероприятия по стимулированию инвестиций, проводимые городскими властями, должны дать гарантию реализации крупных проектов и создать благоприятный инвестиционный климат в Санкт - Петербурге.

В январе-августе 2007 г. в Санкт-Петербурге значительно возросли инвестиции в ЗАО ССМО “ЛенСпецСМУ”, Комитете по строительству, ФГУП “Дирекция по строительству и реконструкции”, ФКП “Дирекция КЗС Росстроя” и др.; по Ленинградской области существенное сокращение объема инвестиций произошло в ЗАО “Ямалгазинвест”, ООО “Икеа”, ОАО “РПК-Высоцк” “Лукойл-II”, ФГУ ДСТО “Санкт - Петербург”, “Транснефть”.

Внешнеторговый оборот Санкт-Петербурга в 2006 году достиг 19,8 млрд. долл. США и по сравнению 2005 годом увеличился на 41,7%, в том числе размер экспорта составил 6,9 млрд. долл. США (прирост на 41,5%).

Оборот организаций в

январе–августе 2007 года составил в Санкт-Петербурге

1 894 млрд. руб., в Ленинградской области – 433 млрд. руб. В городе 49% оборота

приходилось на оптовую и розничную торговлю, 18% – на обрабатывающие

производства, 9% – на транспорт и связь, 6% – на строительство, 5% – на

операции с недвижимым имуществом. В области 49% оборота сформировано

обрабатывающими производствами, 16% – оптовой и розничной торговлей, 11%

транспортом и связью, 9% – строительством.

Санкт-Петербург крупнейший и высокоиндустриальный город Северо-Запада России, в котором представлены все виды производства и транспорта. Экономика города сегодня интенсивно развивается, что обусловлено стабильным ростом промышленного производства, объема инвестиций, услуг транспорта и связи, платных услуг населению и т. д.

Значительное влияние на экономику города оказывает его географическое положение, характеризующееся близостью к границам ЕС, наличием крупных рынков сбыта и развитой системой морских портов.

6. анализ наиболее эффетивного варианта использованияФизически возможные варианты использования.

С учетом свойств и производительности рассматриваемой производственной линии, возможны различные варианты ее использования: для производства различных изделий из стали и алюминия.

Законодательно разрешенное использование.

Использование производственной линии для производства изделий из стали и алюминия само по себе не является противозаконным. Все зависит от того, для каких целей используется конечный продукт.

Финансовая осуществимость и максимальная эффективность

Металлические шкафы, которые собираются из металлоконструкций, произведенных при помощи производственной линии применяются в различных отраслях народного хозяйства:

· Библиотеки, архивы;

· Раздевалки;

· Квартиры;

· Конторские учреждения и пр.

Производственная линия позволяет снизить издержки на производство конструкций и тем самым снизить себестоимость оборудования.

7. Обоснование применяемых подходов к оценке

Согласно Стандартам оценочной деятельности, указанным в п. 1.11 настоящего Отчета, оценщик обязан использовать (либо обосновать отказ от использования) три подхода к оценке имущества:

- затратный подход;

- сравнительный подход;

- доходный подход.

Затратный подход, основанный на принципе замещения (стоимость объекта оценки определяется наименьшей ценой, по которой может быть приобретен или построен аналогичный объект такой же полезности). В распоряжении Оценщиков имеются данные о ценах заводов-изготовителей прогулочных теплоходов.

Сравнительный подход основывается на предпосылке, что субъекты на рынке осуществляют сделки по аналогии, то есть, основываясь на информации об аналогичных сделках. Процедура оценки основывается на сравнении оцениваемого объекта с сопоставимыми объектами недвижимости, которые были недавно проданы, с внесением корректировок по параметрам, по которым объекты отличаются друг от друга. В распоряжении Оценщиков имеются данные о продаже речных судов в период с 01.03.2006 г. по 01.03.2007 г., что позволяет применить сравнительный подход для определения величины рыночной стоимости Объекта оценки.

Согласно доходному подходу, стоимость имущества определяется его потенциальной способностью приносить доход. В рамках доходного подхода используются метод дисконтированных доходов (денежного потока). Доходный подход, основанный на оценке объекта через определение доходов от бизнеса собственника объекта оценки был применен в данном отчете в следующем виде (в настоящем отчете данный метод получил название классический метод доходного подхода):

- Определение действительного валового дохода от эксплуатации судов;

- Определение расходов на содержание и эксплуатацию имущества;

- Определение величины рыночной стоимости путем дисконтирования денежных потоков от эксплуатации объекта.

Таким образом, для оценки рыночной стоимости объекта оценки применяются следующие методы:

- затратный подход;

- дисконтирование денежных потоков;

- метод сравнительного анализа сделок.

8. определение рыночной стоимости объектов оценки8.1. Определение рыночной стоимости объектов оценки в рамках затратного подхода

8.1.1. Общие положения

В основе затратного подхода лежит принцип замещения, согласно которому инвестор не заплатит за объект сумму большую, чем та, в которую обойдется приобретение или производство аналогичного по назначению и качеству объекта без чрезмерной задержки.

При оценке машин и оборудования применение затратного подхода заключается в расчете затрат на воспроизводство или замещение точной копии оцениваемого объекта или объекта, аналогичного оцениваемому за вычетом потерь стоимости от всех видов износа.

Затратный подход часто оказывается единственно возможным при оценке машин и оборудования специального назначения, уникальных объектов, изготовленных по индивидуальным заказам и не имеющих аналогов на рынке.

8.1.2. Определение полной восстановительной стоимости

В рамках настоящей работы полная восстановительная стоимость объектов оценки была определена согласно методу поэлементного расчета затрат, суть которого заключается в суммировании затрат на приобретение, транспортировку, монтаж и т.д.

Ввиду того, что разница основных технических характеристик объектов оценки и объектов-аналогов незначительна, то в рамках настоящей работы Оценщик счел возможным принять ценовое предложение в качестве базы для определения полной восстановительной стоимости оцениваемой линии Salvagnini C1/S4/P4 без дополнительных корректировок. Но с учетом того, что выпуск центра раскроя Salvagnini С1 на сегодняшний день прекращен, Оценщик счел возможным использовать в качестве аналога обрабатывающий центр Salvagnini S4 для пробивки и резки, включающий раскройный центр.

В процессе оценки были использованы следующие источники информации:

- Коммерческое предложение компании ООО «ТД «Робур»- http://www.robur.ru тел. +7 (812) 335-11-25, Старых Александр Иванович

В таблице ниже представлена общая полная восстановительная стоимость оцениваемой линии Salvagnini C1/S4/P4, в том числе разбитая по позиционно.

8.1.3. Определение величин накопленного износа

Накопленный износ суммарная потеря стоимости имущества в сравнении с его стоимостью в первоначальном виде. Накопленный износ наиболее предпочтительно определять как величину, равную разности между полной восстановительной стоимостью объекта без учета износов и его рыночной стоимостью на дату оценки.

Накопленный износ в зависимости от причин, вызывающих потерю стоимости объекта, подразделяется на три вида: физический износ, функциональный износ и внешний износ. Первые два вида износов могут быть устранимыми и неустранимыми. При этом износ считается устранимым, если затраты на его ликвидацию меньше вклада в рыночную стоимость объекта.

Расчет физического износа

Физический износ – это снижение стоимости объекта, обусловленное эксплуатационными и природными факторами. Он выражается в старении и изнашивании, разрушении, гниении, ржавлении, поломке и конструктивных дефектах. Такой тип износа может быть как устранимым, так и неустранимым. Устранимый физический износ (т. е. износ, который может быть устранен в результате текущего ремонта или повседневной эксплуатации) включает в себя плановый ремонт или замену частей объекта в процессе повседневной эксплуатации, которые целесообразны с экономической точки зрения.

В связи с тем, что фактический срок службы оцениваемой линии Salvagnini C1/S4/P4 превышает нормативный, в настоящем Отчете для определения совокупного физического износа объектов оценки использовался методом анализа циклов[5]

Данный метод исходит из циклической динамики износа под влиянием проводимых капитальных ремонтов на протяжении жизни машин. В каждом цикле коэффициент физического износа имеет верхнее и нижнее значения.

Ниже приведена таблица коэффициентов физического износа, полученных методом анализа интервалов.

Коэффициенты физического износа, полученные методом анализа интервалов[6]

Табл. № 7

|

Словесная оценка физического состояния |

Цикл после соответствующего капитального ремонта |

||

|

нулевой |

первый |

второй |

|

| Отличное |

0,25[7] |

0,40[8] |

0,55[9] |

| Хорошее | 0,39 | 0,51 | 0,66 |

| Среднее | 0,52 | 0,62 | 0,77 |

| Удовлетворительное | 0,66 | 0,74 | 0,89 |

| Плохое |

0,80[10] |

0,85[11] |

1,00[12] |

По результатам визуальной инспекции представленного к оценке имущества, оценщик установил, оцениваемое движимое имущество находится в среднем техническом состоянии.

В рамках настоящей работы, в соответствии с Заданием на оценку, Оценщик принял, что оцениваемое движимое имущество подвергалось планово-предупредительным ремонтам в соответствии с технической документацией на оцениваемое движимое имущество.

Расчет величины физического износа, определенной для каждой позиции оцениваемого движимого имущества, приведен в таблице ниже.

Расчет физического износа оцениваемого движимого имущества

Табл. № 8

|

№ п/п |

Наименование объекта оценки |

Кол -во, |

Инв. № |

Год |

Полная восстановительная стоимость, руб. |

Физический |

| 1 |

Производственная линия Salvagnini C1/S4/P4 в том числе: |

1 | 1257 | 1989 | 120 371 679 | 62% |

| Salvagnini S4 | 1 | - | 1989 | 61 249 478 | 62% | |

| Salvagnini P4 | 1 | - | 1989 | 59 122 201 | 62% | |

|

Итого: |

1 |

- |

- |

120 371 679 |

||

Расчет функционального износа

Функциональный износ (устаревание) – это снижение стоимости имущества, обусловленное удешевлением воспроизводства действующих или созданием новых, более совершенных объектов. Признаками наличия функционального износа обычно являются: отсутствие необходимых элементов, несовершенство существующих элементов, наличие излишних элементов («сверхулучшения»). Функциональный износ может быть устранимым и неустранимым. Функциональный износ считается устранимым, когда стоимость ремонта или замены устаревших или неприемлемых элементов выгодна или, по крайней мере, не превышает величину прибавляемой полезности и (или) стоимости. В противном случае устаревание считается неустранимым.

Расчет внешнего износа

Внешний (экономический) износ, или износ внешнего воздействия – уменьшение стоимости имущества, обусловленное отрицательным воздействием внешних по отношению к объекту оценки ценообразующих факторов экономического и неэкономического характера. Используется также термин внешнее устаревание.

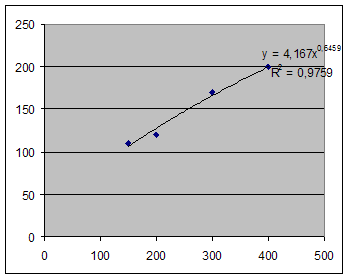

Объект оценки имеет производительность 200 кв.м металлопродукции в час. Среднегодовая загрузка оборудования составляет 81% или примерно 162 кв.м металлопродукции в час. Таким образом, внешний износ объекта оценки составляет 21%: 1-(162/200)0,65 = 12,8%,

0,65 – коэффициент торможения находится из рыночных данных – Таблица 7.4. и по графику 7.1.

Таблица №10 Расчет износа

| Производительность, кв.м/час | 150 | 200 | 300 | 400 |

| Стоимость, млн. руб. | 110 | 120 | 170 | 200 |

График – Зависимость стоимости от параметра производительности

Расчет совокупного (накопленного) износа

Суммарные потери стоимости от одновременного влияния различных видов износа определяется по формуле:

СИ = 1 – (1 – ФИ) (1 ФУ) (1 – ВУ)

где: СИ – совокупный износ;

ФИ физический износ;

ФУ функциональное устаревание (износ);

ВУ – внешнее устаревание (износ).

Расчет величины совокупного износа каждой позиции оцениваемого имущества представлен в таблице ниже.

Совокупный износ объектов оценки

Табл. № 10

|

№ п/п |

Наименование объекта оценки |

Полная восстановительная стоимость, руб. |

Физический износ, % |

ФУ, % |

ВИ,% |

Совокупный износ, %. |

Совокупный износ, руб. |

| 1 | Производственная линия Salvagnini C1/S4/P4 в том числе: | 120 371 679 | 62% | 0% | 13% | 62,0% | 74 630 441 |

| Salvagnini S4 | 61 249 478 | 62% | 0% | 13% | 62,0% | 37 974 676 | |

| Salvagnini P4 | 59 122 201 | 62% | 0% | 13% | 62,0% | 36 655 765 | |

|

ИТОГО |

120 371 679 |

- | - | - | - |

74 630 441 |

Таким образом, величина совокупного износа объектов оценки составила 74 630 441 руб.

8.1.4. Итоговое определение рыночной стоимости объектов оценки в рамках затратного подхода

В настоящем разделе расчетная стоимость каждого оцениваемого объекта движимого имущества была определена по следующей формуле:

РС = ПВС – Инакоп

где: РС – расчетная стоимость;

ПВС – полная восстановительная стоимость;

Инакоп величина накопленного износа.

Определение расчетной и рыночной стоимостей имущества в рамках затратного подхода представлено в таблице ниже.

Расчет рыночной стоимости оцениваемого имущества

Табл. № 11

|

№ п/п |

Наименование объекта оценки |

Полная восстановительная стоимость, руб. |

Совокупный износ, руб. |

Расчетная стоимость, руб. |

Рыночная стоимость, руб. |

| 1 | Производственная линия Salvagnini C1/S4/P4 в том числе: | 120 371 679 | 74 630 441 | 45 741 238 | 45 800 000 |

| Salvagnini S4 | 61 249 478 | 37 974 676 | 23 274 802 | 23 300 000 | |

| Salvagnini P4 | 59 122 201 | 36 655 765 | 22 466 436 | 22 500 000 | |

|

ИТОГО |

120 371 679 |

74 630 441 |

45 741 238 |

45 800 000 |

В результате произведенных расчетов величина рыночной стоимости оцениваемого движимого имущества, определенная в рамках затратного подхода на дату проведения оценки 24.07.2008 года, составляет:

45 800 000 руб.

8.2. Определение рыночной стоимости объектов оценки в рамках сравнительного подхода

8.2.1. Методика оценки

Определение рыночной стоимости оцениваемого имущества было проведено в рамках метода сравнения продаж с использованием последовательных и кумулятивных корректировок[13].

Цены на объекты-аналоги, найденные на вторичном рынке, корректировались в следующей последовательности:

1. Цена продажи. Из консультаций с продавцами вторичного рынка была определена наиболее распространенная величина скидки покупателю с заявленной цены предложения. Она составила величину до 3 % от первоначальной цены.

2. Корректировка на технические характеристики. В данном случае данная корректировка не производилась.

3. Техническое состояние. Корректировка на техническое состояние объектов оценки определена путем учета коэффициента физического износа, согласно методике экспертного анализа физического состояния объектов оценки изложенной выше. Рыночная стоимость была получена путем определения стоимости объектов как новых, а затем скорректирована на величину физического износа объектов оценки.

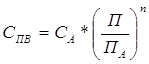

Если оцениваемый объект отличается от аналога хотя бы одним из параметров, и нет статистических данных о влиянии данного параметра на стоимость, возникает необходимость в принятии допущения того, что стоимость объекта прямо пропорциональна соотношению сравниваемых параметров (стоимость и величина параметра). При этом за базу оценки берется стоимость замещения, определяемая по формуле:

где:

СПВ и СА – искомая стоимость и стоимость аналога;

П и ПА - некоторый параметр объекта оценки и объекта-аналога, например производительность, рабочий объем, масса, и т.п.;

n – показатель степени, учитывающий воздействие закона экономии на масштабе («коэффициент торможения», коэффициент Чилтона). Коэффициент торможения рассчитывается на базе статистических данных зависимости от производительности (мощности или других главных параметров) или принимается равным среднему значению 0,6-0,8[14].

В рамках настоящей работы коэффициент торможения для оцениваемых объектов был определен Оценщиком равным 0,7.

8.2.2. Подбор аналогов

Аналоги объекта оценки были подобраны оценщиком на вторичном рынке. При подборе аналогов оценщик руководствовался следующими критериями:

- совпадение марки объекта-аналога и марки оцениваемого объекта;

- близкое совпадение года выпуска объекта-аналога и оцениваемого объекта;

- объекты-аналоги должны быть в рабочем состоянии (объекты, продающиеся на запчасти, оценщиком не рассматривались);

- максимальное количество объектов-аналогов, удовлетворяющих первым трем критериям.

Для определения рыночной стоимости движимого имущества были подобраны объекты - аналоги, сходные по техническим характеристикам и физическому состоянию[15].

Оценщик предпринял все возможные с его стороны шаги по выявлению исходной информации, необходимой для качественной оценки. Оценщик также использовал альтернативные источники дополнительной ценовой и технической информации.

Описание использованных при расчете рыночной стоимости объектов-аналогов с указанием основных технических характеристик приведено в таблице ниже.

Описание объектов-аналогов, использованных при расчете рыночной стоимости обрабатывающего центра для пробивки и резки Salvagnini S4

Табл. № 12

|

п/п |

Наименование объекта оценки |

Цена предложения, руб. |

Год выпуска |

Источник информации |

| 1 |

Salvagnini S4 |

7 587 956 | 1997 | http://www.machinetools.com |

| 2 |

Salvagnini S4 |

6 212 004 | 1996 | http://www.resale.de |

| 3 |

Salvagnini S4 |

7 417 706 | 1998 | http://craidell.ru |

Описание объектов-аналогов, использованных при расчете рыночной стоимости центра для автоматической гибки панелей Salvagnini P4

Табл. № 13

|

п/п |

Наименование объекта оценки |

Цена предложения, руб. |

Год выпуска |

Источник информации |

| 1 |

Salvagnini P4 |

16 659 057 | 1999 | http://www.resale.de |

| 2 |

Salvagnini P4 |

13 652 268 | 1994 | http://www.resale.de |

| 3 |

Salvagnini P4 |

9 804 047 | 1998 | http://craidell.ru |

8.2.3. Расчет рыночной стоимости

Ниже приведен порядок проведения корректировок объектов-аналогов и порядок расчета рыночной стоимости объектов оценки в рамках сравнительного подхода.

Расчет рыночной стоимости

обрабатывающего центра

для пробивки и резки Salvagnini S4

Табл. № 14

|

Наименование показателя/характеристики |

Объект оценки |

Аналог 1 |

Аналог 2 |

Аналог 3 |

|

Цена предложения, руб. |

? |

7 587 956 |

6 212 004 |

7 417 706 |

| Корректировка | -3% | -3% | -3% | |

|

Скорректированная цена |

7 360 317 |

6 025 644 |

7 195 175 |

|

| Год выпуска |

1989 |

1997 | 1996 | 1998 |

| Коэффициент физический износ | 0,62 | 0,66 | 0,66 | 0,66 |

| Корректировка | 2,9412 | 2,9412 | 2,9412 | |

|

Скорректированная цена |

21 648 165 |

17 722 624 |

21 162 448 |

|

|

Для выводов: |

||||

|

Общая чистая коррекция |

14 060 209 | 11 510 620 | 13 744 742 | |

|

в % от первоначальной величины |

185% | 185% | 185% | |

|

Весовой коэффициент |

1 | 1 | 1 | |

|

Стоимость объекта как нового, руб. |

20 177 746 |

|||

|

Стоимость объекта оценки, руб. |

7 667 543 |

|||

|

Стоимость объекта оценки с учетом округления, руб. |

7 670 000 |

|||

Расчет рыночной стоимости центра для автоматической гибки панелей Salvagnini P4

Табл. № 15

|

Наименование показателя/характеристики |

Объект оценки |

Аналог 1 |

Аналог 2 |

Аналог 3 |

|

Цена предложения, руб. |

? |

16 659 057 |

13 652 268 |

9 804 047 |

| Корректировка | -3% | -3% | -3% | |

|

Скорректированная цена |

16 159 285 |

13 242 700 |

9 509 926 |

|

| Год выпуска |

1989 |

1999 | 1994 | 1998 |

| Коэффициент физический износ | 0,62 | 0,66 | 0,66 | 0,66 |

| Корректировка | 2,9412 | 2,9412 | 2,9412 | |

|

Скорректированная цена |

47 527 690 |

38 949 429 |

27 970 593 |

|

|

Для выводов: |

||||

| Общая чистая коррекция | 30 868 633 | 25 297 161 | 18 166 546 | |

| в % от первоначальной величины | 185% | 185% | 185% | |

| Весовой коэффициент | 1 | 1 | 1 | |

|

Стоимость объекта как нового, руб. |

38 149 237 |

|||

|

Стоимость объекта оценки, руб. |

14 496 710 |

|||

|

Стоимость объекта оценки с учетом округления, руб. |

14 500 000 |

|||

Рыночная стоимость объектов оценки

Табл. № 16

|

№ п/п |

Наименование объекта оценки |

Кол -во, шт. |

Инв. № |

Год выпуска |

Расчетная стоимость, руб. |

Рыночная стоимость, руб. |

| 1 | Производственная линия Salvagnini C1/S4/P4 в том числе: | 1 | 1257 | 1989 | 22 164 254 | 22 170 000 |

| Salvagnini S4 | 1 | - | 1989 | 7 667 543 | 7 670 000 | |

| Salvagnini P4 | 1 | - | 1989 | 14 496 710 | 14 500 000 | |

|

Итого: |

1 |

- |

- |

22 164 254 |

22 170 000 |

|

В результате

произведенных расчетов величина рыночной стоимости

объектов оценки, определенная в рамках сравнительного подхода

по состоянию на 24.07.2008 года, составляет

22 170 00 руб.

8.3. Определение рыночной стоимости объектов оценки в рамках доходного подхода

8.3.1. Общие положения

Подход с точки зрения дохода представляет собой процедуру оценки стоимости исходя из того принципа, что стоимость оборудования непосредственно связана с текущей стоимостью тех будущих чистых доходов, которые принесет данное движимое имущество. Другими словами, инвестор приобретает приносящее доход движимое имущество на сегодняшние деньги в обмен на право получать в будущем доход от ее коммерческой эксплуатации (например, от сдачи в аренду) и от последующей продажи.

Существуют два метода пересчета доходов в текущую стоимость:

- метод прямой капитализации;

- анализ дисконтированных денежных потоков.

Метод прямой капитализации определяет стоимость объекта по формуле:

![]()

где: NOI1 годовой доход;

R – коэффициент (норма) капитализации.

Метод прямой капитализации наиболее применим к приносящим доход, объектам, со стабильными предсказуемыми суммами доходов и расходов. Этот метод обычно используется, если оцениваемый объект на дату проведения оценки является действующим, и его использование соответствует наилучшему и наиболее эффективному использованию.

Метод анализа дисконтированных денежных потоков более применим к приносящим доход объектам, имеющим нестабильные потоки доходов и расходов. Оценка движимого имущества данным методом производится по следующей формуле:

![]()

где: k – прогнозный период;

Y – норма дисконтирования;

NOIq – чистый операционный доход объекта оценки в q-том периоде;

Vp стоимость реверсии.

Этот метод является наиболее универсальным и может быть использован для оценки свободных земельных участков, объектов незавершенного строительства, объектов реконструкции, т.е. объектов оценки, прогноз доходов которых предполагает любую динамику их изменения.

Поскольку в данном Отчете наилучшим и наиболее эффективным использованием объекта оценки является завершение строительства торгового комплекса и последующая его коммерческая эксплуатация, оценщик принял решение использовать метод анализа дисконтированных денежных потоков.

Оценка рыночной стоимости объекта на основе дисконтированных денежных потоков выполняется в следующей последовательности:

- определение шага и длительности прогнозного периода;

- прогнозирование потенциального валового дохода от объектов оценки;

- определение потерь от неполной загрузки объектов и действительного валового дохода;

- расчет операционных расходов на содержание объектов;

- определение чистого денежного потока;

- определение ставки дисконтирования;

- определение коэффициента капитализации;

- расчет дохода от перепродажи объектов в конце прогнозного периода методом прямой капитализации;

- приведение будущих доходов к настоящей стоимости (дисконтирование).

8.3.2. Определение шага и длительности прогнозного периода