Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Дипломная работа: Учет заработной платы

Дипломная работа: Учет заработной платы

Введение............................................................................................................2

1 Теоретическая глава. Актуальные вопросы организации и учета расчетов с персоналом по заработной плате.........................................................................4

1.1 Формы и системы оплаты труда в современных условиях рыночной экономики..........................................................................................................4

1.2 Особенности оплаты труда в условиях, отклоняющихся от нормальных...7

1.3 Организация учета и документального оформления расчетов с персоналом по заработной плате.....................................................................13

1.4 Расходы на оплату труда, учитываемые при налогообложении...........22

2 Практическая глава. Организация учета расчетов с персоналом по заработной плате в ООО «Автолюкс».............................................................29

2.1 Особенности производственно-хозяйственной деятельности ООО «Автолюкс» и их влияние на организацию расчетов с персоналом по оплате труда................................................................................................................29

2.2 Синтетический и аналитический учет сумм начисленной заработной платы...................................................................................................................36

2.3 Порядок начисления компенсаций и пособий..........................................45

2.4 Начисление и учет удержаний из заработной платы...............................52

2.5 Совершенствование организации учета расчетов с персоналом по оплате труда................................................................................................................57

Заключение.........................................................................................................64

Глоссарий.........................................................................................................67

Список использованных источников..............................................................69

Список сокращений...........................................................................................73

Приложения........................................................................................................74

Введение

В условиях рыночной экономики в соответствии с изменениями в экономическом и социальном развитии страны существенно меняется и политика в области оплаты труда, социальной поддержки и защиты работников. Многие функции государства по реализации этой политики переданы непосредственно хозяйствующим субъектам, которые самостоятельно устанавливают формы, системы и размеры оплаты труда, материального стимулирования ее результатов. Понятие «заработная плата» наполнилось новым содержанием и охватывает все виды заработков, премий, надбавок, социальных льгот, начисленных в денежной и натуральных формах независимо от источников финансирования, включая денежные суммы, начисленные в соответствии с законодательством за не проработанное время (ежегодный отпуск и так далее).

Проблемы оплаты труда в современных условиях хозяйствования становятся все более острыми и актуальными еще в связи и с тем, что для весьма значительного числа предприятий регулярность и размер выплат предопределяют не только перспективы развития самих организаций, но и обеспечивают физическое выживание их персонала. Вместе с тем, даже в тех случаях, когда уровень благосостояния является достаточно высоким, проблемы создания эффективной системы оплаты труда становятся рано или поздно актуальными для них. Повышение экономической заинтересованности работников в улучшении конечных результатов хозяйственной деятельности предприятия остается одной из важнейших проблем для предприятий любых организационно-правовых форм собственности. Эффективное решение этой проблемы возможно только через применение систем оплаты труда, устанавливающих прямую зависимость от вклада сотрудников в достигаемый предприятием финансовый результат.

В связи с этим учет труда и заработной платы по праву занимает одно из центральных мест в системе бухгалтерского учета на любом предприятии, так как труд является важнейшим элементом издержек производства и обращения[1].

Целью выпускной квалификационной работы является – разработка рекомендаций по совершенствованию организации учета труда и заработной платы на предприятии.

Для достижения цели, в выпускной квалификационной работе последовательно поставлены и решены следующие задачи:

- рассмотрены понятие, виды и формы оплаты труда;

- проанализированы основные нормативные документы, регулирующие организацию и учет труда и его оплаты

- выявлены особенности оплаты труда на отдельном предприятии;

- дана организационно-экономическая характеристика ООО «Автолюкс»;

- изучено состояние организации оплаты труда и материального стимулирования на конкретном предприятии;

- проанализированы факторы, оказавшие существенное влияние на использование трудовых ресурсов предприятия.

Объект исследования Общество с ограниченной ответственностью «Автолюкс» (далее – ООО «Автолюкс»).

Предмет исследования учет труда и его оплаты.

Источниками выпускной квалификационной работы являются нормативные документы, регулирующие порядок учета труда и его оплаты, расчетов с персоналом по заработной плате, бухгалтерская отчетность и первичная учетная документация ООО «Автолюкс», монографии отечественных ученых экономистов, статьи из периодической печати ведущих специалистов по бухгалтерскому учету и анализу.

1. Теоретическая глава. Актуальные вопросы организации и учета расчетов с персоналом по заработной плате

1.1 Формы и системы оплаты труда в современных условиях рыночной экономики

Заработная плата основной источник доходов персонала предприятия, с её помощью осуществляется контроль за мерой труда и потребления. Это обстоятельство делает заработную плату важнейшим рычагом управления экономикой, и поэтому государство уделяет особое внимание правовым основам организации и оплаты труда.

Главным законодательным документом России, Конституцией, определено, что каждый имеет право на свободное использование своих способностей и имущества для предпринимательской и иной, не запрещенной законом экономической деятельности, но при этом не допускается экономическая деятельность, направленная на монополизацию и недобросовестную конкуренцию[2].

Под оплатой труда понимается система отношений, связанных с обеспечением установления и осуществления работодателем выплат работникам за их труд в соответствии с законами, иными нормативными правовыми актами, коллективными договорами, соглашениями, локальными нормативными актами и трудовыми договорами ТК РФ[3].

В свою очередь, «заработная плата» - это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также выплаты компенсационного и стимулирующего характера ТК РФ[4].

Таким образом, понятие «оплата труда» значительно шире, чем «заработная плата», и отличается от последнего тем, что предусматривает не только систему расчета (определения) заработной платы, но и используемые режимы рабочего времени, правила использования и документального оформления рабочего времени, используемые нормы труда, сроки выплаты заработной платы и т.п.

Непосредственно системы оплаты труда, общие уровни заработной платы и отдельных выплат устанавливаются коллективными договорами, соглашениями, локальными нормативными актами организаций, трудовыми договорами. Оплата труда работников в организации является основной формой их вознаграждения за результаты труда и стимулирование его количественных и качественных показателей. В соответствии с законодательством организация самостоятельно разрабатывает и утверждает формы и системы оплаты труда работников, как числящихся в штате, так и привлекаемых со стороны для производства работ по договорам гражданско-правового характера.

Основными формами оплаты труда является повременная и сдельная[5].

Повременная – это форма оплаты труда, при которой заработная плата работника зависит от фактически отработанного времени и тарифной ставки. В зависимости от единицы учета отработанного времени применяется часовые, дневные и месячные тарифные ставки. Повременная форма оплаты труда бывает двух видов – простой повременной и повременно-премиальной.

При простой повременной оплате труда заработок рабочего определяют, умножая часовую или дневную тарифную ставку его разряда на количество отработанных им часов или дней.

При определенном заработке других категорий работников необходимо соблюдать следующий порядок.

Если работник отработал все рабочие дни месяца, то оплата составит установленный для него оклад.

Если в данном месяце отработанно неполное число рабочих дней, то заработная плата определяется путем деления установленной ставки на календарное количество рабочих дней. Полученный результат умножается на количество оплачиваемых за счет организации рабочих дней.

При повременно-премиальной оплате труда к сумме заработка по тарифу прибавляют премию, которая устанавливается в процентном отношении к тарифной ставке.

Премии выплачиваются в соответствии с положениями о премировании, которые разрабатываются, утверждаются на каждом предприятии. Такими положениями предусматриваются конкретные показатели и условия, премирования, при соблюдении которых у работника возникает право требовать соответствующую премию. К указанным показателям относятся: выполнение производственных заданий, экономия сырья, материалов, энергии, рост производительности труда, повышение качества производимой продукции, освоение новой техники, технологии и др[6].

Сдельная форма оплаты труда применяется тогда, когда можно учитывать количественные показатели результата труда и нормировать его путем установления норм выработки, норм времени, нормированного производственного задания. При сдельной форме труд работников оплачивается по сдельным расценкам в соответствии с количеством произведенной продукции (выполненной работы, оказанной услуги).

Сдельная форма оплаты труда имеет несколько систем[7]:

- прямая сдельная – когда труд работников оплачивается за число единиц изготовленной ими продукции и выполненных раб от, исходя из твердых сдельных расценок, установленных с учетом необходимой квалификации;

- сдельно-прогрессивная – при которой оплата повышается за выработку сверх нормы;

- сдельно-премиальная – оплата труда включает премирование за перевыполнение норм выработки, достижение определенных качественных показателей: сдачу работ с первого требования, отсутствия брака, экономию материалов;

- косвенно-сдельная – применяется для оплаты труда вспомогательных рабочих (нарядчиков, комплектовщиков и др.). Размер их заработка определяется в процентах от заработка основных рабочих, труд которых они обслуживают.

Расчет заработка при сдельной форме оплаты труда осуществляется по документам о выработке (наряд на сдельную работу, в которой указывается норма выработки и фактически выполненная работа, распоряжение о премировании за перевыполнение плана, аккордное задание, цеховой наряд на выполнение задания цехом).

Сдельные расценки не зависят от того, когда выполнялась работа: в дневное, ночное или сверхурочное время.

Основными элементами тарифной системы является: тарифно-квалификационные справочники, тарифные сетки, тарифные ставки, тарифные коэффициенты, надбавки, доплаты за работу с отклонением от нормальных условий труда. Для оплаты труда руководителей, специалистов и служащих применяются должностные оклады, которые устанавливаются администрацией организации в соответствии с должностью и квалификацией работника.

1.2 Особенности оплаты труда в условиях, отклоняющихся от нормальных

Для правильного начисления оплаты труда рабочим большое значение имеет учет отступлений от нормальных условий работы, которые требуют дополнительных затрат труда и оплачиваются дополнительно к действующим расценкам на сдельную работу. Доплаты оформляют следующими документами[8]:

- дополнительные операции, не предусмотренные технологией производства, - нарядом на сдельную работу, который обычно содержит какой-либо отличительный знак (например, яркая черта по диагонали);

- отклонения от нормальных условий работы - листком на доплату, который выписывают на бригаду или отдельного рабочего. В нем указывают номер основного документа (наряда, ведомости и др.), к которому производится доплата, содержание дополнительной операции, причину и виновника доплат и расценку.

Размеры доплат и условия их выплаты предприятия устанавливают самостоятельно и фиксируют их в коллективном или трудовом договоре.

Простои не по вине рабочих оформляются листком учета простоев, в котором указывают время начала, окончания и длительности простоя, причины и виновников простоя и причитающуюся рабочим за простои сумму оплаты. Время простоя по вине работодателя оплачивается в размере не менее двух третей среднего заработка работника. Простои по вине рабочих не оплачивают и документами не оформляют.

Неисправимый, или окончательный, брак оформляют актом о браке или ведомостью о браке и, кроме того, его отмечают в первичных документах по учету выработки. Исправимый брак актом или ведомостью о браке не оформляют. Брак не по вине работника оплачивается наравне с годными изделиями. Полный брак по вине работника оплате не подлежит. Частичный брак по вине работника оплачивается по пониженным расценкам в зависимости от степени годности продукции.

При оплате часов ночной работы (с 22 до 6 ч) следует учитывать, что час ночной работы оплачивается в повышенном размере, предусмотренном коллективным договором организации, но не ниже размеров, установленных законодательством. Продолжительность ночной работы (смены) сокращается на 1 ч.

Сверхурочные работы допускаются в исключительных случаях. Работа в сверхурочное время оплачивается за первые два часа не менее чем в полуторном размере, а за последующие часы - не менее чем в двойном размере за каждый час сверхурочной работы. Сверхурочные работы не должны превышать для каждого работника 4 ч в течение двух дней подряд и 120 ч в год. Компенсация сверхурочных часов отгулом не допускается. Соответственно, необходимо вести точный учет сверхурочных часов, отработанных каждым сотрудником.

Суммы, которые начислены за сверхурочную работу, включаются в состав расходов, уменьшающих налогооблагаемую прибыль [25, п.3 ст.255]НК РФ. Кроме того, поскольку надбавки за сверхурочную работу связаны с оплатой труда, следует начислить ЕСН и удержать налог на доходы физических лиц [24, п.1 ст.239; пп. 6 п. 1 ст.208] НК РФ. К сверхурочным работам нельзя допускать беременных женщин и несовершеннолетних. Что же касается инвалидов, женщин, имеющих детей в возрасте до трех лет, то они могут работать сверхурочно только с их письменного согласия и если это не запрещено им медицинскими рекомендациями [41, ст.259] ТК РФ.

Сверхурочный труд нельзя путать с таким режимом работы, как ненормированный рабочий день. Это особый режим, при котором руководитель может дать задание после окончания нормального рабочего дня. Перечень должностей с ненормированным рабочим днем устанавливается коллективным договором, соглашением или правилами внутреннего трудового распорядка.

Оплата работы в выходные и праздничные дни осуществляется исходя из следующих условий. При шестидневной рабочей неделе сотрудники имеют право на один выходной день - воскресенье. При пятидневной неделе им, кроме воскресенья, представляется еще один выходной. Какой именно - устанавливается в коллективном договоре или в правилах внутреннего распорядка. Организации, в которых по тем или иным причинам невозможно приостановить работу, применяют скользящий график рабочих и выходных дней - например, «сутки через трое».

Перечень нерабочих праздничных дней приведен в статье 112 Трудового кодекса РФ. Например, к ним относятся Новый год, Рождество, День защитника Отечества и т.п. В случаях, когда выходной и нерабочий праздничный день совпадают, выходной переносится на рабочий день - тот, что следует за праздником. Труд в выходные и нерабочие праздничные дни запрещен. Однако работодатель может привлечь сотрудников с их письменного согласия, к работе для:

- предотвращения производственной аварии, а также чтобы устранить последствия катастроф или стихийного бедствия;

- предупреждения несчастных случаев или порчи имущества;

- выполнения срочных заданий, если от этого зависит дальнейшая работа организации или ее подразделений [18, ст.113] ТК РФ.

В остальных случаях, помимо письменного согласия работника, необходимо учесть еще и мнение профсоюза. Так же как и при сверхурочных работах, нельзя вызывать на работу в выходные и праздники беременных женщин и несовершеннолетних. Инвалидов и женщин, имеющих детей в возрасте до трех лет, разрешается задействовать, только если такая работа не запрещена им по состоянию здоровья. Работа в выходные и праздничные дни компенсируется работнику предоставлением другого дня отдыха или по соглашению сторон в денежной форме. Работа в выходные и праздничные дни оплачивается не менее чем в двойном размере:

- сдельщикам - не менее чем по двойным сдельным расценкам;

- оплачиваемым по часовым (дневным) ставкам - в размере не менее двойной часовой (дневной) ставки;

- получающим месячный оклад - в размере не менее одной часовой (дневной) ставки сверх оклада, если работа проводилась в пределах месячной нормы рабочего времени, и в размере не менее двойной часовой (дневной) ставки сверх оклада, если работа проводилась сверх месячной нормы.

С фондом оплаты труда связаны и расчеты с персоналом при увольнении.

При увольнении кроме компенсации за неиспользованный отпуск некоторым сотрудникам полагается выплачивать выходное пособие. Оно выплачивается увольняемым в связи с ликвидацией организации или по сокращению штата. Кроме того, на это пособие может рассчитывать и сотрудник, уволенный по одной из следующих причин[9]:

- его квалификация или состояние здоровья не позволяют ему выполнять порученную работу;

- он призван в армию или на альтернативную службу;

- государственная трудовая инспекция восстановила на работе другого сотрудника, уволенного ранее;

- он отказался переезжать на работу в другую местность вместе с организацией;

- нарушены правила заключения трудового договора не по его вине.

Размер выходного пособия определен трудовым законодательством [27, ст.178]. Так, сотрудник, уволенный в связи с ликвидацией организации или по сокращению штата, получает выходное пособие, равное его среднемесячному заработку. В таком же размере пособие выдают ему и в следующем месяце. Значит, среднемесячный заработок сохраняется за таким сотрудником в течение двух месяцев со дня увольнения. Ему могут выплатить средний заработок и за третий месяц. Но это возможно, если в течение первых двух недель после увольнения сотрудник обратился в службу занятости населения и она его не трудоустроила. Если администрация предприятия расторгла трудовой договор из-за того, что он был заключен с нарушениями и работник в этом не виноват, ему выплачивают выходное пособие в сумме одного среднемесячного заработка. Во всех остальных случаях выходное пособие выплачивают работникам в размере двухнедельного среднемесячного заработка.

Пособия по временной нетрудоспособности выплачивают рабочим и служащим за счет отчислений на социальное страхование. Основанием для выплаты пособий являются больничные листы, выдаваемые лечебными учреждениями и подписанные профсоюзным органом. Размер пособия по временной нетрудоспособности зависит от стажа работы сотрудника и его среднего заработка: при непрерывном стаже работы до 5 лет - 60% заработка, от 5 до 8 лет - 80% заработка, от 8 лет и более - 100% заработка.

Независимо от стажа работы пособие выдается в размере 100%[10]:

- вследствие трудового увечья или профессионального заболевания;

- работающим инвалидам ВОВ и другим инвалидам, приравненным по льготам к инвалидам ВОВ;

- лицам, имеющим на своем иждивении трех детей и более, не достигших 16 лет (учащиеся - 18 лет);

- по беременности и родам.

Помимо указанных случаев (оплата перерывов в работе кормящих матерей, отпусков, пособий по временной нетрудоспособности (с учетом стажа работы)) средний заработок сохраняется:

- за работниками, находящимися в медицинском учреждении на обследовании, обязанными проходить такое обследование;

- за донорами в день обследования и в день сдачи крови, а также за предоставленный им день отдыха после каждого дня сдачи крови;

- в ряде других случаев, установленных законодательством.

Таким образом, в настоящее время формы и системы оплаты труда регламентируются предприятиями самостоятельно, Порядок оплаты труда, в том числе в различных условиях и различным категориям граждан должен определяться, исходя из положений трудового законодательства.

1.3 Организация учета и документального оформления расчетов с персоналом по заработной плате

Учет заработной платы работников занимает одно из центральных мест в системе бухучета на предприятии, в организации любой формы собственности. Основными задачами бухгалтера, занятого учетом труда и заработной платы, являются[11]:

- правильное исчисление размера оплаты труда на основании поступивших в бухгалтерию первичных документов и удержаний из начисленных работнику сумм;

- учет расчетов с работниками предприятия, организации, а также с бюджетом.

- контроль, за рациональным использованием трудовых ресурсов, фонда оплаты труда и фонда потребления;

- правильное отнесение начисленной суммы оплаты труда и отчислений на социальные нужды на счета издержек производства и обращения и на счета целевых источников.

Для справедливой оплаты труда работника его труд, прежде всего надо правильно измерить и учесть. Величина труда измеряется количеством отработанных человеко-часов. Учет труда и его оплаты должен быть строго документирован и достоверен. Последовательность работы по организации заработной платы на предприятии можно представить в виде схемы, где показаны решения задач, объединенных в три крупных блока (рис.2 ):

- выбор способа формирования основной заработной платы (блок 1);

- выбор форм оплаты труда (блок 2);

- выбор систем поощрения (блок 3).

Рис.2. Последовательность работы по организации заработной платы на предприятии

В соответствии c нормативными документами по бухгалтерскому учету все факты хозяйственной деятельности должны своевременно и полностью отражаться в бухгалтерском учете и отчетности [1,п.1ст.9] НК РФ. Унифицированные формы первичной учетной документации по учету труда и его оплаты, а также Инструкция по их заполнению утверждены Постановлением Госкомстата России от 6 апреля 2001 г. N 26 .

После заключения трудового договора с работником составляется приказ по форме N Т-1. В том случае, если в организацию принимается одновременно несколько работников, то на всех может быть оформлен один приказ по форме N Т-1а.

При оформлении приказа (распоряжения) о приеме на работу указываются следующие сведения:

- наименование структурного подразделения;

- профессия (должность);

- испытательный срок, если работнику устанавливается испытание при приеме на работу;

- условия приема на работу (в том числе указываются оклад или тарифная ставка) и характер предстоящей работы (по совместительству, в порядке перевода из другой организации, для замещения временно отсутствующего работника, для выполнения определенной работы и др.).

Приказ о приеме на работу подписывается руководителем организации или уполномоченным на это лицом. Приказ предоставляется работнику(ам) для ознакомления под расписку.

На основании приказа о приеме на работу заполняются следующие документы[12]:

- трудовая книжка работника;

- личная карточка работника (форма N Т-2 или N Т-2ГС);

- лицевой счет работника (форма N Т-54 или N Т-54а).

Содержание приказа о приеме на работу должно соответствовать условиям заключенного трудового договора с работником[13].

Личная карточка работника (форма N Т-2) заполняется на лиц, принятых на работу, сотрудником отдела кадров в одном экземпляре. Сведения о работнике вносятся в разделы личной карточки на основании соответствующих документов, представленных при поступлении на работу (паспорт, диплом об образовании и т.п.). Лицо, принимаемое на работу, подписывает личную карточку с указанием даты ее заполнения.

Штатное расписание (форма N Т-3) содержит перечень структурных подразделений, должностей, сведения о количестве штатных единиц, должностных окладах, надбавках и месячном фонде заработной платы.

Штатное расписание утверждается приказом руководителя организации или уполномоченным им лицом, изменения в штатное расписание также вносятся в соответствии с приказом вышеназванных лиц.

Приказ о переводе работника на другую работу (форма N Т-5) заполняется работником отдела кадров, подписывается руководителем организации или уполномоченным лицом и объявляется работнику под расписку. В данном приказе указывается оклад (тарифная ставка) по новому месту работы.

Если одновременно переводятся несколько работников на другую работу, это может быть оформлено одним приказом по форме N Т-5а.

На основании приказа о переводе делаются записи:

- в личной карточке (формы N Т-2 или Т-2 ГС (МС) );

- в лицевом счете (формы N Т-54 или Т-54а);

- в трудовой книжке.

Приказ (распоряжение) о предоставлении отпуска работнику (форма N Т-6) составляется работником кадровой службы или уполномоченным лицом, подписывается руководителем организации или уполномоченным им лицом и объявляется работнику под расписку.

При предоставлении отпуска нескольким работникам приказ составляется по форме N Т-6а.

На основании данного приказа делаются записи:

- в личной карточке (форма N Т-2 или Т-2ГС);

- в лицевом счете (форма N Т-54 или Т-54а);

- производится расчет заработной платы, причитающейся за отпуск, по форме N Т-60 «Записка-расчет о предоставлении отпуска работнику».

График отпусков (форма N Т-7) визируется руководителем кадровой службы, руководителями структурных подразделений, согласовывается с выборным профсоюзным органом (при его наличии) и утверждается руководителем организации или уполномоченным им лицом.

Приказ (распоряжение) о прекращении действия трудового договора (контракта) с работником (форма N Т-8) заполняется работником кадровой службы, подписывается руководителем организации или уполномоченным им лицом, объявляется работнику под расписку.

В случае расторжения договора с несколькими работниками приказ издается по форме N Т-8а.

На основании приказа об увольнении делаются записи[14]:

- в личной карточке (форма N Т-2 или Т-2ГС);

- в лицевом счете (форма N Т-54 или Т-54а);

- в трудовой книжке;

- производится расчет с работником по форме N Т-61 «Записка-расчет при прекращении действия трудового договора (контракта)».

Приказ (распоряжение) о поощрении работника (форма N Т-11) подписывается руководителем организации или уполномоченным им лицом, объявляется работнику под расписку. На основании данного приказа вносится соответствующая запись в трудовую книжку работника.

При одновременном поощрении нескольких работников приказ издается по форме N Т-11а.

Контроль за рабочим временем осуществляется в Табеле учета использования рабочего времени и расчета заработной платы (форма N Т-12). Данный документ составляется в одном экземпляре уполномоченным лицом, подписывается руководителем структурного подразделения, работником кадровой службы и передается в бухгалтерию. Отметки в табеле о причинах неявок на работу или о работе в режиме неполного рабочего дня, о работе в сверхурочное время и других отступлениях от нормальных условий работы должны быть сделаны только на основании документов, оформленных надлежащим образом (листок нетрудоспособности, справка о выполнении государственных обязанностей и т.п.).

Для расчета и выплаты заработной платы работникам организации составляются[15]:

- Расчетно-платежная ведомость (форма N Т-49);

- Расчетная ведомость (форма N Т-51);

- Платежная ведомость (форма N Т-53)

Указанные ведомости составляются в одном экземпляре в бухгалтерии.

Начисление заработной платы (формы N Т-49 и Т-51) производится на основании данных первичных документов по учету выработки, фактически отработанного времени и других документов. На титульном листе расчетно-платежной ведомости (форма N Т-49) и платежной ведомости (форма N Т-53) указывается общая сумма, предназначенная к выплате. Разрешение на выплату заработной платы подписывается руководителем организации или уполномоченным лицом. В конце ведомости указываются суммы выплаченной и депонированной заработной платы. В конце платежной ведомости после последней записи проводится итоговая строчка по общей сумме ведомости. На выданную сумму заработной платы составляется расходный кассовый ордер (форма N КО-2), номер и дата которого проставляются на последней странице ведомости. Для учета и регистрации платежных ведомостей по произведенным выплатам работникам организации применяется Журнал регистрации платежных ведомостей (форма N Т-53а).

Для отражения сведений о заработной плате, начисленной работнику, составляется лицевой счет по форме N Т-54.

Записка-расчет о предоставлении отпуска работнику (форма N Т-60) применяется для расчета причитающейся работнику заработной платы и других выплат при предоставлении ему ежегодного оплачиваемого или иного отпуска.

Для учета и расчета причитающейся заработной платы и других выплат работнику при прекращении действия трудового договора (контракта) применяется Записка-расчет при прекращении действия трудового договора (контракта) с работником (форма N Т-61). Составляется работником кадровой службы или уполномоченным лицом.

Акт о приемке работ, выполненных по трудовому договору (контракту), заключенному на время выполнения определенной работы (форма N Т-73), является основанием для окончательного или поэтапного расчета сумм оплаты выполненных работ. Указанный акт составляется работником, ответственным за приемку выполненных работ, утверждается руководителем организации или уполномоченным им лицом и передается в бухгалтерию для расчета и выплаты исполнителю работ причитающейся суммы. Работники, оформленные по договорам гражданско-правового характера, как известно, не подчиняются внутреннему распорядку предприятия и выполняют работу в любое удобное для них время. Поэтому основанием для учета их труда является объем выполненной работы.

Независимо от формы первичные документы по учету труда должны содержать следующие реквизиты: место и время работы (дату), наименование и разряд работы (операции), количество и качество работы, фамилии, инициалы, табельные номера и разряды рабочих, нормы времени и расценки за единицу работы, сумму заработной платы работников, шифры учета затрат, на которые относятся начисленная заработная плата и количество нормо-часов по выполненной работе.

Синтетический учет расчетов с персоналом (состоящим и не состоящим в списочном составе организации) по оплате труда (по всем видам заработной платы, премиям, пособиям, пенсиям работающим пенсионерам и другим выплатам), а также по выплате доходов по акциям и другим ценным бумагам данной организации осуществляется на пассивном счете 70 «Расчеты с персоналом по оплате труда».

Учетный процесс ведения счета 70 включает следующие процедуры:

- открытие счета;

- запись в нем хозяйственных операций;

- закрытие счета.

При открытии пассивного счета начальное сальдо записывается в кредит. В течение отчетного периода на счете 70 отражают суммы операций по начислению заработной платы и удержаниям из нее (прочие расчетные операции с персоналом)[16].

По кредиту счета отражают начисления по оплате труда, пособий за счет отчислений на государственное социальное страхование, пенсий и других аналогичных сумм, а также доходов от участия в организации, а по дебету - удержания из начисленной суммы оплаты труда и доходов, выдачу причитающихся сумм работникам и не выплаченные в срок суммы оплаты труда и доходов.

Сальдо этого счета кредитовое и показывает задолженность организации перед рабочими и служащими по заработной плате и другим указанным платежам.

Закрытие счета производится в конце отчетного периода. На счете подсчитываются обороты (итоги записи операций):

Д Д К К

Об = ∑ Si ; Об = ∑ Si

i Є Д i Є К

где Об Об - обороты соответственно по дебету и кредиту счета;

Д К

Si Si - сумма по i-той операции, записанная соответственно по дебету и кредиту счета.

Конечное сальдо по счету определяют, прибавляя к начальному кредитовому сальдо обороты по кредиту и вычитая из полученного итога оборот противоположной стороны счета (дебет). Математическая модель операций по начислению заработной платы имеет вид:

к к к д

Ск = Сн + Об – Об - (пассивный счет),

где Ск – сальдо конечное,

Сн – сальдо начальное.

Механизм корреспонденции счетов по расчету заработной платы представлен на рисунке 3.

К данному счету могут быть открыты, например, следующие субсчета:

- 70-1 «Расчеты с сотрудниками, состоящими в штате организации»;

- 70-2 «Расчеты с совместителями»;

- 70-3 «Расчеты по договорам гражданско - правового характера».

Аналитический учет оплаты труда в организации ведется по каждому работнику с использованием лицевых счетов рабочих и служащих (формы N Т-54 и N Т-54а). Лицевые счета открываются на каждого работника организации в момент его принятия на работу. По окончании календарного года лицевой счет работника закрывается и открывается новый лицевой счет на следующий год. Срок хранения лицевых счетов - 75 лет.

| 50 «Касса» | 20 «Основное производство» | ||||

| Дт | Кт | Дт | Кт | ||

| 68 «Расчеты по налогам и сборам» | 23 «Вспомогательные производства» | ||||

| Дт | Кт | Дт | Кт | ||

| 69 «Расчеты по социальному страхованию и обеспечению» | 25«Общепроизводственные расходы» | ||||

| Дт | Кт | Дт | Кт | ||

| 70 «Расчеты с персоналом по оплате труда» | 26 «Общехозяйственные расходы» | ||||

| Дт | Кт | Дт | Кт | ||

| 76 «Расчеты с разными дебиторами и кредиторами» | 29 «Обслуживающие производства» | ||||

| Дт | Кт | Дт | Кт | ||

Рис. 3. Механизм организации бухгалтерского учета расчетов с персоналом по оплате труда.

Таким образом, в настоящее время в России сложилась система оплаты труда, а также порядок отражения сумм начисленной заработной платы в бухгалтерском учете. Однако, в связи с тем, что предприятия, помимо бухгалтерского, обязаны вести налоговый учет, необходимо рассмотреть порядок учета расходов на оплату труда в целях налогообложения прибыли.

1.4 Расходы на оплату труда, учитываемые при налогообложении прибыли

Расходами для целей налогообложения прибыли признаются обоснованные и документально подтвержденные затраты, произведенные (понесенные) налогоплательщиком при условии, что они связаны с осуществлением деятельности, направленной на получение дохода НК РФ[17]. Состав расходов на оплату труда, учитываемых для целей налогообложения прибыли, приведен в ст.255 НК РФ.

В состав расходов на оплату труда включаются любые начисления работникам, в том числе и совместителям, в денежной и (или) натуральной форме, предусмотренные законодательством РФ, трудовыми и (или) коллективными договорами (за исключением расходов, указанных в ст.270 НК РФ).

К расходам на оплату труда относятся также расходы, связанные с оплатой труда работников, не состоящих в штате организации - налогоплательщика, за выполнение ими работ по заключенным договорам гражданско - правового характера (включая договоры подряда) (п.21 ст.255 НК РФ). Если такие работы выполняют индивидуальные предприниматели, не состоящие в штате организации, то выплаты в их пользу следует учитывать не в составе расходов на оплату труда, а в составе прочих расходов, связанных с производством и (или) реализацией (пп.41 п.1 ст.264 НК РФ).

Организуя налоговый учет расходов на оплату труда, необходимо помнить, что на предприятиях, осуществляющих деятельность по производству и реализации продукции (работ, услуг), эти расходы подлежат разделению на прямые и косвенные.

К прямым расходам относятся расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг. Прямые расходы ежемесячно подлежат распределению на остатки незавершенного производства, готовой продукции и отгруженной, но не реализованной продукции.

Расходы на оплату труда прочего персонала считаются для целей налогообложения косвенными и в полном объеме учитываются при налогообложении прибыли в том периоде, в котором они были осуществлены.

В организациях торговли расходы на оплату труда в полном объеме включают в состав косвенных и берут в расчет при налогообложении в том периоде, в котором они были осуществлены.

Порядок признания для целей налогообложения отдельных видов расходов на оплату труда следующий.

Суммы, начисленные по тарифным ставкам, должностным окладам, сдельным расценкам или в процентах от выручки в соответствии с принятыми в организации формами и системами оплаты труда, относятся к расходам на оплату труда (п.1 ст.255 НК РФ).

Системы заработной платы, размеры тарифных ставок, окладов, различного вида выплат устанавливаются (21, ст.135 ТК РФ):

- работникам бюджетных организаций - законами и иными нормативными правовыми актами;

- работникам организаций со смешанным финансированием (бюджетное финансирование и доходы от предпринимательской деятельности) - законами, иными нормативными актами, коллективными договорами, соглашениями, локальными нормативными актами организаций;

- работникам других организаций - трудовыми договорами и (или) коллективными договорами, соглашениями, локальными нормативными актами организаций.

При этом российским законодательством нижний предел ставок, окладов, выплат ограничен минимальным размером оплаты труда (с 1 января 2009 – 4330 руб.)[18].

Наличие локальных нормативных актов, регулирующих оплату труда в организации, не является обязательным. Но при их отсутствии организации следует с особым вниманием подходить к порядку составления трудовых договоров с работниками. Необходимо позаботиться о том, чтобы в трудовых договорах, заключаемых с работниками, содержался полный перечень выплат, которые могут производиться этим работникам.

Это обусловлено тем, что в соответствии с пп.21 ст.270 НК РФ расходы на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров, для целей налогообложения учитываться не должны.

К начислениям стимулирующего характера относятся премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде, вознаграждение за выслугу лет на предприятии и т.п.

Необходимым условием для отнесения выплат работникам к расходам на оплату труда, учитываемым при налогообложении прибыли, является связь этих выплат с производственными результатами. Это означает, что если Положением о премировании предусмотрены премии работникам, например, к дню рождения, то такие премии для целей налогообложения учитываться не будут, поскольку такие расходы не удовлетворяют критериям, установленным в п.1 ст.252 НК РФ (расходы на выплату таких премий нельзя признать экономически оправданными и связанными с деятельностью, направленной на получение дохода).

К расходам на оплату труда относятся также выплаты, носящие компенсационный характер. К компенсирующим выплатам относятся, в частности, надбавки к тарифным ставкам и окладам за работу в ночное время, работу в многосменном режиме, за совмещение профессий, расширение зон обслуживания, за работу в тяжелых, вредных, особо вредных условиях труда, за сверхурочную работу и работу в выходные и праздничные дни, производимые в соответствии с законодательством РФ.

Организация вправе включать в расходы на оплату труда расходы на оплату отпусков, предусмотренных законодательством РФ. В соответствии с трудовым законодательством работникам предоставляются ежегодные основные и дополнительные отпуска с сохранением места работы (должности) и среднего заработка. Ежегодный основной оплачиваемый отпуск предоставляется продолжительностью 28 календарных дней.

Трудовой кодекс РФ предусматривает случаи, когда предоставляются ежегодные дополнительные оплачиваемые отпуска. Например, такие отпуска предоставляются работникам:

- занятым на работах с вредными условиями труда;

- занятым на работах с опасными условиями труда;

- имеющим особый характер работы;

- с ненормированным рабочим днем;

- работающим в районах Крайнего Севера и приравненных к ним местностях (ст.ст.114,115,116 ТК РФ).

Кроме того, организация вправе установить дополнительный отпуск в коллективном договоре своим работникам сверх того, который предусмотрен действующим законодательством РФ.

Для целей налогообложения расходы на оплату дополнительных отпусков могут учитываться только при выполнении следующих условий[19]:

1) основания предоставления дополнительного отпуска предусмотрены трудовым законодательством;

2) продолжительность дополнительного отпуска не превышает размер, установленный законодательством.

Если в соответствии с коллективным (трудовым) договором работникам предоставляется дополнительный отпуск продолжительностью, превышающей установленный законодательством размер, то для целей налогообложения будет учитываться только часть расходов по оплате отпуска в пределах продолжительности, установленной законодательством.

Расходы на оплату труда, сохраняемую в соответствии с законодательством РФ на время учебных отпусков, предоставляемых работникам налогоплательщика, включаются в расходы, учитываемые при налогообложении.

В соответствии со ст.177 ТК РФ гарантии и компенсации работникам, совмещающим работу с обучением, предоставляются только при получении образования соответствующего уровня впервые. Следовательно, расходы работодателя на оплату труда, сохраняемую на время учебного отпуска для лиц, получающих, например, второе высшее образование, при налогообложении прибыли учитываться не будут.

Налоговым законодательством предусмотрены два варианта учета расходов на оплату отпусков:

1) по фактическим расходам;

2) путем создания резерва предстоящих расходов на оплату отпусков.

Выбранный способ должен быть зафиксирован в учетной политике организации для целей налогообложения.

Налогоплательщики, принявшие решение о создании резерва на предстоящую оплату отпусков, отражают в учетной политике для целей налогообложения принятый способ резервирования, предельную сумму отчислений и ежемесячный процент в указанный резерв. Для этих целей составляется расчет размера ежемесячных отчислений в резерв. Кроме того, ст.324.1 НК РФ разрешает организации создавать резерв предстоящих расходов на выплату ежегодных вознаграждений за выслугу лет и по итогам работы за год. Его формируют так же, как и резерв на предстоящую оплату отпусков.

К расходам, включаемым в расходы на оплату труда для целей налогообложения прибыли, относятся денежные компенсации за неиспользованный отпуск в соответствии с трудовым законодательством РФ. Часть отпуска, превышающая 28 календарных дней, по письменному заявлению работника может быть заменена денежной компенсацией[20].

К расходам, включаемым в расходы на оплату труда для целей исчисления налога на прибыль, относятся суммы платежей (взносов) работодателей по договорам обязательного и добровольного страхования (договорам негосударственного пенсионного обеспечения), заключенным в пользу работников со страховыми организациями (негосударственными пенсионными фондами), имеющими лицензии, выданные в установленном порядке на ведение соответствующих видов деятельности в РФ.

В п.16 ст.255 НК РФ перечисляются виды договоров добровольного страхования работников, платежи по которым включаются в расходы на оплату труда. К ним относятся договоры:

1) долгосрочного страхования жизни, если они заключены на срок не менее пяти лет и в течение этого времени не предусматривают страховых выплат в пользу застрахованного лица (за исключением страховой выплаты в случае его смерти);

2) пенсионного страхования (негосударственного пенсионного обеспечения);

3) добровольного личного страхования работников, которые заключаются на срок не менее одного года и предусматривают оплату медицинских расходов застрахованного лица;

4) добровольного личного страхования, заключаемые на случай смерти застрахованного лица либо утраты им трудоспособности в связи с исполнением им трудовых обязанностей.

Суммы платежей (взносов) по другим видам договоров добровольного страхования (негосударственного пенсионного обеспечения) не будут уменьшать налоговую базу по налогу на прибыль.

Таким образом, в настоящее время практически полностью сформировалась нормативно-правовая база организации учета расчетов с персоналом по оплате труда и прочим операциям. Она характеризуется тесным взаимодействием трудового, налогового и бухгалтерского законодательства[21].

2. Практическая глава. Организация учета расчетов с персоналом по заработной плате в ООО «Автолюкс»

2.1 Особенности производственно-хозяйственной деятельности ООО «Автолюкс» и их влияние на организацию расчетов с персоналом по оплате труда

Общество с ограниченной ответственностью «Автолюкс» зарегистрировано в качестве юридического лица Постановлением главы Администрации г.Кимовска №256 от 12.10.98 г.

Юридический адрес: 301723, РФ, Тульская обл., г. Кимовск, ул. Калинина, 4.

Учредители ООО «Автолюкс» 2 физических лица, являющихся гражданами России.

Для обеспечения деятельности Общества образован Уставный капитал в размере 10 000 руб.

Участники обладают равными долями по 50%, в сумме 5 000 руб.

Органами управления ООО «Автолюкс» являются:

- Общее собрание учредителей;

- Единоличный исполнительный орган (директор).

ИНН: 7107018650

Предприятие является многопрофильным и осуществляет следующие виды деятельности:

- оказание услуг по ремонту и техническому обслуживанию автомобилей физическим лицам;

- оказание услуг по ремонту и техническому обслуживанию автомобильного транспорта юридическим лицам;

- розничная продажа автомобилей;

- розничная продажа запчастей.

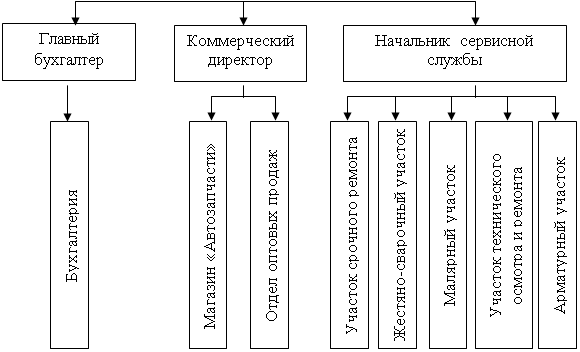

Первый вид деятельности переведен на уплату единого налога на вмененный доход, так как относится к сфере бытовых услуг. Также на уплату ЕНВД переведена розничная торговля запчастями, осуществляемая через магазин «Автозапчасти» (торговая площадь 30 кв.м). Налогообложение результатов, полученных по другим видам деятельности, осуществляется в обычном порядке. Это вызывает определенные сложности в учете ООО «Автолюкс», так как требует точного распределения общехозяйственных расходов по четырем направлениям деятельности. Численность персонала составляет 202 человек. Штат предприятия состоит из административно-хозяйственного аппарата (аппарат управления, бухгалтерская служба), производственного персонала, и торгового персонала, который распределяется по соответствующим подразделениям предприятия (рис.4).

|

Рис. 4. Производственная структура ООО «Автолюкс»

Производственные участники ООО «Автолюкс» осуществляют следующие функции.

На арматурном участке осуществляется сборка и разборка узлов автомобилей, установка противоугонной сигнализации. Ремонт кузов и их восстановление после ДТП производится на жестяно-сварочном участке. На малярном участке выполняются работы по шпатлевке, грунтовке и покраске автомобилей. Диагностика транспортных средств проводится на участке технического осмотра и ремонта. На отдельном производственном участке выполняется несложный срочный ремонт. Отдельный участок выполняет работы и оказывает услуги по гарантийному ремонту автомобилей марок ВАЗ, ГАЗ, ИЖ. Продажи автомобилей и запчастей осуществляются отделом продаж ООО «Автолюкс», включающим подразделение розничной торговли запчастями (магазин) и подразделение, осуществляющее продажу автомобилей.

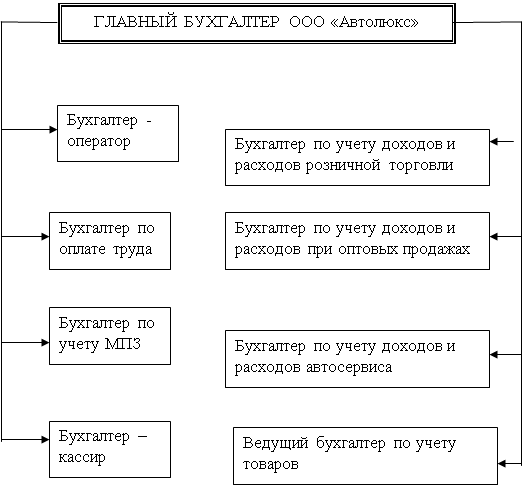

Бухгалтерский учет в ООО «Автолюкс» осуществляется посредством центральной бухгалтерии во главе с главным бухгалтером (рис.5).

Рис. 5. Структура бухгалтерии ООО «Автолюкс»

Бухгалтерия предприятия состоит из 9 человек, в самом помещении бухгалтерии находится – 5 человек. Остальные счетные работники находятся непосредственно в структурных подразделениях.

Форма ведения бухгалтерского учета на предприятии автоматизированная, при этом используется популярный программный продукт «1:С Бухгалтерия, 7.7» (сетевая версия).

Учет расчетов с персоналом по заработной плате в ООО «Автолюкс» ведется по следующим основным направлениям:

- учет расходов по оплате отпусков, надбавок, гарантий, компенсация и пособий;

- учет сверхнормативных расходов по оплате труда за дополнительно отработанное время; работу в условиях, отклоняющихся от нормальных;

- выплата текущей заработной платы и расчет соответствующих налоговых обязательств;

Учет расчетов с персоналом по заработной плате осуществляется на счете 70 «Расчеты с персоналом по оплате труда « При этом в ООО «Автолюкс» организована следующая система аналитических показателей:

70/1 «Учет расчетов со штатными сотрудниками»;

70/2 «Учет расчетов с совместителями»;

70/3 «Расчеты по договорам подряда».

Более глубокий аналитический учет осуществляется непосредственно по каждому сотруднику.

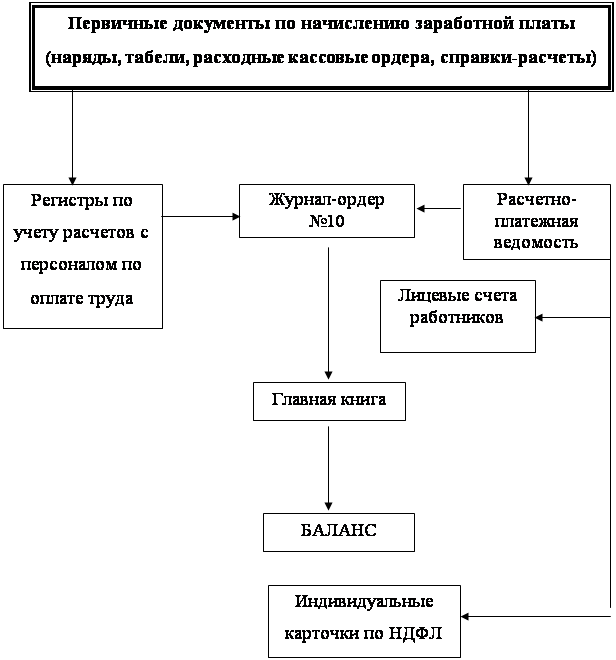

Сводный учет расчетов с персоналом по оплате труда и удержаниям из нее представляет собой последовательной отражение расчетов с персоналом в учетных регистрах, предполагающих различный уровень обобщения учетных данных. Начиная, с первичных документов по начислению заработной платы, суммы начисленных выплат отражаются в расчетно-платежных ведомостях, а затем группируются в журнале – ордере № 10, данные из которого ежемесячно переносятся в Главную книгу и затем отражаются в отчетности.

В целом схему обработки документов по учету расчетов с персоналом в ООО «Автолюкс» можно представить следующим образом (рис.6).

Рис.6. Порядок ведения сводного учета расчетов с персоналом по заработной плате и прочим операциям.

В ООО «Автолюкс» созданы все необходимые предпосылки для оперативного и точного ведения учета расчетов с персоналом как по заработной плате, так и по прочим внутрихозяйственными расчетам.

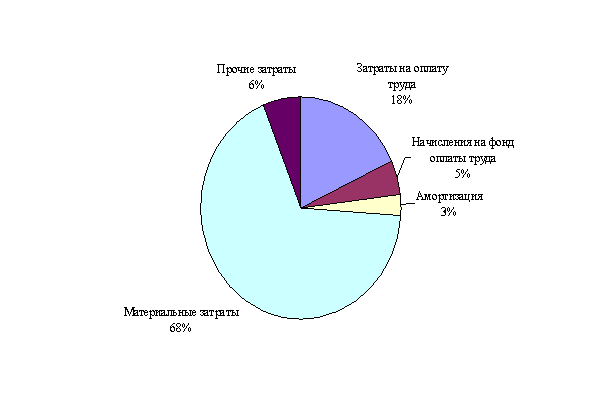

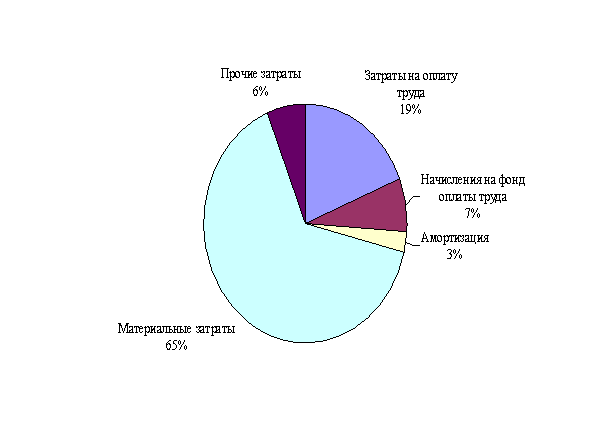

Удельный вес расходов на оплату труда в структуре себестоимости услуг ООО «Автолюкс» составляет около 20% .

Таким образом, расходы на оплату труда занимают существенное место в структуре себестоимости продукции ООО «Автолюкс» и могут оказывать влияние на достоверность показателей бухгалтерской отчетности.

Для сравнения, рассмотрим затраты на оплату труда в 2007 г- составили 18% в 2008 г- составили 19% от общего объема затрат по предприятию.

Структура себестоимости услуг ООО «Автолюкс» в 2007г.

| Затраты | Доля (%%) |

| Затраты на оплату труда | 18% |

| Начисления на фонд оплаты труда | 5% |

| Амортизация | 3% |

| Материальные затраты | 68% |

| Прочие затраты | 6% |

Структура себестоимости услуг ООО «Автолюкс» в 2008г.

| Затраты | Доля (%%) |

| Затраты на оплату труда | 19% |

| Начисления на фонд оплаты труда | 7% |

| Амортизация | 3% |

| Материальные затраты | 65% |

| Прочие затраты | 6% |

2.2 Синтетический и аналитический учет сумм начисленной заработной платы

ООО «Автолюкс» наряду с деятельностью, осуществляемой на основе свидетельства об уплате ЕНВД, осуществляет деятельность, налогообложение которой осуществляется в обычном порядке поэтому на данном предприятии предусмотрено ведение раздельного бухгалтерского учета имущества, обязательств и хозяйственных операций, проводимых в процессе деятельности на основе свидетельства и в процессе иной деятельности.

Расходы ООО «Автолюкс» как организации автосервиса по оплате труда работников являются расходами по обычным видам деятельности, на базе которых формируется себестоимость выполненных работ и оказанных услуг [18, п.п. 5,8,9].

В соответствии с учетной политикой ООО «Автолюкс» раздельный учет затрат по видам деятельности обеспечивается ведением следующих отдельных субсчетов по счету 20 «Основное производство»:

20-1 «Затраты по деятельности, переведенной на уплату ЕНВД»;

20-2 «Затраты по деятельности, не переведенной на уплату ЕНВД».

Так, в апреле 2008 г. расходы на оплату труда специалистов по оказанию сервисных услуг населению составили 195 400 руб., а по услугам организациям - 137 300 руб. Заработная плата работников административно - управленческого персонала начислена в размере 56 700 руб.

Начисление заработной платы производственному персоналу ООО «Автолюкс» осуществляется на основании данных нарядов – заказов и дубликатов наряда – заказа, которые передаются в бухгалтерию.

Мастер по ремонту автомобилей, все операции, произведенные им, а так же стоимость каждой услуги в отдельности фиксирует в наряде – заказе. Главный мастер контролирует ход выполнения задания и результат. От стоимости выполненных работ рассчитывается сумма в 30 %, которая после производства удержаний будет выплачена работнику. По усмотрению руководителя за успехи в работе рабочие премируются в соответствии с квалификацией и вложенным трудом индивидуально. Совокупность подобных операций составит итоговый среднемесячный заработок работника.

У мастера сервисной службы ООО «Автолюкс» Сергеева Н.Е. начисленная зарплата за апрель 2008 г. составила:

- основная оплата по сдельным расценкам 876 руб.

- оплата за сверхурочные часы 1800 руб.

- оплата за работу в ночные часы 600 руб.

- оплата очередного отпуска 799,44 руб. = 4075,44 руб.

В бухгалтерском учете ООО «Автолюкс» данные начисления отражены проводкой:

Дебет 20-1, субсчет «Затраты по деятельности, переведенной на уплату ЕСН», Кредит 70 «Расчеты с персоналом по оплате труда» - 4075,44 руб. – начислена заработная плата работнику производственному персоналу (мастер сервисной службы).

Кроме заработной платы по установленным тарифам в ООО «Автолюкс» предусмотрены различные доплаты за отклонения от нормальных условий труда. Основанием для начисления суммы доплаты за отработанные сверхурочные часы служит справка-расчет бухгалтерии ООО «Автолюкс» и данные табеля.

Рабочим за часы сверхурочной работы выплачивается доплата[22]. За первые два часа размер доплаты составляет 50% часовой тарифной ставки рабочего-повременщика соответствующего разряда, а за каждый последующий час 100% этой тарифной ставки. Так в соответствии с приведенным табелем Сергеев Н.Е., отработал сверхурочно 8 часов: 4 часа 28 марта и 4 часа 29 марта 2008 г. Расчет суммы доплаты производится в справке-расчете.

Основанием для начисления доплат за работу в ночное время служат данные табельного учета. Размер надбавки составляет 50% тарифной ставки рабочего-повременщика или сдельщика соответствующего разряда.

Для расчета в табеле подсчитывается по каждому работнику количество часов ночной работы.

Сергеев Н.Е.за март месяц отработал 4 часа в ночное время. Сумма доплаты составит 600 руб. (300 руб. х 4 х 0,5).

Общая сумма полученной ООО «Автолюкс» в марте 2008 г. выручки составила 2 559 990 руб., в том числе выручка от оказания услуг населению – 1 420 500 руб., выручка от оказания услуг юридическим лицам – 1 120 499 руб., в том числе НДС 18% - 170 923 руб.

В соответствии со ст. 235 Налогового Кодекса РФ ООО «Автолюкс» является плательщиками единого социального налога (ЕСН). Объектом налогообложения являются выплаты, вознаграждения и иные доходы, начисляемые работодателями в пользу работников по всем основаниям [24, п.1 ст.236] НК РФ. Для учета расчетов по ЕСН рабочим планом счетов ООО «Автолюкс» предназначен счет 69 «Расчеты по социальному страхованию и обеспечению». Предприятие осуществляет деятельность, предусматривающую обязательный переход к уплате единого налога на вмененный доход для определенных видов деятельности (ЕНВД). Поэтому в части начислений, относящихся к деятельности, ведущейся на основании свидетельства об уплате ЕНВД, ООО «Автолюкс» не являются плательщиками ЕСН. Предприятие уплачивает единый социальный налог только с выплат, производимых в пользу работников, занятых в иных видах деятельности.

Таким образом, автосервис начисляет ЕСН на заработную плату работников по выполненным работам и оказанным услугам для организаций и не начисляет на заработную плату работников, выполнявших работы для физических лиц. Что касается оплаты труда работников административно - управленческого персонала, которая не может быть напрямую отнесена к соответствующему виду деятельности, порядок исчисления с нее сумм ЕСН законодательно не установлен.

В соответствии с учетной политикой ООО «Автолюкс» общехозяйственные расходы распределяются между деятельностью, облагаемой ЕНВД, и деятельностью, налогообложение которой осуществляется в общеустановленном порядке, пропорционально размеру выручки, полученной от каждого вида деятельности в общей сумме выручки. Аналогичным образом рассчитывается доля заработной платы управленческого персонала, подлежащая налогообложению ЕСН. Таким образом, ЕСН начисляется на часть фонда заработной платы управленческого персонала ООО «Автолюкс», приходящуюся на деятельность, не переведенную на уплату ЕНВД, а с части фонда заработной платы управленческого персонала, приходящейся на деятельность, переведенную на уплату ЕНВД, ЕСН не начисляется, за исключением сумм взносов по Пенсионному страхованию.

В апреле 2008 г. доля выручки, полученной от деятельности, не переведенной на уплату ЕНВД , в общей сумме выручки составляет: (1 139 490 – 189 915) / (2 559 990 – 189 915) = 0,4. Следовательно, налоговой базой по ЕСН в части оплаты труда административного и управленческого персонала будет являться сумма: 22 680 руб. (56 700 руб. х 0,4).

Заработная плата управленческого персонала, приходящаяся на деятельность, переведенную на уплату ЕНВД, и не подлежащая налогообложению ЕСН, составит 34 020 (56 700 руб.х (1 - 0,4)).

Расходы на оплату труда сотрудникам административно-управленческого персонала учитываются на счете 26 «Общехозяйственные расходы». Кроме того, на сумму выплат, производимых работникам, ООО «Автолюкс» обязано начислять страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний в размере 0,5% [7; 8, ст.1].

Таким образом, учет расходов на оплату труда в ООО «Автолюкс» при применении системы, предусматривающей уплату ЕНВД и обычной системы налогообложения, осуществляется следующим образом:

Дебет 20-1, субсчет «Затраты по деятельности, переведенной на уплату ЕНВД», Кредит 70 «Расчеты с персоналом по оплате труда» - 195 400 руб. - начислена оплата труда работникам по деятельности, переведенной на уплату единого налога на вмененный доход;

Дебет 70 «Расчеты с персоналом по оплате труда», Кредит 68 «Расчеты по налогами и сборам» – 25 402 руб. - удержан налог на доходы с суммы заработной платы;

Дебет 20-1, субсчет «Затраты по деятельности, переведенной на уплату ЕНВД», Кредит 69 «Расчеты по социальному страхованию и обеспечению» - 977 руб. - начислены страховые взносы на обязательное социальное страхование от несчастных случаев на сумму начисленной заработной платы (195 400 х 0,5%);

Дебет 20-2, субсчет «Затраты по деятельности, не переведенной на уплату ЕНВД», Кредит 70 – 137 300 руб. - начислена оплата труда работникам по деятельности, не переведенной на уплату единого налога на вмененный доход;

Дебет 70 «Расчеты с персоналом по оплате труда», Кредит 68 – 17 849 руб. - исчислен налог на доходы с суммы заработной платы ;

Дебет 20-2, субсчет «Затраты по деятельности, не переведенной на уплату ЕНВД», Кредит 69 «Расчеты по социальному страхованию и обеспечению» – 28 146,5 руб. - начислен ЕСН и страховые взносы на обязательное социальное страхование от несчастных случаев на производстве с суммы начисленной заработной платы (137 300 х 20% + 137 300 х 0,5%);

Дебет 26 «Общехозяйственные расходы», Кредит 70 «Расчеты с персоналом по оплате труда» – 20 000 руб. – начислена оплата труда работников административно - управленческого персонала предприятия;

Дебет 70 Кредит 68 – 7 471 руб. – удержан налог на доходы с суммы заработной платы управленческого персонала;

Дебет 26 Кредит 69 – 283 руб. - начислены страховые взносы на обязательное социальное страхование от несчастных случаев на производстве с суммы начисленной заработной платы управленческого персонала (56 700 х 0,5);

Дебет 20-1, субсчет «Затраты по деятельности, переведенной на уплату ЕНВД», Кредит 26 «Общехозяйственные расходы» - 34 190 руб. - включена в затраты по деятельности, переведенной на уплату ЕНВД, часть общехозяйственных расходов пропорционально полученной выручке ((56 700 + 283) х 0,6);

Дебет 26 «Общехозяйственные расходы», Кредит 69 «Расчеты по социальному страхованию и обеспечению» – 4 536 руб. - начислен ЕСН на сумму заработной платы административно-управленческого персонала, относящейся к деятельности, не переведенной на уплату ЕНВД (22 680 х 20%);

Дебет 20-2, субсчет «Затраты по деятельности, не переведенной на уплату ЕНВД», Кредит 26 «Общехозяйственные расходы» – 30 867 руб. - включены в затраты по деятельности, не переведенной на уплату ЕНВД, общехозяйственные расходы (оплата труда управленческого персонала) пропорционально полученной выручке, а также сумма начисленного ЕСН с заработной платы управленческого персонала ((56 700 + 283) х 0,4 + 8074).

В ООО «Автолюкс» заработная плата рассчитывается и выдается по расчетно - платежной ведомости (форма N Т-49 ). Порядок действий следующий.

Для заполнения расчетно - платежной ведомости используется следующая информация из личных карточек работников, представленная в таблице 2.1.

Таблица 2.1

Данные о работниках, используемые для заполнения расчетно-платежной ведомости в апреле 2008 г.

| Фамилия, и.о. (гр. 21 ф. N Т-49) | Табельный номер (гр. 2) | Профессия (должность) (гр. 3 ) | Оклад, т/ставка (часовая,дневная) (гр. 4 ) | Удержано: НДФЛ и другие виды удержаний | Причитается к выдаче |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Тихонов И.А. | 001 | директор | 7 000 руб. | 910 руб. | 6090 руб. |

| Данилова Т.С. | 002 | главный бухгалтер | 5 500 руб. | 715 руб. | 4 785 руб. |

| Николаева И.И. | 013 | бухгалтер | 3 500 руб. | 455 руб. | 3 045 руб. |

| Абакумова А.П. | 118 | нормировщик | 3 000 руб. | 390 руб. | 2 610 руб. |

| Романов И.Ю. | 298 | мастер службы автосервиса | 4 000 руб. | 520 руб. | 3 480 руб. |

| Сергеев А.Д. | 548 | мастер службы автосервиса | 3 200 руб. | 416 руб. | 2 784 руб. |

| Зотов С.Г. | 089 | мастер службы автосервиса | 4 300 руб. | 559 руб. | 3 741 руб. |

| … | … | … | … | … | … |

| ИТОГО | 332 700 руб. | 43 251 руб. | 289 449 руб. | ||

В соответствии с данными табеля учета использования рабочего времени в апреле 2008 г. работники Тихонов, Данилова, Сергеев, Зотов отработали в соответствии с нормой рабочего времени по 20 рабочих дней, или по 159 часов.

Кроме того, работали сверхурочно:

- Николаева - 2 раза по 2 часа. Всего за месяц отработано 163 часа (159 часов + 4 часа);

- Романов - 4 раза по два часа. Всего за месяц отработано 167 часов (159 часов + 8 часов).

Работница Абакумова в апреле 2008 г. была временно нетрудоспособна 5 рабочих дней. Фактически отработано 15 дней (120 часов).

В налоговых карточках (форма N 1-НДФЛ, утвержденная Приказом МНС России от 11.11.2000 N БГ-3-08/379) ведется учет получаемых физическим лицом доходов, рассчитывается налоговая база и определяется сумма налога на доходы физических лиц. Эта информация используется при заполнении раздела «Удержано и зачтено» расчетно - платежной ведомости.

Заполненная и подписанная главным бухгалтером и директором ООО «Автолюкс» расчетно - платежная ведомость передается кассиру.

В целях осуществления внутрихозяйственного контроля кассир ООО «Автолюкс» обязан проверить:

а) наличие и подлинность подписи главного бухгалтера на документах, а на расходном кассовом ордере или заменяющем его документе - наличие разрешительной надписи (подписи) руководителя предприятия или лиц, на это уполномоченных.

б) правильность оформления документов.

в) наличие перечисленных в документах приложений.

В случае несоблюдения хотя бы одного из этих требований выдача денег по оформленным с нарушением установленного порядка документам не производится. Такие документы кассир возвращает в бухгалтерию ООО «Автолюкс» для надлежащего оформления. По истечении сроков, указанных в расчетно-платежной (платежной) ведомости, подсчитываются сумма выданной работникам ООО «Автолюкс» заработной платы (на основании расписок работников в получении) и сумма депонированной заработной платы (если один или несколько работников не получили заработную плату в установленные (указанные в ведомости) сроки, например из-за отсутствия их в эти дни на работе вследствие временной нетрудоспособности, командировки и т.п.).

В рассматриваемой ситуации в связи с нахождением в служебной командировке с 1 по 11 марта 2008 г. работник ООО «Автолюкс» Романов И. Ю. не получил причитающуюся к выплате сумму по зарплате за март в установленные сроки (с 3 по 5 апреля 2008 г.) в размере 3 480 руб.

В платежной ведомости 20 на выдачу заработной платы за март 2008 г. в графе 5 «Расписка в получении» делается запись: «Депонировано». Невыплаченная сумма заносится в реестр депонентов по невыданной зарплате в ООО «Автолюкс».

Выплата заработной платы по ведомости отражается в учете проводкой:

Дебет 70 «Расчеты с персоналом по оплате труда», Кредит 50 «Касса» – 285 969 руб. выплачена заработная плата за март 2006 г., (289 449 руб. – 3 480 руб.);

Дебет 76, субсчет «Расчеты по депонированной заработной плате»,

Кредит 70 «Расчеты с персоналом по оплате труда» – 3 480 руб. – учтена депонированная заработная плата;

Дебет 51 «Расчеты с персоналом по оплате труда, Кредит 50 «Касса» - 3 480 руб. неполученная своевременно сумма заработной платы возвращена на расчетный счет (депонирована).

Таким образом, в ООО «Автолюкс» обеспечивается четкое разделение сумм заработной платы, начисленной различным категориям работников.

2.3 Порядок начисления компенсаций и пособий

Помимо сумм заработной платы сотрудники ООО «Автолюкс» имеют право на получение выплат за неотработанное время. К таким выплатам относится, например, ежегодный основной оплачиваемый отпуск, который предоставляется и рассчитывается в календарных днях. Отпуск в рабочих днях предоставляется только тем работникам, которые заключили с организацией трудовой договор на срок до двух месяцев из расчета два рабочих дня за месяц работы [2, ст.291]ТК РФ.

Чтобы рассчитать отпускные, необходимо в первую очередь определить средний заработок работника. Средний заработок - это размер сохраняемой заработной платы на период отпуска. Средний заработок рассчитывается по календарю пяти- или шестидневной рабочей недели независимо от количества часов работы в день или рабочих дней в неделю.

Расчетным периодом при исчислении среднего заработка для расчета отпускных или компенсации за неиспользованный отпуск являются двенадцать календарных месяцев (с 1-го до 1-го числа), предшествующие отпуску. Например, работник идет в отпуск с 10 апреля, значит, в расчетный период войдут месяца с апреля (включительно) прошлого года по март текущего года (включительно).

Средний дневной заработок для оплаты отпусков и выплаты компенсации за неиспользованные отпуска исчисляется за последние двенадцать календарных месяцев путем деления суммы начисленной заработной платы на 12 и на 29,4 (среднемесячное число календарных дней).

Если один или несколько месяцев расчетного периода отработаны не полностью, средний дневной заработок исчисляется путем деления суммы фактически начисленной заработной платы за расчетный период на сумму, состоящую из среднемесячного числа календарных дней (29,4), умноженного на количество полностью отработанных месяцев, и количества календарных дней в не полностью отработанных месяцах.

Количество календарных дней в не полностью отработанных месяцах рассчитывается путем умножения рабочих дней по календарю 5-дневной рабочей недели, приходящихся на отработанное время, на коэффициент 1,4.

Сотруднику ООО «Автолюкс» (юрист), имеющему оклад 10 000 руб. в месяц, с 16 ноября 2008г. предоставляется ежегодный отпуск продолжительностью 28 календарных дней. Необходимо определить размер среднего заработка, сохраняемого на период отпуска:

(10 000 руб. х 12мес) / 12 / 29,4 = 340,14 руб.

Сумма начисленных отпускных составит:

340,14 х 28 календарных дней = 9523 руб. 92 коп.

При этом, так как отпуск работника охватывает два месяца, расходы на его оплату должны быть включены в состав себестоимости оказываемых услуг ООО «Автолюкс» того отчетного периода, к которому они непосредственно относятся.

В ноябре на отпуск приходится 15 дней, в декабре – 13 дней.

В бухгалтерском учете начисление отпускных сотруднику административно-управленческого персонала отражается проводками:

В ноябре 2008 г.:

Дебет 26 «Общехозяйственные расходы», Кредит 70 «Расчеты с персоналом по оплате труда» 5 102,10 руб. – учтены расходы на оплату отпуска за июнь;

Дебет 97 «Расходы будущих периодов», Кредит 70 «Расчеты с персоналом по оплате труда» 4 421,82 руб. – учтены как расходы будущих периодов расходы на оплату отпуска в июле;

В декабре 2006 г.:

Дебет 26 «Общехозяйственные расходы», Кредит 97 «Расходы будущих периодов» – 4 421,82 руб. – расходы на оплату отпуска в июле включены в состав расходов текущего периода.

Необходимо производить корректировку среднего заработка для оплаты отпусков работников, ушедших в отпуск в том случае, если в период, когда они находились в очередном отпуске, были повышены оклады. При этом корректировка среднего заработка при повышении размеров оплаты труда осуществляется при любом повышении в организации тарифных ставок, должностных окладов, денежного вознаграждения. При повышении в организации размеров оплаты труда выплаты, учитываемые в расчетном периоде при исчислении среднего заработка, увеличиваются на коэффициент повышения тарифных ставок, должностных окладов, денежного вознаграждения.

Работник (старший мастер) ООО «Автолюкс» имеет должностной оклад в размере 6250 руб. в месяц. С 18 июля ему предоставляется ежегодный отпуск продолжительностью 28 календарных дней. Приказом по предприятию должностные оклады работникам с 1 июля были повышены на 25%. Размер сохраняемого среднего заработка на период отпуска определяется следующим образом. В расчетный период входят 12 месяцев. У данного работника должностной оклад по месяцам расчетного периода соответственно составлял: в месяц 5000 руб.

Так как повышение должностного оклада работника произошло за пределами расчетного периода, но до наступления события, то в данном случае следует повысить средний заработок, исчисленный исходя из расчетного периода. Размер сохраняемого среднего заработка на период отпуска в этом случае составит 5952,38 руб.:

(5000 руб. х 12 мес) / 12 / 29,4 х 28 дней х 1,25).

В бухгалтерском учете ООО «Автолюкс» эта сумма будет отражена проводкой:

Дебет 20-1, субсчет «Затраты по деятельности переведенной на уплату ЕНВД», Кредит 70 «Расчеты с персоналом по оплате труда» – 5952 руб.38 коп. – начислена заработная плата производственному персоналу.

Увольняемым работникам заработная плата должна быть выдана не позднее дня их увольнения [21,ст.140]ТК РФ. При исчислении заработной платы увольняемому работнику должны быть начислены не только причитающиеся суммы основной заработной платы, но и суммы выходных пособий и компенсаций за неиспользованный отпуск. Компенсация за неиспользованный отпуск может быть полной или пропорциональной отработанному времени в зависимости от того, на отпуск какой продолжительности имеет право работник на день его увольнения.

При отпуске 28 календарных дней компенсация устанавливается в размере 2,33 среднего дневного заработка за каждый фактически отработанный в рабочем году месяц работы (28 календарных дней / 12 календарных месяцев), при отпуске 30 календарных дней - 2,5 среднего заработка за каждый месяц работы в рабочем году (30 дней / 12 календарных месяцев) и т.д.

Средний заработок для расчета компенсации за неиспользованный отпуск рассчитывается в порядке, установленном ст.139 ТК РФ, определяется путем деления суммы начисленной заработной платы на количество рабочих дней по календарю шестидневной рабочей недели. Положение об особенностях порядка исчисления средней заработной платы .

Сотрудник ООО «Автолюкс» (коммерческий директор) увольняется с 24 августа 2008 г. (последний день работы), не использовав на дату увольнения своего права на отпуск за рабочий год с 18 марта 2007 г. по 17 марта 2008 г. Продолжительность отпуска, на который имеет право работник, составляет 28 календарных дней. В расчетном периоде с 1 августа по 31 июля 2008 г., который отработан полностью, работнику начислена заработная плата в сумме 108 000 руб.

В 2008 г. работник с 18 марта по 24 августа отработал 5 месяцев 6 дней, что по правилам округления составляет 5 месяцев (дни до 14 включительно округляются в меньшую сторону, а 15 и более - в большую), исходя из чего размер компенсации составит 11,65 среднедневного заработка 28дн /12= (2,33 х 5).

Размер среднедневного заработка составит 306,12 руб. (108 000 / 12 / 29,4), сумма компенсации за неиспользованный отпуск - 3566,30 руб. (306,12 х 11,65).

В бухгалтерском учете ООО «Автолюкс» начисленная сумма компенсации за неиспользованный отпуск будет проведена:

Дебет 26 «Общехозяйственные расходы», Кредит 70 «Расчеты с персоналом по оплате труда» 3566 руб.30 коп. – начислена компенсация за неиспользованный отпуск коммерческому директору (управленческий персонал).

Простои по вине предприятия согласно Положению об оплате труда на ООО «Автолюкс» оплачиваются не ниже 2/3 тарифной ставки установленного разряду или оклада.

Так, простои в работе Гуреева Н.К., слесаря-жестянщика 6-го разряда, занятого в основном производстве имели место 08 февраля и 22 февраля 2008 г. Простой произошел по вине предприятия (несвоевременная поставка материалов). Простои работника оформлены листком о простое, где указано время начало и окончания простоя, руководство ООО «Автолюкс» поставлено в известность. Оплата простоя согласно Положению об оплате на ООО «Автолюкс» была произведена Гурееву Н.К. в размере 2/3 часовой тарифной ставки.

Тарифная ставка слесаря 6-го разряда составляет 920 руб., оплата за один день составляет 41 руб. 82 коп. (920 руб. : 22 дня). Оплата простоя составила 55 руб. 76 коп. 41 руб. 82 коп. х 2/3 х 2 дня).

Всего размер начисленной заработной платы Гуреева Н.К. за февраль 2008 г. составил 892 руб. 12 коп., что в учете отражено проводкой:

Дебет 25 «Общепроизводственные расходы»

Кредит 70 «Расчеты с персоналом по оплате труда»;

Дебет 70 «Расчеты с персоналом по оплате труда

Кредит 68, субсчет «Расчеты по НДФЛ» - 64 руб. - начислен налог на доходы физических лиц ((892 руб.12 коп. – 400 руб.) х 13%).

Оплата пособий по временной нетрудоспособности частично финансируется Фондом социального страхования. При этом следует учитывать, что максимальный размер пособия по временной нетрудоспособности и максимальный размер пособия по беременности и родам за полный календарный месяц с 1 января 2008 не могут превышать 15 000 руб.

Директор ООО «Автолюкс» был временно нетрудоспособен с 12 по 21 января 2008 г. (8 рабочих дней). В расчетном периоде (с января по декабрь 2007 г.) им полностью отработаны все месяцы (251 рабочий день), за которые была начислена заработная плата 130 000 руб. Директор предприятия имеет право на получение пособия в размере 100% среднего заработка, поскольку его непрерывный трудовой стаж составляет 12 лет.

Сумма пособия по временной нетрудоспособности определяется следующим образом:

1. Рассчитывается средний дневной заработок для определения размера пособия по временной нетрудоспособности:

130 000 руб. : 251 день = 517,93 руб.

2. Определяется размер дневного пособия.

517,93 руб. х 100% = 517,93 руб.

3. Определяется максимально возможный размер дневного пособия. В 12 месяцах, предшествующих нетрудоспособности, работник отработал более трех месяцев, поэтому размер пособия ограничивается суммой 15 000 руб. за полный календарный месяц. Максимальный размер дневного пособия рассчитывается исходя из того, что в январе 2008 г. 15 рабочих дней:

15 000 руб. : 15 дней = 1 000 руб.

4. Рассчитывается размер пособия по временной нетрудоспособности.

В данном случае размер дневного пособия, исчисленного исходя из фактического заработка работника с учетом его непрерывного трудового стажа, не превысил максимально возможный размер пособия. Поэтому пособие рассчитано исходя из фактического заработка и составило:

1 000 руб. х 8 дней = 8 000,0 руб.

Пособие по временной нетрудоспособности выплачивается за счет следующих источников:

- за счет средств работодателя: 1 035,86 руб. (517,93 руб. х 2 дня);

- за счет средств ФСС РФ: 3 107, 58 руб. (4 143,44 руб. – 1 035,86 руб.)

В бухгалтерском учете ООО «Автолюкс» начисление пособия по временной нетрудоспособности отражается проводками:

Дебет 26 «Общехозяйственные расходы»

Кредит 70 «Расчеты с персоналом по оплате труда» – 1 035, 86 руб. – начислено пособие по временной нетрудоспособности в январе 2008 г. работнику управленческого аппарата за счет средств предприятия;

Дебет 69 субсчет «Расчет с Фондом социального страхования»

Кредит 70 «Расчеты с персоналом по оплате труда» – 3 107, 58 руб. – начислено пособие по временной нетрудоспособности в январе 2006 г за счет средств Фонда социального страхования.

Дебет 70 «Расчеты с персоналом по оплате труда»